Рост фондовых индексов США оказывает поддержку «быкам» по EURUSD

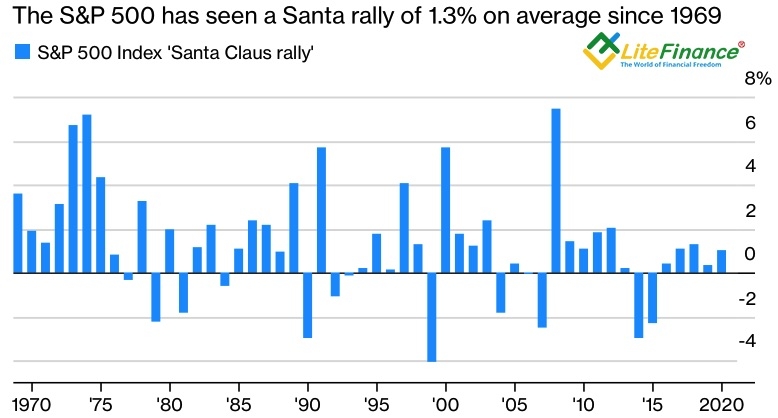

Ралли Санта-Клауса на фондовом рынке США продолжается, уберегая EURUSD от падения. Явление, захватывающее пять дней до Рождества и два после него, происходит в 80% случаев и приносит S&P 500 в среднем около 1,3%. Неважно, что правит покупками акций в этот период: оптимизм по поводу приближающегося Нового года, праздничные траты, отпуск трейдеров или организации, сводящие баланс. Главное, что инвесторы верят в Санту.

Динамика S&P 500 во время ралли Санта-Клауса

Источник: Bloomberg.

69-е рекордное закрытие S&P 500 впечатляет, однако в 2022 ситуация рискует перевернуться с ног на голову. Замедление темпов роста ВВП и корпоративных прибылей, изъятие ФРС чаши с пуншем в самый разгар пира в виде ужесточения денежно-кредитной политики, завышенная оценка акций и рост доходности облигаций будут способствовать коррекциям американского фондового индекса. Они, как правило, свидетельствуют об ухудшении глобального аппетита к риску и поддерживают доллар США.

Согласно опережающему индикатору от ФРБ Атланты, экономика Штатов в четвертом квартале расширится на 7,6%. Тем не менее, Moody's (NYSE:MCO) Analytics снижает свой прогноз на январь-март с 5,2% до 2,2%, обосновывая свое решение негативным воздействием Омикрона на потребительскую и деловую активность. По мнению компании, воздействие нового штамма на ВВП имеет много общего с Дельтой. Предыдущий вариант вируса замедлил американскую экономику с 6,1% до 2,3% в третьем квартале уходящего года. Схожего мнения придерживается и Pantheon Macroeconomics, снизивший оценку роста валового внутреннего продукта в январе-марте с 5% до 3%.

Неопределенность относительно воздействия Омикрона на экономику поддерживает доходность 10-летних казначейских облигаций США на стабильном уровне. Тем временем ставки по 2-летним бумагам достигли 22-месячного максимума, сигнализируя о том, что ФРС закроет глаза на замедление темпов роста ВВП в начале следующего года и воплотит в жизнь свой агрессивный план по повышению ставки по федеральным фондам на 75 б.п. Вероятность того, что затраты по займам будут увеличены уже в марте составляет около 50%. Начни она расти, «медведи» по EURUSD тут же пойдут в атаку.

Тем временем Народный банк Китая подал несколько сигналов, что в 2022 денежно-кредитная политика может быть изменена в сторону смягчения. Эксперты Bloomberg ожидают от PBoC как очередного уменьшения нормативов отчислений в фонд обязательных резервов, так и снижения процентных ставок с целью оказания помощи замедляющейся экономике Поднебесной. Монетарная экспансия наверняка поддержит внутренний спрос, в том числе спрос на сырьевые товары. Рост цен на них будет способствовать дальнейшему ускорению инфляции, что в свою очередь, подтолкнет ФРС к агрессивному повышению ставок и сыграет на руку поклонникам доллара США.

На мой взгляд, несмотря на то, что пара EURUSD в настоящее время гораздо ближе к верхней границе диапазона консолидации 1,1225-1,1355, что усиливает риски ее прорыва, рассчитывать на серьезную коррекцию, не говоря уже о сломе нисходящего тренда, не стоит. Северный поход евро создает идеальные условия для его продаж.

Дмитрий Демиденко для LiteFinance

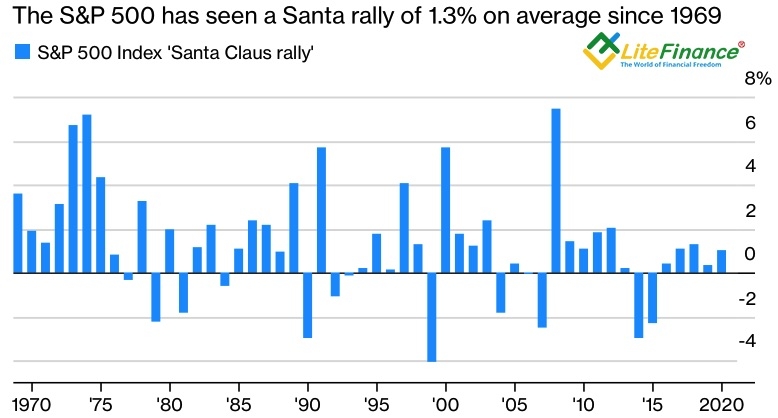

Ралли Санта-Клауса на фондовом рынке США продолжается, уберегая EURUSD от падения. Явление, захватывающее пять дней до Рождества и два после него, происходит в 80% случаев и приносит S&P 500 в среднем около 1,3%. Неважно, что правит покупками акций в этот период: оптимизм по поводу приближающегося Нового года, праздничные траты, отпуск трейдеров или организации, сводящие баланс. Главное, что инвесторы верят в Санту.

Динамика S&P 500 во время ралли Санта-Клауса

Источник: Bloomberg.

69-е рекордное закрытие S&P 500 впечатляет, однако в 2022 ситуация рискует перевернуться с ног на голову. Замедление темпов роста ВВП и корпоративных прибылей, изъятие ФРС чаши с пуншем в самый разгар пира в виде ужесточения денежно-кредитной политики, завышенная оценка акций и рост доходности облигаций будут способствовать коррекциям американского фондового индекса. Они, как правило, свидетельствуют об ухудшении глобального аппетита к риску и поддерживают доллар США.

Согласно опережающему индикатору от ФРБ Атланты, экономика Штатов в четвертом квартале расширится на 7,6%. Тем не менее, Moody's (NYSE:MCO) Analytics снижает свой прогноз на январь-март с 5,2% до 2,2%, обосновывая свое решение негативным воздействием Омикрона на потребительскую и деловую активность. По мнению компании, воздействие нового штамма на ВВП имеет много общего с Дельтой. Предыдущий вариант вируса замедлил американскую экономику с 6,1% до 2,3% в третьем квартале уходящего года. Схожего мнения придерживается и Pantheon Macroeconomics, снизивший оценку роста валового внутреннего продукта в январе-марте с 5% до 3%.

Неопределенность относительно воздействия Омикрона на экономику поддерживает доходность 10-летних казначейских облигаций США на стабильном уровне. Тем временем ставки по 2-летним бумагам достигли 22-месячного максимума, сигнализируя о том, что ФРС закроет глаза на замедление темпов роста ВВП в начале следующего года и воплотит в жизнь свой агрессивный план по повышению ставки по федеральным фондам на 75 б.п. Вероятность того, что затраты по займам будут увеличены уже в марте составляет около 50%. Начни она расти, «медведи» по EURUSD тут же пойдут в атаку.

Тем временем Народный банк Китая подал несколько сигналов, что в 2022 денежно-кредитная политика может быть изменена в сторону смягчения. Эксперты Bloomberg ожидают от PBoC как очередного уменьшения нормативов отчислений в фонд обязательных резервов, так и снижения процентных ставок с целью оказания помощи замедляющейся экономике Поднебесной. Монетарная экспансия наверняка поддержит внутренний спрос, в том числе спрос на сырьевые товары. Рост цен на них будет способствовать дальнейшему ускорению инфляции, что в свою очередь, подтолкнет ФРС к агрессивному повышению ставок и сыграет на руку поклонникам доллара США.

На мой взгляд, несмотря на то, что пара EURUSD в настоящее время гораздо ближе к верхней границе диапазона консолидации 1,1225-1,1355, что усиливает риски ее прорыва, рассчитывать на серьезную коррекцию, не говоря уже о сломе нисходящего тренда, не стоит. Северный поход евро создает идеальные условия для его продаж.

Дмитрий Демиденко для LiteFinance