К завершению 2021 года спред доходности 2-летних и 10-летних казначейских облигаций США становится все более пологим. И в 2022 году ситуация, вероятно, усугубится, поскольку короткий конец кривой повышается, а длинный — наоборот, снижается.

Рынки находятся под влиянием двух противоборствующих сил. На одной чаше весов мы имеем ФРС, на другой — низкие ставки и беспокойство по поводу экономического роста. С учетом одновременного влияния этих факторов участникам рынка будет непросто интерпретировать сигналы, посылаемые кривой доходности.

Может выясниться, что это просто искажение.

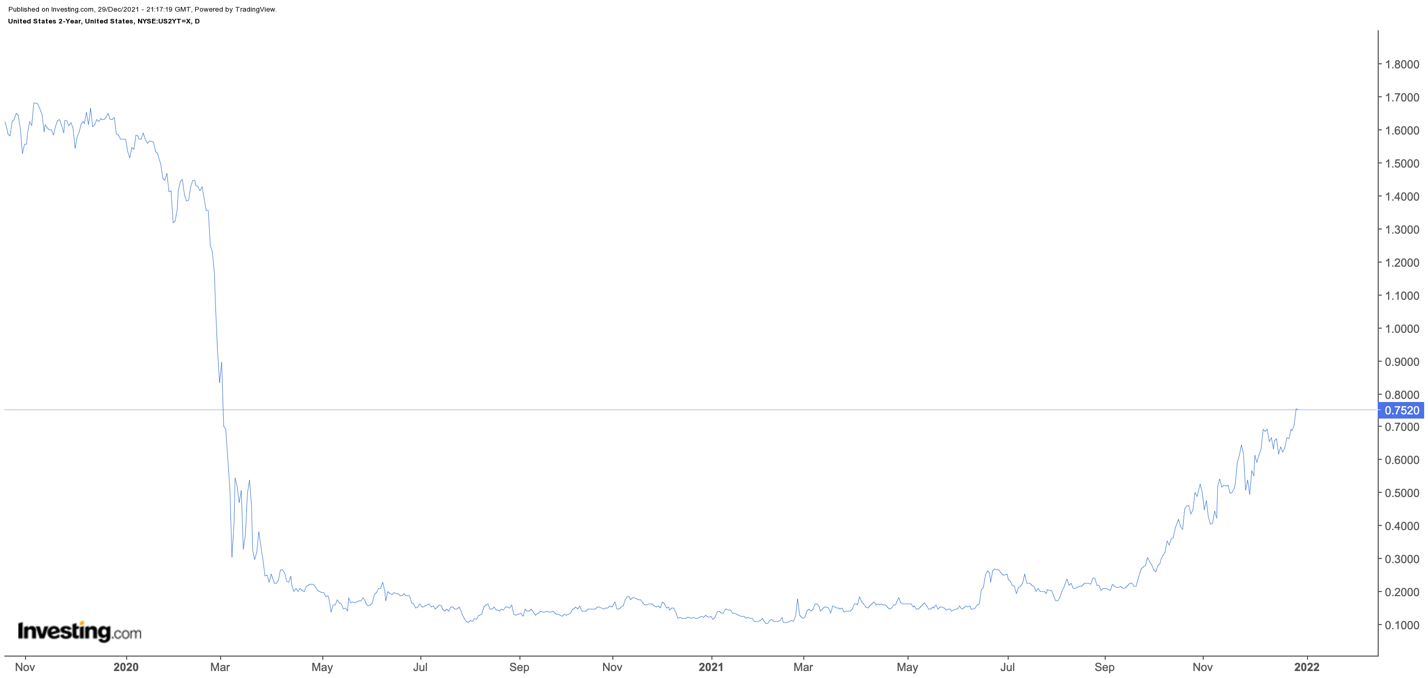

Доходность 2-летних трежерис резко выросла за последние месяцы на фоне усиления ожиданий начала ужесточения денежно-кредитной политики ФРС в ответ на высокую инфляцию. По состоянию на 29 декабря доходность 2-летних облигаций составляла около 75 базисных пунктов против примерно 14 б.п. в марте. Между тем, доходность 10-летних трежерис сейчас составляет порядка 1,54% по сравнению с мартовскими максимумами 1,76%. В результате этого спред между 10-летними и 2-летними трежерис сократился до 78 б.п. с примерно 1,6% в марте.

Краткосрочные ставки растут

Краткосрочные ставки растут вследствие ожиданий того, что ФРС может повысить ключевую процентную ставку уже в марте 2022 года. Фьючерсы на ставку по федеральным фондам на март сейчас торгуются по 17,5 б.п. Тем временем декабрьские фьючерсы указывают на вероятность трех повышений ключевой ставки, торгуясь сейчас по 78,5 б.п.

Если ставка по федеральным фондам на самом деле повысится до подразумеваемых фьючерсами уровней, доходность 2-летних трежерис должна будет существенно вырасти с текущих уровней, в результате чего короткий конец кривой доходности поднимется вверх.

Между тем, долгий конец снижается, что вызывает удивление у многих инвесторов, несмотря на максимальные за десятилетия темпы инфляции. Снижение ставок, возможно, отражает мнения участников рынка о том, что ФРС вызовет рецессию вынужденным агрессивным ужесточением денежно-кредитной политики, либо же что к рецессии приведут высокие темпы инфляции.

В любом случае, рынок, похоже, тревожит возможность экономического спада.

Американские ставки выглядят привлекательными на фоне глобальных

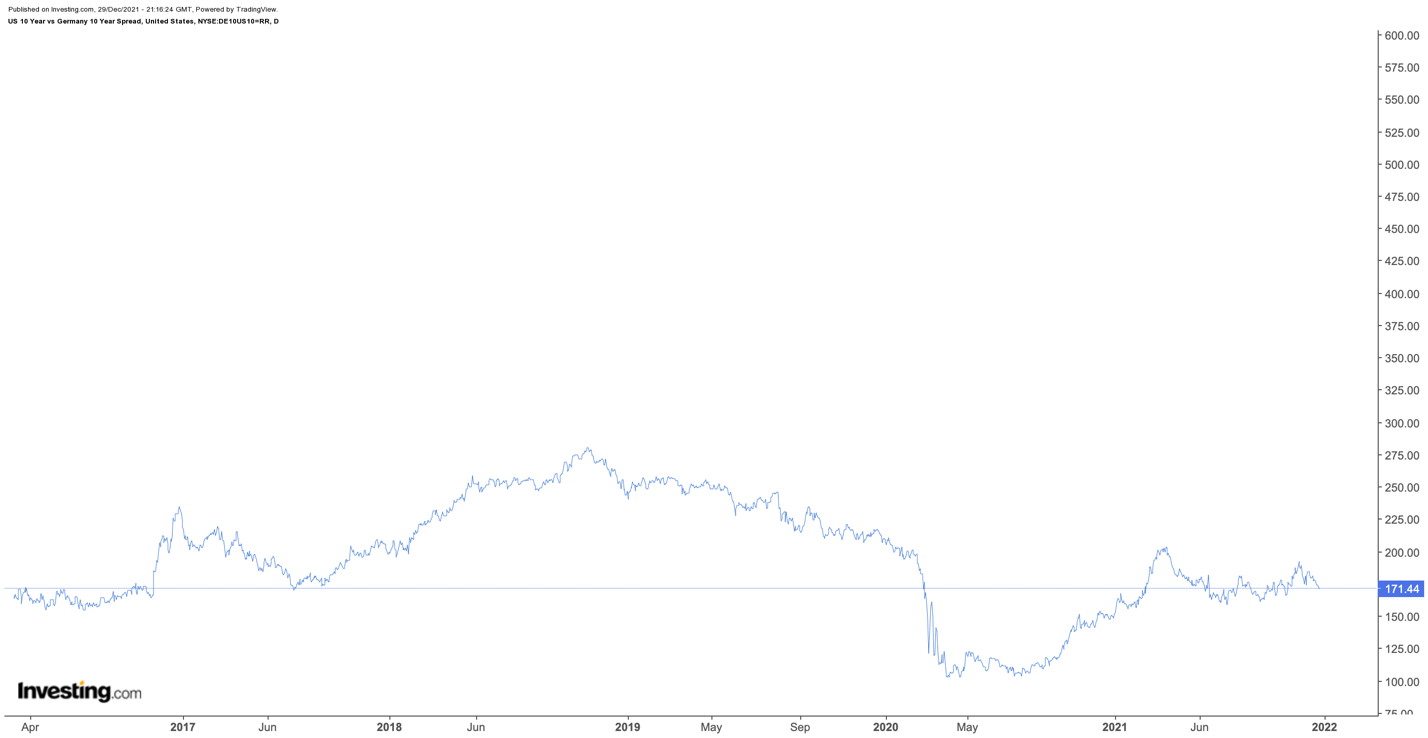

Эти опасения, возможно, также подпитываются мнениями о ставках США международных инвесторов — в их глазах доходности трежерис очень привлекательны по сравнению с доходностью гособлигаций многих других стран. Так, например, доходность 10-летних гособлигаций Германии составляет минус 17 б.п., то есть доходность 10-летних трежерис США превышает ее на 1,7%.

Поэтому дальнейшее увеличение спреда между ставками в США и других странах сделает американские долговые обязательства еще более привлекательными, что будет оказывать давление на долгий конец кривой доходности.

Кривая доходности станет еще более пологой

В целом все это означает вероятность того, что кривая доходности станет еще более пологой. На такой сценарий, в частности, указывают технические графики, судя по которым, возможно падение до 50 б.п.

Спред между 10-летними и 2-летними трежерис последние несколько дней колебался в районе 80 б.п., похоже, формируя «медвежий» флаг. В случае дальнейшего сужения спреда следующий район поддержки, возможно, появится не раньше 50 б.п.

Это может привести к тому, что доходность 2-летних облигаций вырастет примерно до 1%, а доходность 10-летних облигаций останется в районе 1,5%. Кривая доходности в результате этого явно станет еще более пологой, и, исходя из фьючерсов на ставку по федеральным фондам на 2022 год, рост к 1% для 2-летних трежерис будет не такой уж трудной задачей.

Более пологая кривая заставит участников рынка ломать голову в попытке интерпретировать сигналы, посылаемые долговым рынком. Быть может, они указывают на рецессию, либо же речь идет всего-навсего об искажении, обусловленном исключительно спросом зарубежных инвесторов на долговые бумаги США.

Как бы то ни было, по мере дальнейшего выравнивания кривая доходности будет привлекать к себе все больше внимания. И по крайней мере первоначально рынки точно будут реагировать на нее так же, как они всегда это делали в прошлом.