Глядя на сегодняшний экономический календарь и динамику финансового рынка, похоже, что на рынке ничего неожиданного не произошло. Резких движений не наблюдается, активность трейдеров низкая. Похоже, не все из них уже включились в работу, хотя, большинство форекс-брокеров возобновили работу в обычном режиме. Из крупнейших мировых бирж сегодня не работают только Лондонская и Гонконгская. В связи с этим волатильность все же повысится с открытием американских бирж. Они сегодня работают в обычном режиме.

Между тем, американские фондовые индексы достигли в 2021 году новых рекордных максимумов и продолжают сохранять позитивную динамику.

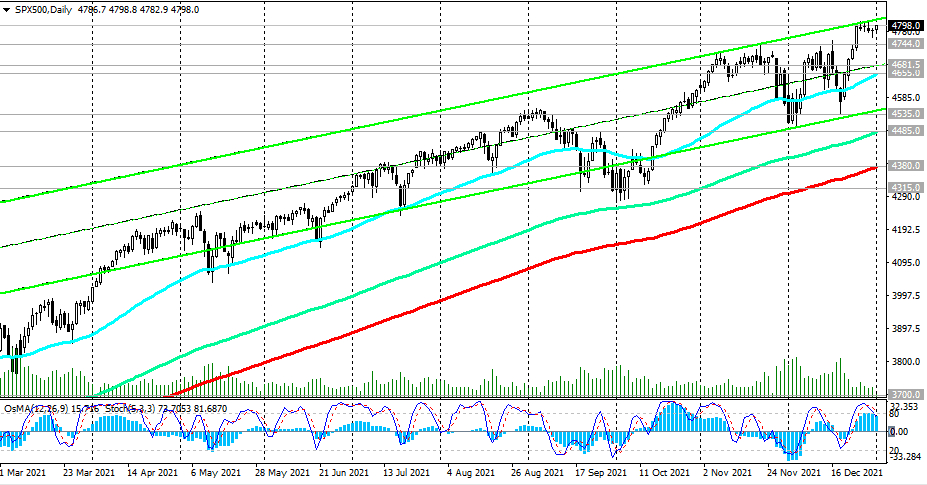

Так, фьючерсы на американский индекс широкого рынка S&P 500 на волне предновогоднего ралли достигли в конце года нового рекордного максимума вблизи отметки 4811.0.

Поскольку сегодня американские биржи работают в обычном режиме, то не исключен рост волатильности с началом американской торговой сессии. Также не удастся отсидеться в стороне в конце этой, первой в этом году недели, когда в пятницу (в 13:30 GMT) будет опубликован ежемесячный отчет Минтруда США с данными по рынку труда за декабрь.

Ожидается, что средняя почасовая заработная плата выросла в декабре ещё на +0,4% (после роста в ноябре на +0,3%), количество новых рабочих мест, созданных вне сельскохозяйственного сектора, составило 400 000 (после роста на 200 000 в ноябре и 531 000 в октябре), а уровень безработицы снизился до нового пандемийного минимума 4,1%.

В целом показатели можно назвать воодушевляющими. Данные говорят о продолжающемся улучшении на американском рынке труда после его обвального падения в первой половине 2020 года. До коронавируса рынок труда в США оставался сильным, указывая на стабильность американской экономики.

Данные по рынку труда (наряду с данными по инфляции и ВВП) являются ключевыми для ФРС при принятии решения относительно монетарной политики. Согласно же мнению большинства экономистов, в ближайшие месяцы рынок труда в США продолжит укрепляться, несмотря на рост числа случаев заражения Covid-19, в то время как наблюдается явный дефицит работников, а распространение коронавируса заставляет некоторых потребителей и временно безработных оставаться дома.

Тем не менее, укрепляющийся рынок труда и быстрый рост инфляции станут ключевыми факторами для руководителей ФРС в решении о том, когда и насколько поднимать ключевую ставку.

Как известно, на заседании в декабре большинство руководителей ФРС прогнозировали, что в 2022 году ставка будет повышена на четверть процентного пункта как минимум три раза из-за ожиданий продолжительной высокой инфляции.

В то же время, руководителей ФРС не может не беспокоить рост числа заражений Covid-19, который может замедлить рост экономики.

Таким образом, они все же стоят перед дилеммой – когда и какими темпами начать повышать процентную ставку. Ожидается, что на очередном заседании, которое запланировано на 25-26 января, ФРС не повысит ставку. В то же время многие экономисты и инвесторы прогнозируют повышение стоимости заимствований уже в марте, когда будет завершено сворачивание программы QE.

Если темпы повышения процентной ставки все же окажутся плавными, а инфляция продолжит оставаться на высоких уровнях, то, вероятнее всего, мы увидим фондовые индексы на новых рекордных максимумах. Если только этому не помешает неопределенность, связанная с геополитической ситуацией между США и Китаем и между США и Россией, а также с COVID-19.

Из новостей на сегодня все же стоит обратить внимание на публикацию в 14:45 (GMT) финального индекса активности менеджеров по закупкам (PMI) от агентства Markit Economics в производственном секторе США. Поскольку данная отрасль составляет внушительную часть ВВП страны, индекс является важным индикатором состояния экономики США в целом. Результат выше 50 рассматривается как свидетельство роста экономики, что должно позитивно отразиться как на долларе, так и на американских фондовых индексах.

Прогноз: PMI за декабрь выйдет со значением 57,7, чуть ниже чем предварительная оценка 57,.8. Несмотря на высокое значение (выше 50), относительное снижение PMI (причем эта тенденция наблюдается с августа, когда производственный PMI вышел со значением 63,4), может оказать краткосрочное негативное давление на доллар и фондовые индексы США, в том числе на индекс широкого рынка S&P 500. Если данные окажутся лучше прогноза, то они подтвердят стабильность восстановления американской экономики, а это – бычий фактор для американских фондовых индексов.

Тем не менее, выше уровня поддержки 4744.0 предпочтительны длинные позиции.

Уровни поддержки: 4744.0, 4681.0, 4655.0, 4535.0, 4485.0, 4380.0, 4315.0

Уровни сопротивления: 4811.0, 4900.0

Торговые рекомендации

S&P 500: Sell Stop 4740.0. Stop-Loss 4815.0. Цели 4700.0, 4681.0, 4655.0, 4535.0, 4485.0, 4380.0, 4315.0

Buy Stop 4815.0. Stop-Loss 4740.0. Цели 4900.0, 5000.0