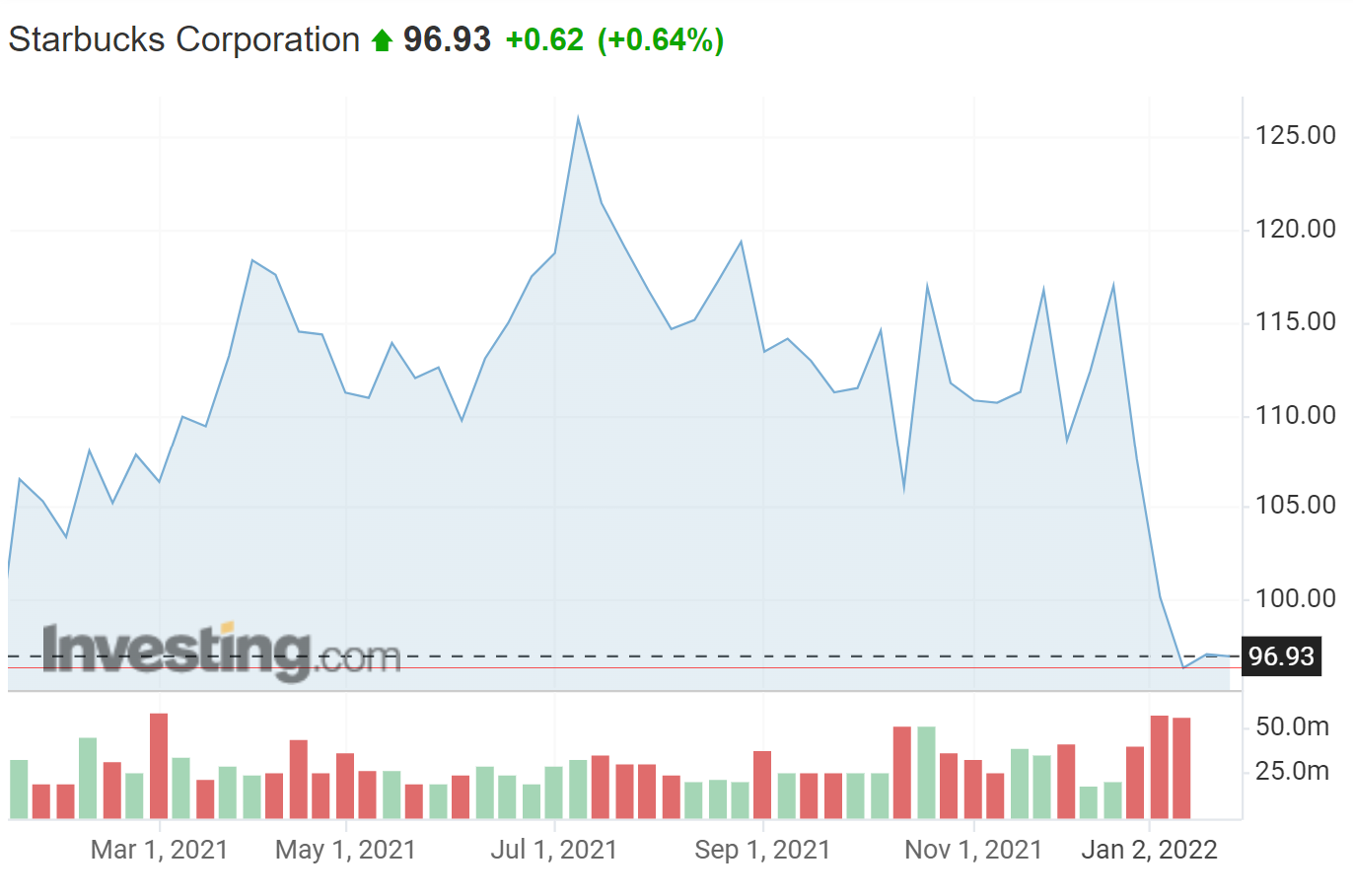

Минувший год оказался непростым для Starbucks Corporation (NASDAQ:SBUX), акции которой за последние 12 месяцев просели на 6,2%. Ситуация осложняется тем, что потери за этот январь уже составили 17,7%, однако коэффициент P/E все равно составляет 27.

Источник: Investing.com

SBUX столкнулся с двумя серьезными препятствиями на своем пути (помимо факторов давления, общих для всех предприятий сегмента быстрого питания, а именно инфляции, перебоев в цепочке поставок и роста расходов на заработную плату).

Во-первых, профсоюзы набирают силу, и компания прикладывает серьезные усилия для того, чтобы отговорить рабочих от вступления в них. Во-вторых, поддерживать текущие темпы роста на китайском рынке становится все труднее, поскольку конкуренция со стороны региональных игроков усиливается. В Китае Starbucks представлен в 5000 торговых точек, что делает страну крупнейшим рынком за пределами США и предлагает самый высокий потенциал роста.

SBUX удавалось демонстрировать стабильно высокую прибыль по мере того, как экономика восстанавливалась после локдаунов. Последние пять кварталов прибыль компании на акцию превышала ожидания экспертов. Аналитики полагают, что за первый квартал текущего финансового года Starbucks заработал 0,80 доллара на акцию; точнее мы узнаем 1 февраля — в день публикации финансового отчета.

Источник: E-Trade. Зеленые цифры отражают превышение прогнозируемой прибыли реальными показателями

В последний раз я анализировал SBUX в октябре, когда акции торговались на 12% ниже годового пика. Тогда аналитики с Уолл-стрит ожидали роста акций, а усредненный 12-месячный целевой уровень располагался более чем на 17% выше стоимости акций. Коэффициент P/E в 34 был весьма высоким, однако компания демонстрировала солидный потенциал роста.

Наряду с фундаментальными показателями и оценками аналитиков с Уолл-стрит при анализе акций я полагаюсь на мнение непосредственных участников рынка опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

В октябре ожидания трейдеров на начало 2022 года (выраженные в ценах страйк опционов на 21 января 2022 года) были слегка оптимистичными, а расчетная волатильность составляла скромные 27% (в годовом отношении).

Оптимизм аналитиков с Уолл-стрит и участников рынка опционов позволил мне присвоить SBUX «бычий» рейтинг. С тех пор акции упали на 13%, тогда как индекс S&P 500 скинул всего 1,47%. Слабость SBUX, по-видимому, объясняется опасениями за судьбу компании на китайском рынке, конфликтами с трудовым коллективом и резкой коррекцией акций роста в ожидании повышения процентных ставок.

Я пересчитал прогнозы для SBUX, используя опционы на 2022 и 2023 годы, сравнив их цены с текущим ценовым таргетом от экспертов с Уолл-стрит.

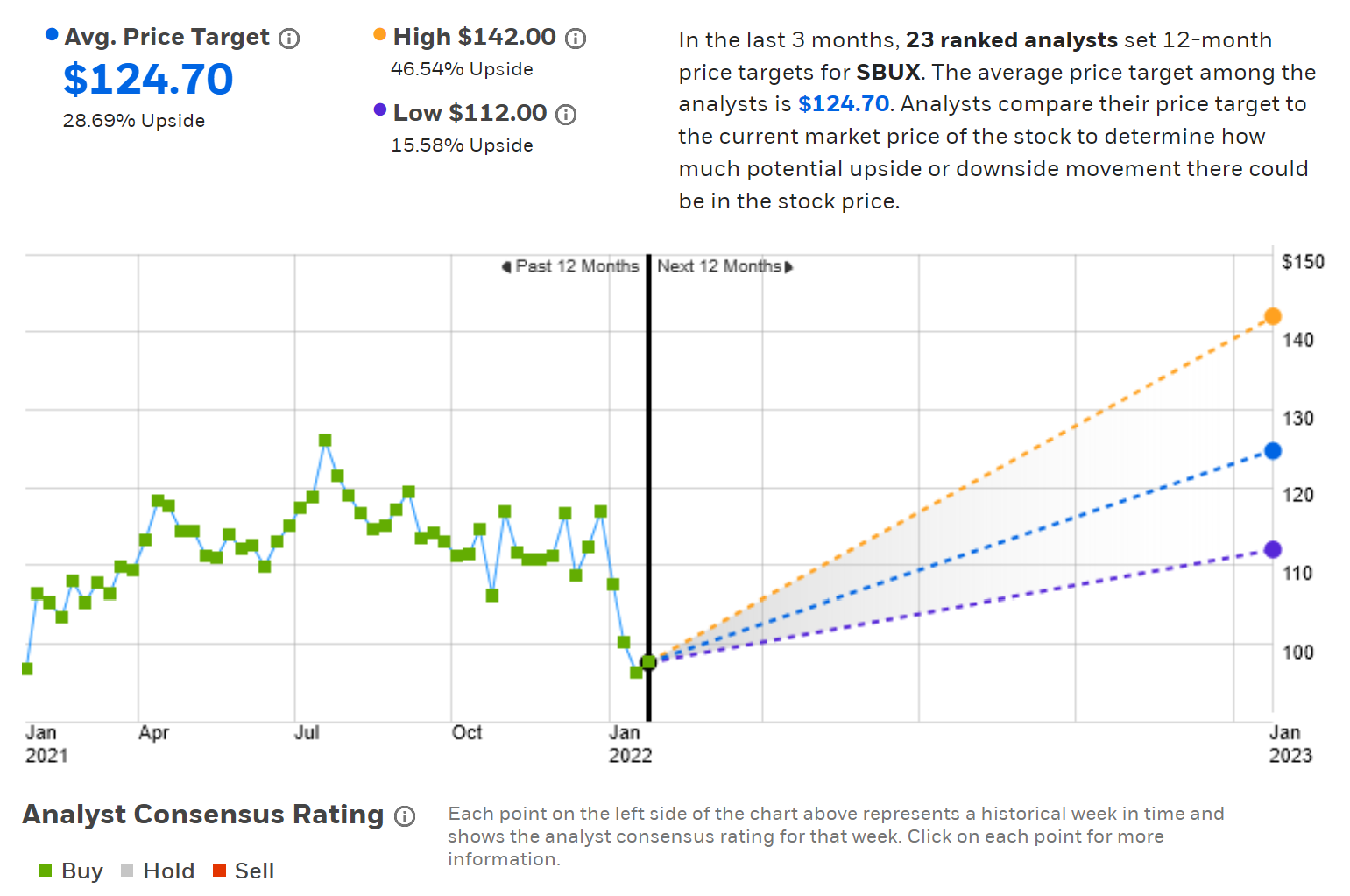

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций SBUX от 23 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим», а их 12-месячный целевой уровень (который все же немного просел по сравнению с октябрьской оценкой) расположен на 28,7% выше текущей цены. Аналитики сходятся во мнении касательно того, что недавняя распродажа акций не имеет оснований.

Источник: E-Trade

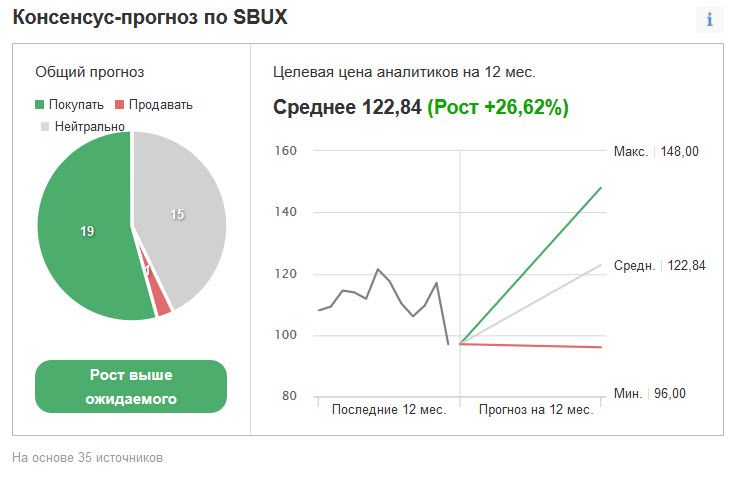

Investing.com предоставляет аналогичную информацию, базируясь на мнении 35 индивидуальных аналитиков. В целом они полагают, что SBUX будет торговаться «лучше рынка», а усредненный целевой уровень расположен на 26,9% выше текущей цены.

Источник: Investing.com

В целом две эти оценки согласованны, предполагая рост SBUX на 28% от текущей цены.

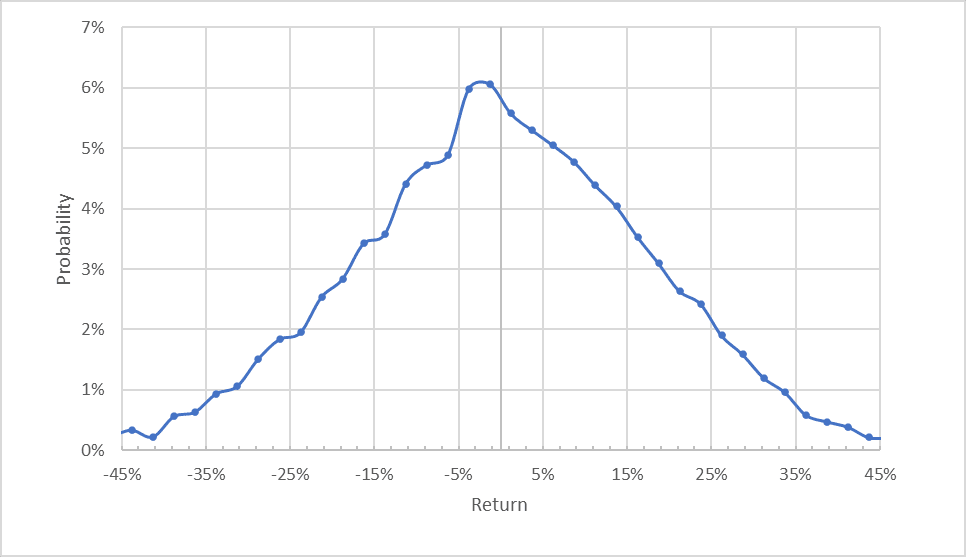

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на середину 2022 года (при помощи опционов на 17 июня) и начало 2023 года (с использованием опционов с датой экспирации 20 января 2023 года).

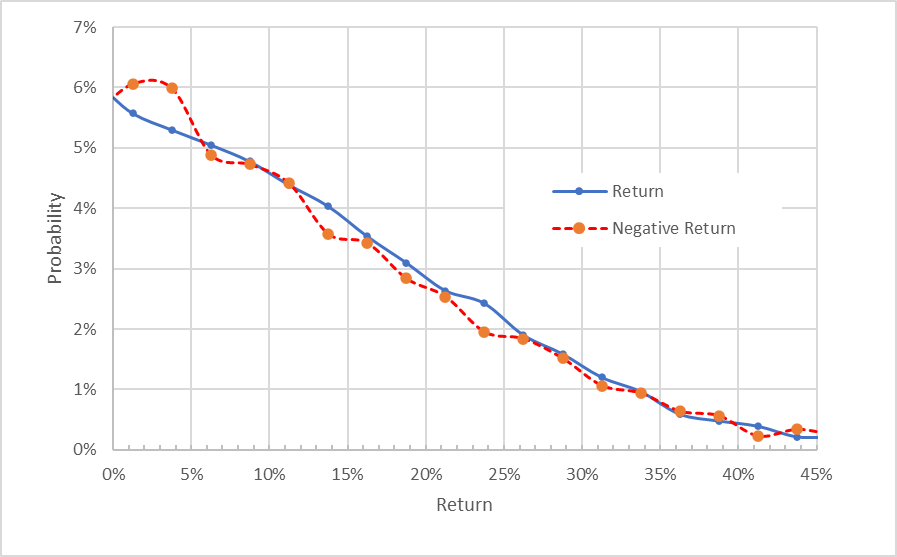

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на 17 июня 2022 года довольно симметричен, поскольку вероятности положительных исходов в целом соответствуют вероятностям падения акций на аналогичную величину. Однако пиковая вероятность немного смещена в сторону отрицательного исхода. Годовая волатильность, рассчитанная на основе этого распределения, составляет 36,4%.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Можно заметить, насколько близки вероятности положительного и отрицательного исходов. Небольшой перекос в сторону снижения на начальном отрезке кривой (где красная пунктирная линия находится над сплошной синей линией) не является значимым, поскольку участники рынка склонны переплачивать за опционы пут, которые позволяют защитить позицию от падения цен. С поправкой на этот фактор логичным будет интерпретировать данную картинку как слегка «бычью».

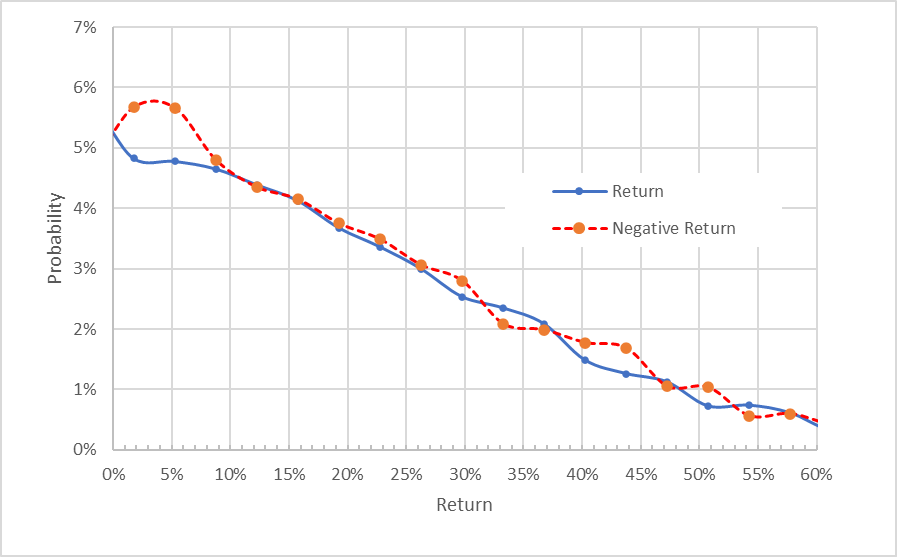

Ожидания на 20 января 2023 года согласованы с оценками на середину 2022 года. За исключением небольшого всплеска вероятности отрицательного исхода на ближнем конце кривой, вероятности очень близки. Рассчитанная на основе этого распределения волатильность составляет 33,1%.

Подведем итог

На протяжении последних 12 месяцев акции Starbucks отставали от рынка в целом, в основном из-за несколько завышенных ожиданий в отношении роста. Не в последнюю очередь акции упали из-за дисконтирования доходов с поправкой на перспективы повышения процентных ставок.

Тем не менее, долгосрочный потенциал роста SBUX (особенно на китайском рынке) остается внушительным. И хотя компания выступает против профсоюзов, влияние переговоров с трудовыми коллективами пока не определено.

Аналитики с Уолл-стрит ожидают роста акций в течение следующих 12 месяцев примерно на 28%, а оценки участников рынка опционов на середину 2022 и начало 2023 года являются слегка «бычьими», предполагая всплеск волатильности в первом полугодии высокой. На этом фоне мой рейтинг для SBUX остается «бычьим».