Становится более очевидным, что этот год не будет годом акций для глобальных рынков, не говоря уже о России. Начало цикла повышения процентных ставок и максимальная за 40 лет инфляция в США, скорее всего, будут способствовать наступлению стагфляции, чем продолжению экономического роста, который также осложняется непрекращающейся пандемией.

ФРС стоит перед выбором сдерживания инфляции либо поддержки экономического роста, и для каждой из этих целей требуется движение процентной ставки в разных направлениях. С одной стороны, ФРС должна повышать ставку чтобы снизить инфляцию, с другой – не повышать ее слишком быстро и высоко, чтобы не навредить экономике.

Также у ФРС на случай очередной рецессии, если она произойдет в ближайшее время, не остается инструментов для восстановления экономики – баланс банка раздут, возобновлять программы количественного смягчения и снижать ставку нельзя, т.к. инфляция уже на очень высоком уровне.

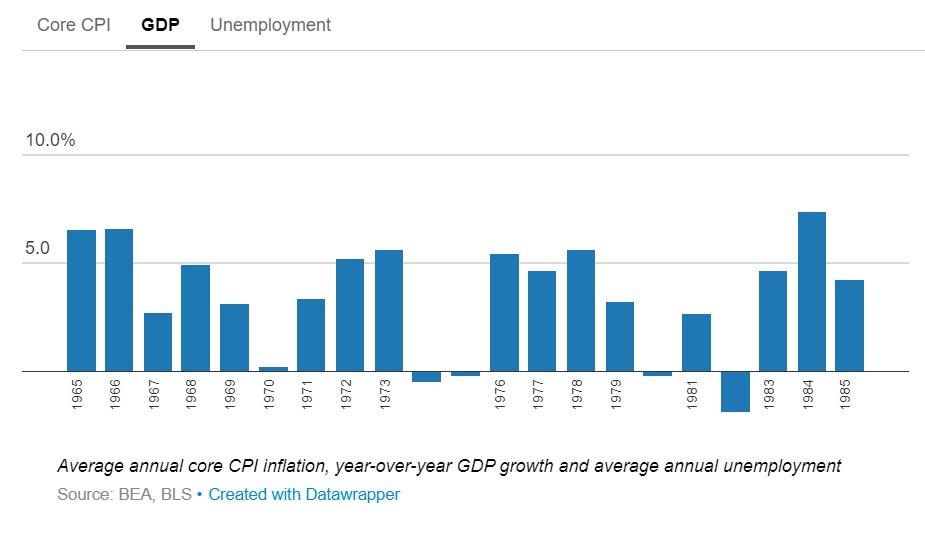

В итоге, можем увидеть ситуацию 70-х гг., когда слабый экономический рост в крупнейших странах сопровождался высокой инфляцией и безработицей.

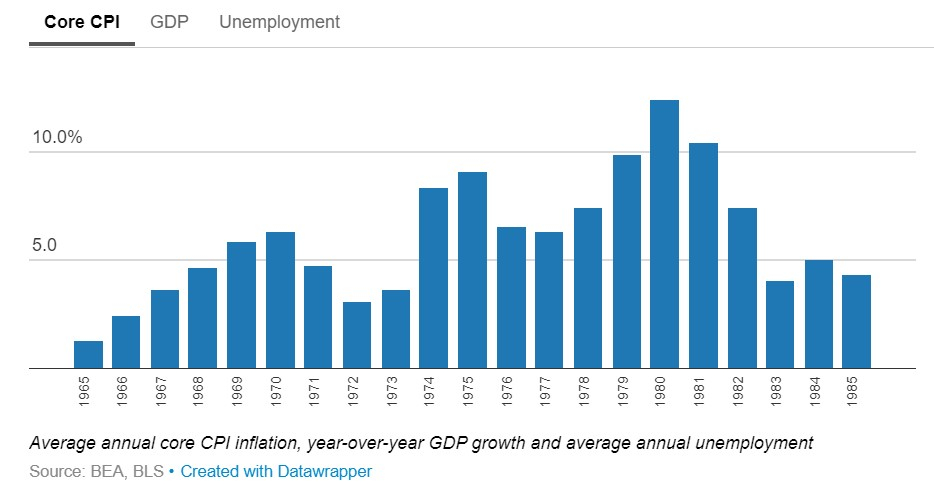

Инфляция в США, 1965-1985гг.

Источник: investopedia.com

ВВП США, 1965-1985гг.

Источник: investopedia.com

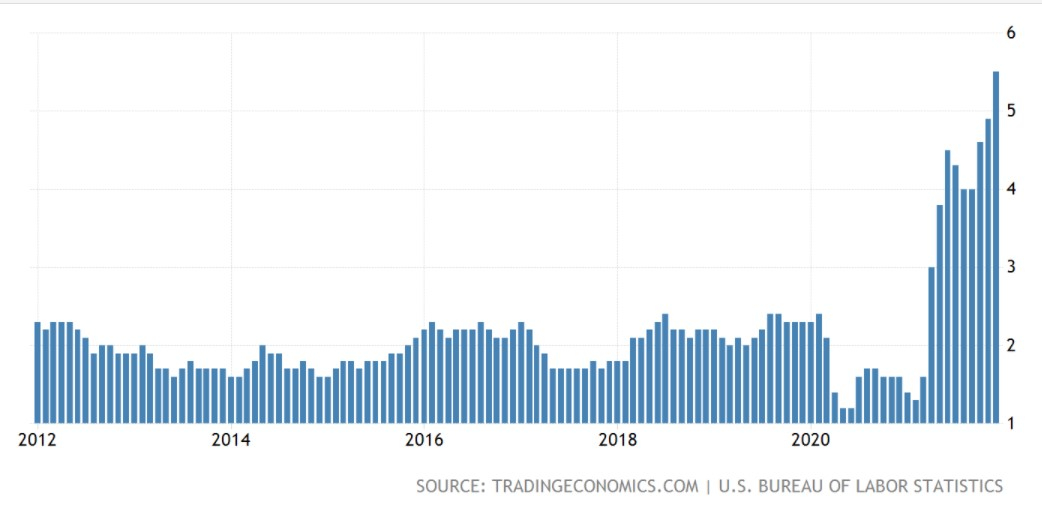

Текущая ситуация с инфляцией отличается от инфляции 70-х гг. тем, что тогда базовая инфляция начала увеличиваться постепенно с 1.2% в 1965 г. до пика 12.4% в 1980 г. В настоящее время наблюдается резкий рост в 2021 г. до 5.5% с уровней около 2%, которые держались с конца 90-х гг.

Инфляция в США, 2012-2021 гг.

Источник: tradingeconomics.com

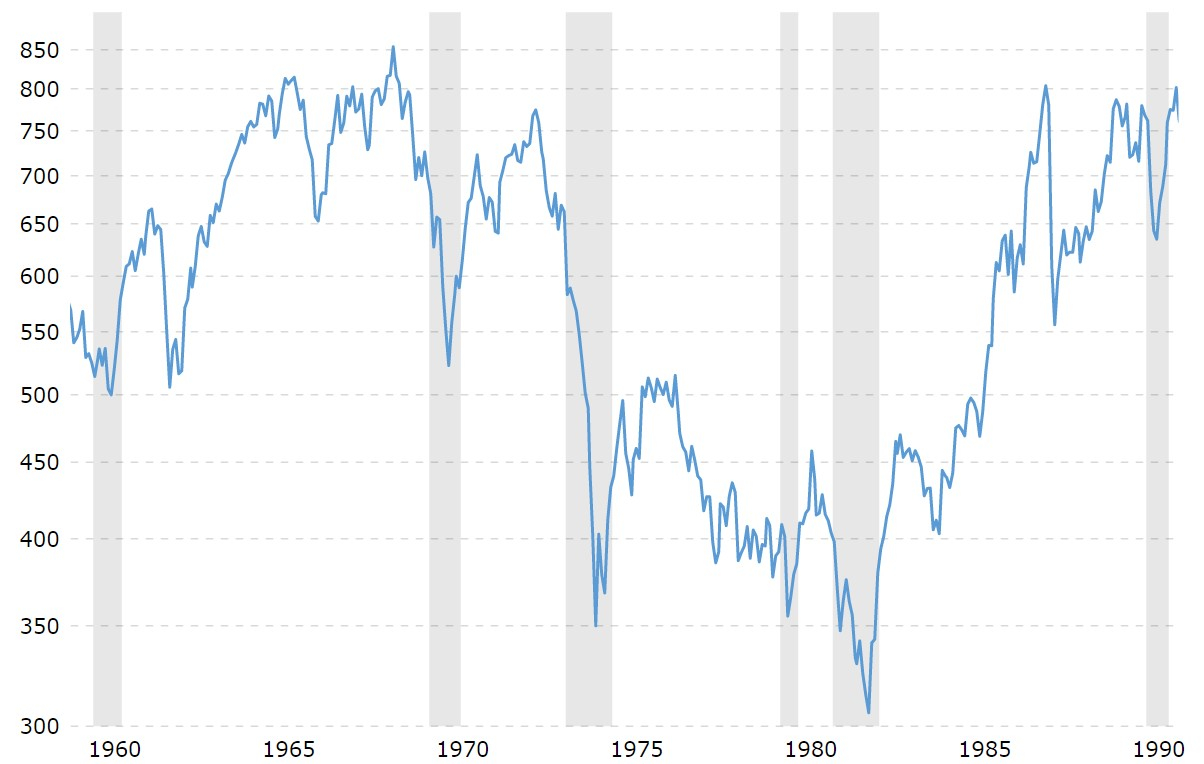

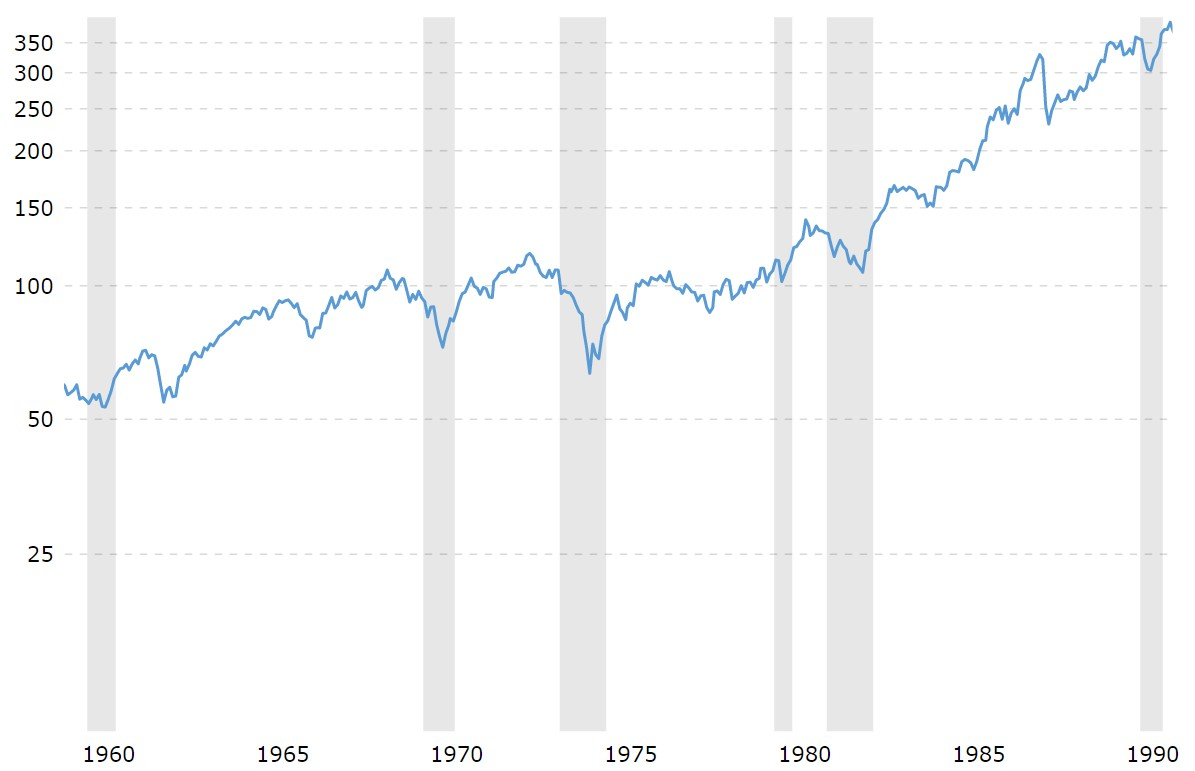

Индекс S&P 500 с максимумов, достигнутых в ноябре 1968 года, во время периода стагфляции 70-х гг. с учетом инфляции снизился на 63% за 14 лет (-7% CAGR), восстановление рынка до уровней 1968 года заняло 24 года:

Индекс S&P 500 с учетом инфляции, 1960-1990 гг.

Источник: macrotrends.net

На графике номинального (без учета инфляции) индекса S&P 500 особого падения не заметно, и создается впечатление, что рынок вырастет всегда. Однако максимальное номинальное падение индекса S&P 500 составило 46% с декабря 1972 по сентябрь 1974.

Индекс S&P 500 без учета инфляции, 1960-1990гг.

Источник: macrotrends.net

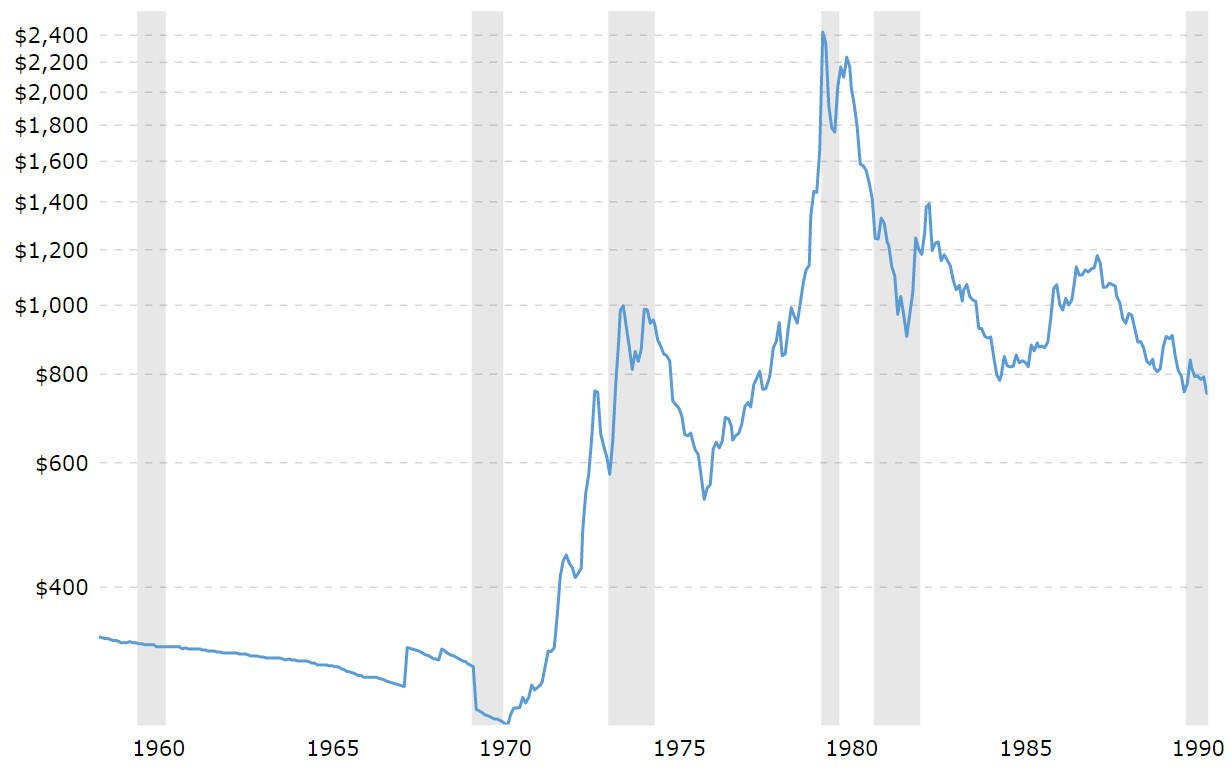

Золото и нефть за период потерянного десятилетия для акций показали взрывной рост - золото за период с декабря 1970 по февраль 1980 года с учетом инфляции выросло в 9 раз, нефть снижалась до 1973 года, а потом выросла в 5 раз. Росту цен на золото в 70-е гг. также способствовал отказ США от конвертации доллара в золото в 1971 году и последующее падение Бреттон-Вудской системы, война во Вьетнаме, росту нефти — нефтяной кризис 1973 года.

Цены на золото с учетом инфляции, 1965-1990 гг.

Источник: macrotrends.net

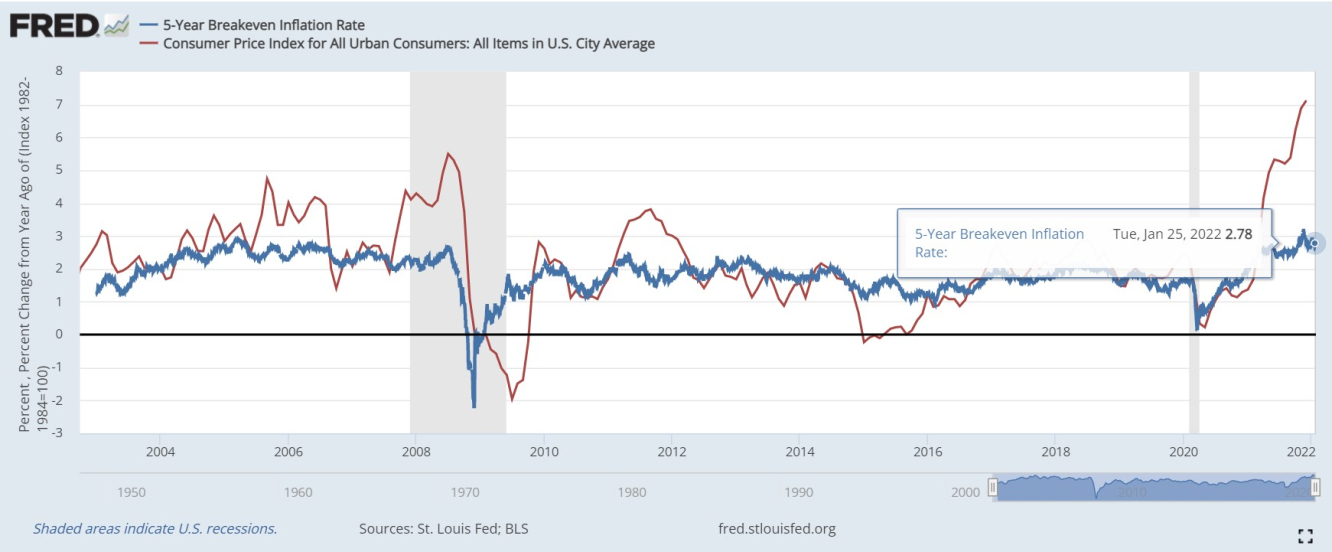

Факты и ожидания

Глава казначейства США Джанет Йеллен надеется, что инфляция с текущих 7% в декабре снизится до 2% в ближайшие месяцы, а участники рынка облигаций, согласно breakeven inflation rate (разность между доходностью номинальных облигаций и облигаций с защитой от инфляции), в течение 5 лет ожидают инфляцию на уровне 2.78%.

5-летняя breakeven inflation rate и инфляция (CPI)

Видимо, участники рынка ожидают, что инфляция не превысит 2.78% в ближайшие годы, либо по факту публикации статданных по инфляции будут пересматривать свою точку зрения.

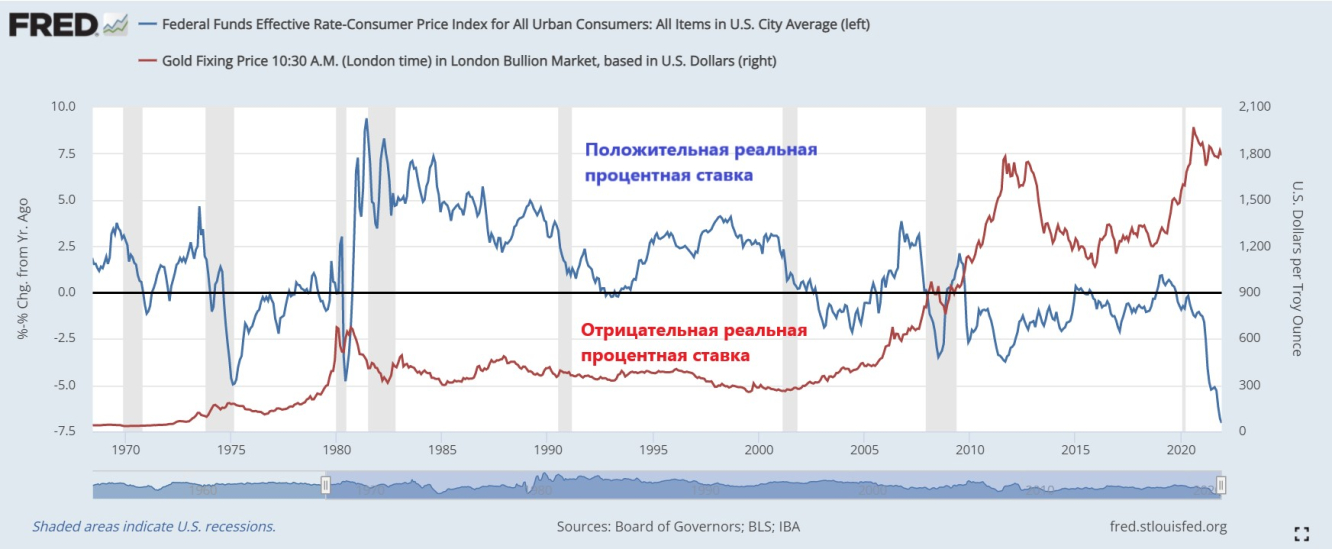

Исторически золото росло в периоды отрицательный реальных процентных ставок, что наблюдалось в 70-е гг. и в начале 2000-х, когда в октябре 2002 года реальные ставки ушли в минус.

Реальные процентные ставки в США (синий график) и цены на золото (красный), 1970-2021 гг.

*Реальные процентные ставки = Fed Funds Effective Rate - CPI.

Текущая реальная ставка при текущем значении эффективной ставки ФРС (Fed Funds Effective Rate) 0.07% и инфляции (CPI) 7% составляет почти те же 7% только с минусом, что значительно хуже ситуации на пике падения реальных ставок в 1975 году, когда она составляла минус 5%.

Треугольник

Участники рынка еще не реагируют на данную ситуацию, согласно вышеуказанного графика breakeven inflation rate, либо ожидают снижение инфляции в ближайшее время.

По золоту тем временем сформировался треугольник, позиции в котором накапливаются уже больше года. Данная фигура в большинстве случаев является фигурой продолжения тренда. В случае пробоя верхней границы треугольника на уровне $1860 по фьючерсу и пробое локального максимума на уровне $1870 могут сработать стоп-ордера, после чего можем увидеть рост на величину высоты треугольника, либо на величину предыдущего тренда.

Фьючерс на золото, 2017-2022 гг. (Weekly)

Ближайшая публикация статистики по инфляции за январь выйдет 10 февраля, и в случае значительного превышения фактического значения над ожидаемым в размере 7% может быть движение до указанных уровней.

TIPS, сырье, недвижимость

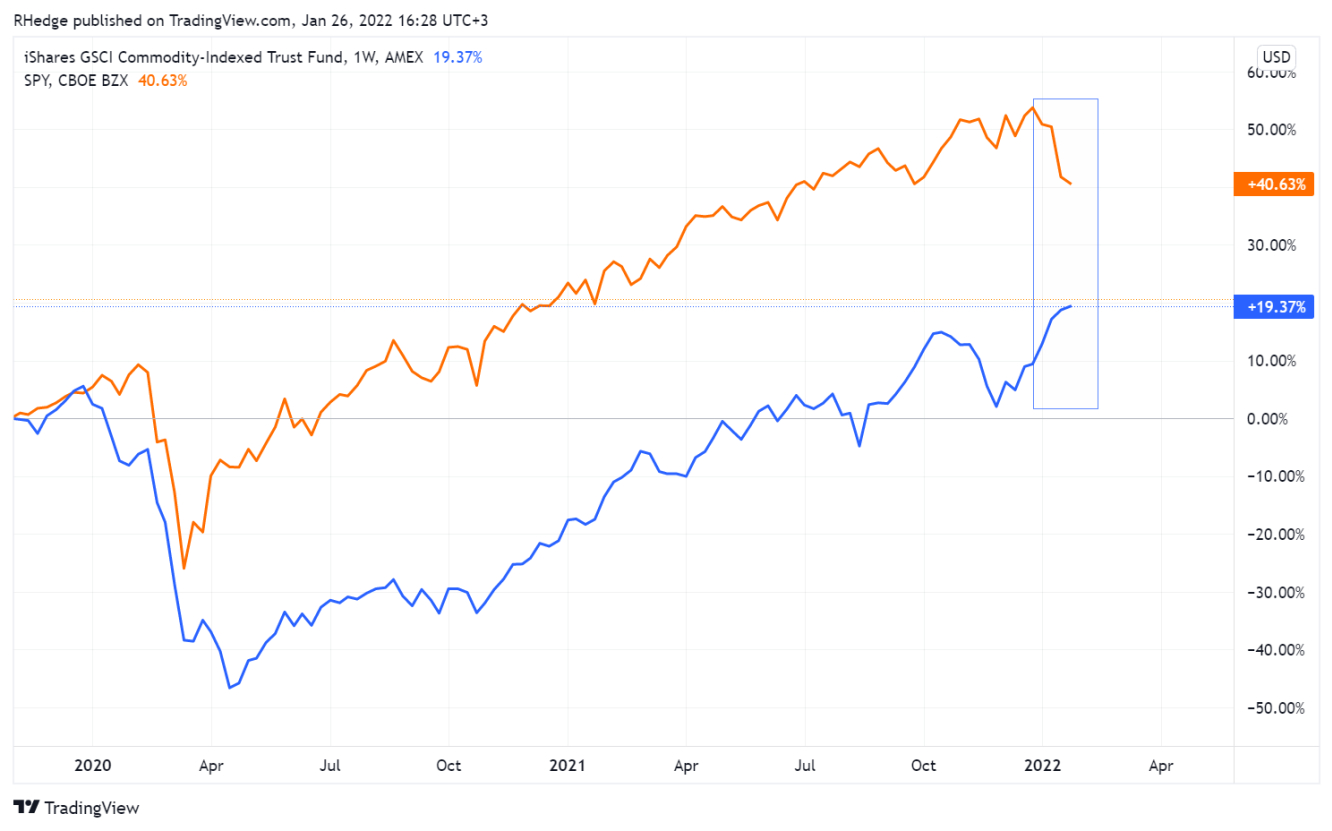

Другими категориями активов во времена стагфляции могут стать: облигации с защитой от инфляции (TIPS), сырьевые товары и недвижимость. ETF сырьевых товаров (iShares S&P GSCI Commodity-Indexed Trust; NYSE:GSG) с начала года вырос и показывает негативную корреляцию с индексом S&P 500.

ETF на сырьевые товары и индекс S&P 500

Вывод

Считается, что акции являются защитой от инфляции. Данное утверждение, скорее, относится к умеренной инфляции, соразмерной темпам экономического роста. В случае отсутствия экономического роста и высокого уровня инфляции, как показывает история, акции не сохраняют капитал от инфляции.

Полагаю, что даже акции сырьевых компаний не покажут сопоставимой с защитными активами доходности в случае роста либо сохранения высокой инфляции. Растущие издержки производства и капитальные затраты сократят прибыли компаний, не говоря уже об акциях растущих компаний и технологического сектора, переоценка которых вследствие роста процентных ставок и еще более глубокого ухода в минус реальных процентных ставок может привести к сильному падению капитализации.

Никто не знает, что будет с инфляцией, в отличие от прибылей компаний, которые с более-менее определенной степенью уверенности можно предсказать. Для этого и используется принцип диверсификации.

Такие категории активов как золото, облигации с защитой от инфляции (TIPS), сырьевые товары, недвижимость должны быть в портфеле долгосрочного инвестора на случай возможного наступления стагфляции. Можно частично перейти из акций в указанные активы и на ожидании сохранения данной тенденции увеличивать долю защитных активов в портфеле.

Уведомление о рисках/ограничение ответственности

Стоимость финансовых инструментов может расти и снижаться. Различные типы финансовых инструментов обладают различным уровнем риска. Некоторые финансовые инструменты могут привести к полной потере вложенных в них средств. Изложенные в данной статье мнения и суждения не являются индивидуальной инвестиционной рекомендацией по приобретению или продаже указанных ценных бумаг. Перед осуществлением инвестиций инвестор должен оценить свои инвестиционные цели, инвестиционный горизонт и допустимый уровень риска. Автор статьи не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной статье, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.