Старые истории забыты. Доллар растет.

У любого правила есть исключения. Слабый старт доллара США в 2022 был обусловлен верой инвесторов в повторение историй, согласно которым, его индекс достигал пика к моменту первого повышения ставки по федеральным фондам в цикле. Проблема в том, что в 1994, 1999, 2004 и 2015 инфляция в Штатах находилась на уровне или чуть ниже таргета в 2%. ФРС действовала на опережение, нынче же она вынуждена догонять растущие как на дрожжах цены. И пресс-конференция Джерома Пауэлла по итогам январской встречи FOMC убедила, что центробанк ни перед чем не остановится, чтобы это сделать. В итоге EUR/USD готова отметиться худшим недельным закрытием за последние 7 месяцев.

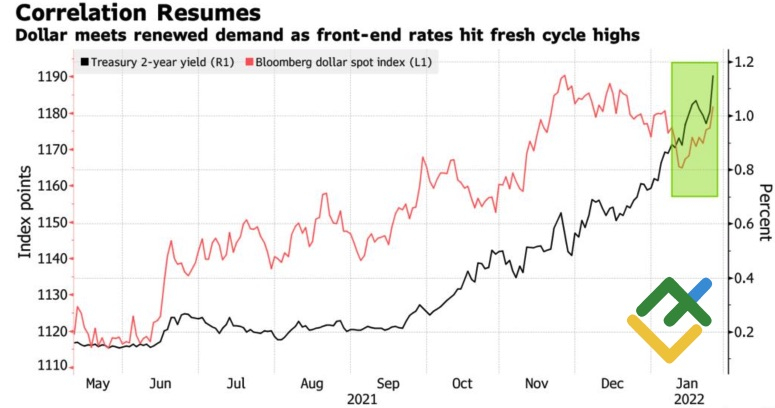

Надежды на повторение историй прежних циклов монетарной рестрикции привели к формированию дивергенции индекса USD и доходности казначейских облигаций США. Благодаря спичу Джерома Пауэлла, эти расхождения были закрыты, и прямая корреляция восстановилась, добавив пару в ралли индекса USD.

Динамика доллара США и доходности трежерис

Источник: Bloomberg

Срочный рынок ожидает пять актов монетарной рестрикции в 2022, Deutsche Bank (DE:DBKGn) с ним согласен, прогнозируя рост ставки на 25 б.п. в марте, мае и июне и еще два до конца года, что в конечном итоге выльется в пике EUR/USD к 1,1.

BNP Paribas (PA:BNPP) еще более агрессивен – он надеется увидеть целых шесть актов монетарной рестрикции. С учетом того обстоятельства, что ЕЦБ, как правило, запаздывал за ФРС, а когда в 2008 и 2011 решил идти с ней в ногу, это было расценено как политическая ошибка, расхождение в монетарной политике вновь становится модным на Forex. Если Кристин Лагард и ее коллеги решат начать повышать ставки только в 2023, когда Федрезерв будет заканчивать цикл, 2022 станет для евро таким же кошмарным, как и 2021. Если не хуже.

Впрочем, у любого правила есть исключения. Основной причиной разгона инфляции в настоящее время являются проблемы предложения, а не спроса. Если центробанк при помощи агрессивного ужесточения денежно-кредитной политики задушит спрос, это может обернуться не только рецессией, но и удвоением уровня безработицы. И ФРС об этом прекрасно известно. Не зря же Джером Пауэлл отметил, что существует много возможностей для повышения ставок, не угрожая рынку труда. Пока у Федрезерва есть простор для маневра, но что будет в середине года?

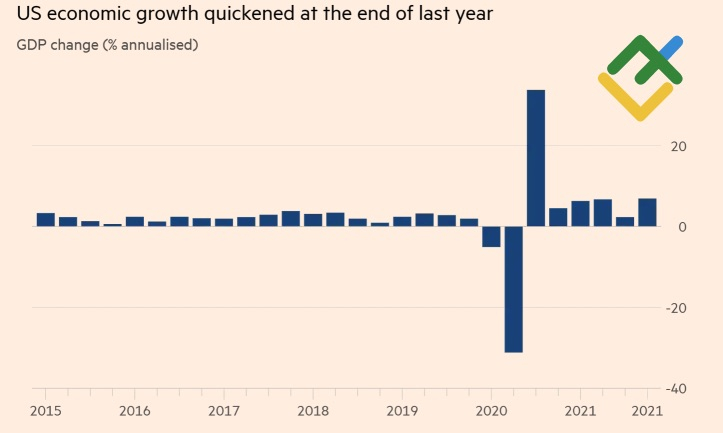

Пока же инвесторы сломя голову бросились покупать доллар США, вооружившись слухами о росте затрат по займам сразу на 50 б.п. в марте, что покажет намерение ФРС действовать решительно в борьбе с инфляцией, и видя нежелание центробанка вести за ручку рынок акций. Падение фондовых индексов – еще один аргумент пользу гринбэка как валюты-убежища. S&P 500 и его аналогам не помог даже разгон американского ВВП до 6,9% в четвертом квартале и до 5,5% по итогам 2021, что стало лучшей динамикой с 1984.

Динамика ВВП США

Источник: Financial Times

Таким образом, Джером Пауэлл разбудил «медведей» по EUR/USD. Прогноз Nordea Markets в 1,085 к концу года уже не выглядит чем-то фантастическим. Пока пара торгуется ниже 1,133, шансы евро сломать нисходящий тренд выглядят минимальными. Продолжаем продавать единую европейскую валюту в направлении $1,1.

Дмитрий Демиденко для LiteFinance