Есть ли что-то, что способно заставить «медведей» по EUR/USD отступить?

Нежелание ФРС обращать внимание на обвал американских фондовых индексов и намерение ЕЦБ возвести стену вокруг европейских рынков облигаций для их защиты от глобальных потрясений позволили доллару США отметиться лучшей неделей против евро за последние семь месяцев.

Немалую роль сыграло возвращение инвесторов к гринбэку после пламенной речи Джерома Пауэлла по итогам январского заседания FOMC. Накануне спекулянты сократили нетто-лонги по индексу USD против шести основных мировых валют до минимальной отметки за 21 неделю. Как только балласт выбросили, шар американского доллара устремился ввысь.

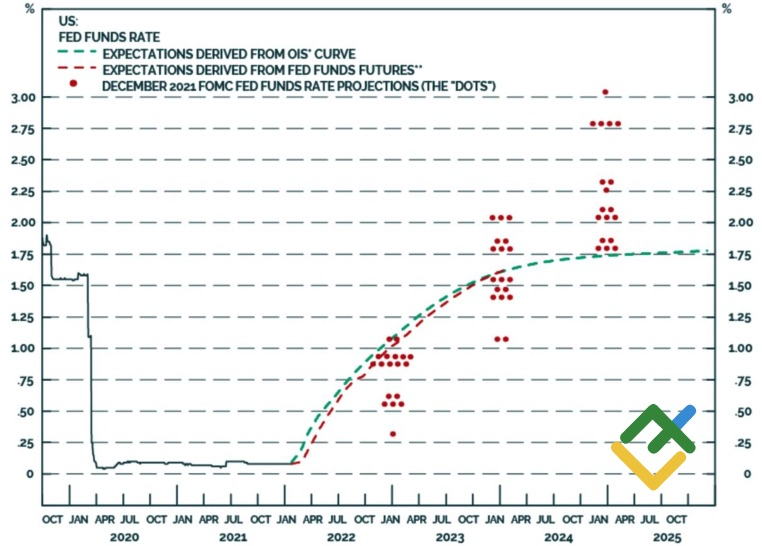

Если в начале 2022 срочный рынок сигнализировал о трех актах монетарной рестрикции, то на исходе января вероятность четырех составляет более 90%, пяти – 67%. JP Morgan прогнозирует ужесточение денежно-кредитной политики на пяти заседаниях FOMC в 2022, а Bank of America и вовсе говорит о семи. Deutsche Bank напоминает, что в среднем за первый год повышения ставок они росли на чуть менее 250 б.п. в циклах монетарной рестрикции, начиная с 1973. Последние прогнозы ФРС о росте затрат по займам с 0,25% до 1% в 2022 являются явно заниженными.

Вместе с тем, деривативы по-прежнему настаивают на коротком цикле: их ожидания ставки по федеральным фондам к его концу составляют 1,75%. Это ниже, чем оценки FOMC. Подобного рода сигналы обусловлены стабильностью инфляционных ожиданий. Хорошая новость для Федрезерва заключается в том, что он быстро восстановит контроль за инфляцией, плохая – что резвое изъятие пунша в самый разгар пира повредит экономике США.

Предполагаемый путь ставки ФРС

Источник: Bloomberg

На фондовый рынок и на ужесточение финансовых условий ФРС, похоже, уже не смотрит. По словам Пауэлла, падение фондовых индексов является естественной реакцией на сокращение монетарных стимулов и не угрожает американской экономике. Действительно, благодаря колоссальной поддержке со стороны центробанка, S&P 500 от уровней мартовского дна в 2020 до рекордного пика 3 января вырос на 114%. С начала года он просел на 8%, и есть предположение, что пике продолжится.

Именно коррекция фондовых индексов США и связанный с ней рост волатильности на финансовых рынках, по мнению Barclays, станут основным драйвером укрепления доллара в ближайшее время, ведь фактор пяти повышений ставки по федеральным фондам в 2022 уже заложен в его котировки. Позволю себе не согласиться. ФРС может удивить ростом затрат по займам сразу на 50 б.п. в марте, о возможности чего говорил президент ФРБ Атланты Рафаэль Бостик. Если ужесточение денежно-кредитной политики не поможет притормозить инфляцию, я бы не исключал и 6-7 актов монетарной рестрикции.

Таким образом, среднесрочные перспективы EUR/USD продолжают оставаться «медвежьими», однако краткосрочно гринбэк может быть напуган растущими рисками отрицательного прироста занятости вне сельскохозяйственного сектора США в январе, что прогнозируют Jefferies, Pantheon Macroeconomics и другие компании. Я ожидаю рваной динамики от основной валютной пары на неделе к 4 февраля и не исключаю возможности отката в случае успешного штурма поддержки на 1,1175.

Дмитрий Демиденко для LiteForex