Bank of Montreal (NYSE:BMO) оказался в заголовках финансовой прессы по двум причинам. Во-первых, компания объявила о намерении приобрести Bank of the West в целях расширения своего присутствия в США (прежде всего в Калифорнии). Во-вторых, в конце 2021 года BMO нарастил дивиденды на 25%.

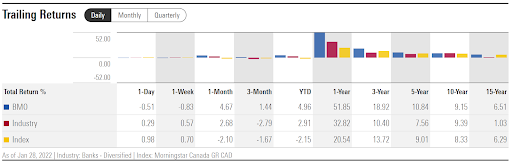

Акции компании резко выросли за последние 12 месяцев, при этом общая инвестиционная отдача за этот период составила почти 52%. 18 января BMO закрылся на рекордном максимуме в 118,54 доллара. До начала пандемии COVID-19 акции долгие годы провели в ограниченном торговом диапазоне. BMO впервые закрылся выше 78 долларов 4 сентября 2014 года. Торги 31 декабря 2019 года акции завершили на отметке $77,50.

Источник: Investing.com

Отдача от BMO за последние три года составила 18,92%, что превышает прирост финансового сектора США. iShares US Financials ETF (NYSE:IYF) за этот период прибавил 15,96% (хотя BMO и отстает от IYF в 5- и 10-летней перспективе).

Источник: Morningstar

Форвардная дивидендная доходность BMO в 3,7% сопоставима с показателями других крупных канадских банков. Canadian Imperial Bank Of Commerce (NYSE:CM), Royal Bank of Canada (NYSE:RY) и Toronto Dominion Bank (NYSE:TD) предлагают 4,29%, 3,35% и 3,54% соответственно.

Аналитики полагают, что прибыль BMO в течение следующих трех-пяти лет будет расти в среднем на 6,15% в год, а трех- и пятилетние темпы роста дивидендов составят 6,9% и 6,5% соответственно. Если прогнозы окажутся верны, то компания профинансирует возросшие выплаты за счет дополнительной прибыли. Модель Гордона и форвардная дивидендная доходность предполагают годовую инвестиционную отдачу от BMO в 10,2% (основываясь на пятилетних прогнозах).

В последний раз я писал о BMO 18 августа 2021 года, присвоив акциям «бычий» рейтинг из-за их (1) низкой рыночной оценки и высокой дивидендной доходности, (2) оптимистичных ожиданий экспертов с Уолл-стрит и (3) «бычьих» прогнозов участников рынка опционов. 18 августа BMO закрылся на отметке 102,27 доллара, а к 25 января прибавил 9% до уровня в 111,43 доллара. Инвестиционная отдача (включая дивиденды) за этот период составила 10,9%. Для сравнения: S&P 500 за этот период принес 1,3%.

В то время как большинство читателей знакомы с концепцией прогнозов от аналитиков с Уолл-стрит, немногие сталкивались с оценками, рассчитанными на основе рынка опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Я пересчитал прогнозы для BMO, используя опционы на 2022 и 2023 годы, сравнив результаты с текущим ценовым таргетом от экспертов с Уолл-стрит.

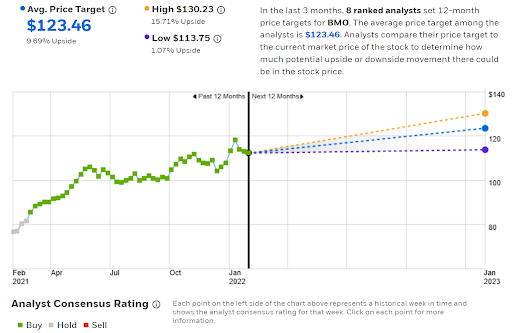

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций BMO от 8 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим», а их 12-месячный целевой уровень расположен на 9,7% выше текущей цены.

Источник: E-Trade

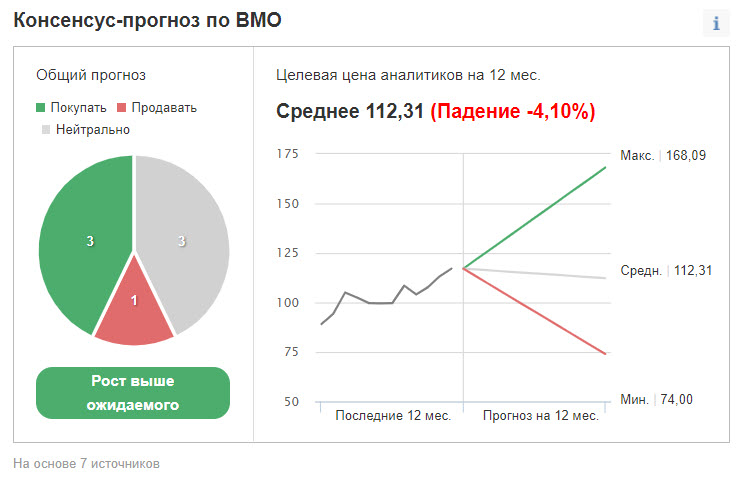

Investing.com предоставляет аналогичную информацию, базируясь на мнении 7 индивидуальных аналитиков. В целом они полагают, что BMO будет торговаться «лучше рынка», однако ценовой таргет расположен немного ниже текущей стоимости акций. Стоит также отметить сильный разброс в оценках опрошенных Investing.com аналитиков: диапазон ограничен 74 и 168 долларами. Это сильно контрастирует с оценками E-Trade.

Источник: Investing.com

Несколько удивительно видеть столь разные результаты двух опросов. В своих материалах я обычно усредняю ценовые таргеты; в данном случае подобный подход предполагает наличие потенциала роста акций на 4,76%, что соответствует общей инвестиционной отдаче в 8,46% (включая дивиденды). Консенсус-прогноз E-Trade предполагает общую доходность в размере 13,4%. Усредненный показатель за последние 10 лет составляет 9,15% годовых, а за последние три года — 18,9% годовых.

Ожидания участников рынка опционов

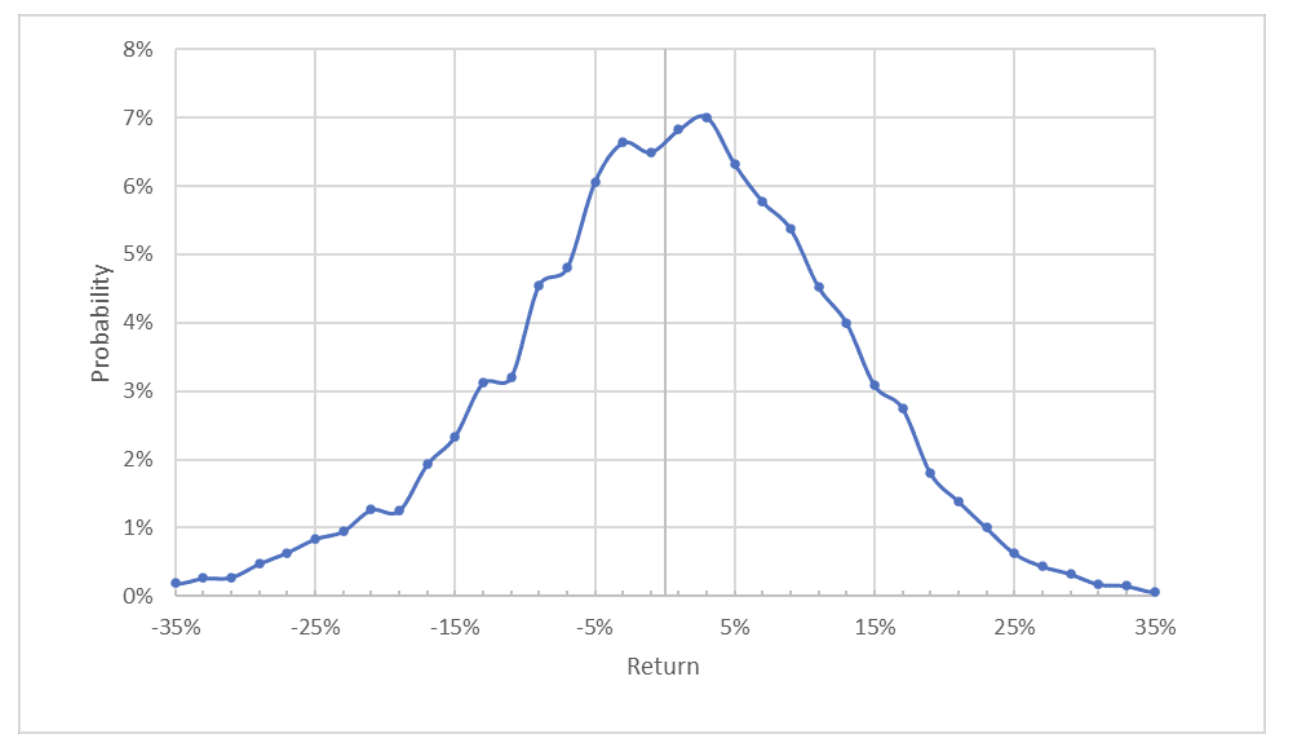

Я проанализировал ожидания трейдеров на середину 2022 года (при помощи опционов на 17 июня) и начало 2023 года (с использованием опционов с датой экспирации 20 января 2023 года). Одной из причин выбора этих дат является высокая торговая активность по бумагам на июнь и январь. Однако объем торгов и открытый интерес по опционам на BMO очень низки, что несколько снижает значимость прогноза.

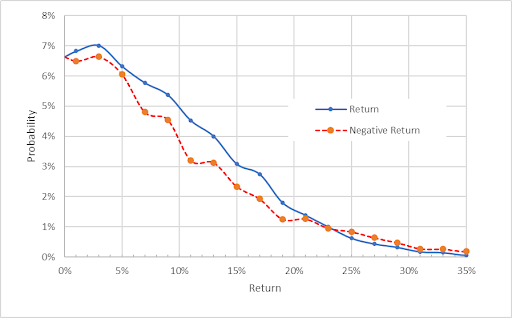

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на 17 июня 2022 года довольно симметричен, поскольку вероятности положительных исходов в целом соответствуют вероятностям падения акций на аналогичную величину. Однако пиковая вероятность немного смещена в сторону положительного исхода (а точнее, прироста в 3%). Годовая волатильность, рассчитанная на основе этого распределения, составляет 25%. Этот показатель считается низким, хотя он и несколько выше августовской оценки в размере 21%. В целом рост ожидаемой волатильности можно списать на рост градуса волатильности всего фондового рынка.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Этот подход делает более очевидным «бычий» уклон трейдеров. Вероятность положительного исхода (синяя линия) превышает вероятность падения акций на сопоставимую величину (отмеченную красной линией) на протяжении ⅔ кривой. Таким образом, прогноз на середину 2022 года явно оптимистичный.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, которые позволяют защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, однако сам по себе он усиливает «бычий» характер картины.

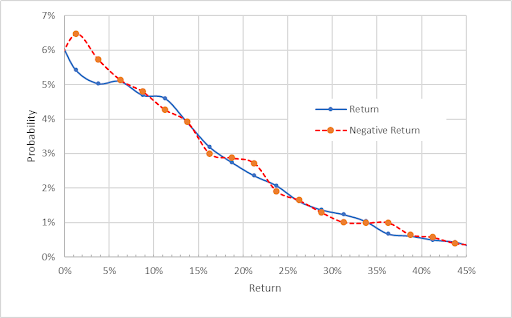

В то же время оценка на следующие 12 месяцев (рассчитанная при помощи опционов на 20 января 2023 года) несколько менее оптимистична. Вероятности положительных и отрицательных исходов очень близки на протяжении практически всей кривой. Кроме того, пиковая вероятность соответствует снижению акций. Я интерпретирую эту картину как нейтральную или слегка «бычью». Рассчитанная на основе этого распределения годовая волатильность составляет 23%.

Ожидания участников рынка опционов на середину 2022 года являются бычьими, а настроения к началу следующего года сменяются на нейтральные с небольшим бычьим уклоном. Учитывая низкий объем торгов опционами на BMO, я не придаю большого значения этим прогнозам.

Подведем итог

BMO — отличный актив для инвесторов, ориентированных на пассивный доход. Форвардная доходность в 3,7% и готовность компании и дальше наращивать дивиденды повышают ее привлекательность. При этом BMO сможет профинансировать ожидаемый 6-процентный рост выплат за счет аналогичного прироста прибыли.

Аналитики с Уолл-стрит оптимистичны в отношении перспектив акций, хотя усредненные ценовые таргеты от E-Trade и Investing.com существенно различаются. Согласованная оценка предполагает наличие потенциала роста на 8,46%, тогда как таргет одной только E-Trade расположен на 13,4% выше текущей стоимости. Ожидания участников рынка опционов на середину 2022 года являются бычьими, а настроения к началу следующего года сменяются на нейтральные с небольшим бычьим уклоном.

Ожидаемая волатильность на этот период весьма низкая. Такие акции, как BMO, привносят стабильность в портфели акций, предлагая пассивный доход и разумную инвестиционную отдачу. Я называю подобные активы «балластом». С учетом сказанного, я по-прежнему оптимистично настроен в отношении BMO.