Согласно опубликованным на этой неделе данным от ADP об изменении количества рабочих мест в несельскохозяйственном секторе, частные компании в США в январе сократили 301 тыс. рабочих мест при прогнозе роста на 207 тыс. и предыдущем значении 776 тыс. созданных рабочих мест в декабре. Сокращение рабочих мест в январе является самым значительным падением за время пандемии на фоне роста числа заболеваемости от омикрона и сокращения планов работодателей по найму новых работников.

С другой стороны, вышли сильные данные по ВВП, а компании продолжают отчитываться о росте прибылей по итогам 4К2021, которые превосходят ожидания аналитиков. Реальный ВВП в США в 4К2021, согласно предварительным расчетам, вырос на 6.9% в годовом исчислении. Согласно данным S&P и Factset, более одной трети компаний из индекса S&P 500, опубликовавших отчетность, в 78% случаев превысили ожидания аналитиков по прибыли на акцию (EPS), что является средним значением по сравнению с предыдущими кварталами.

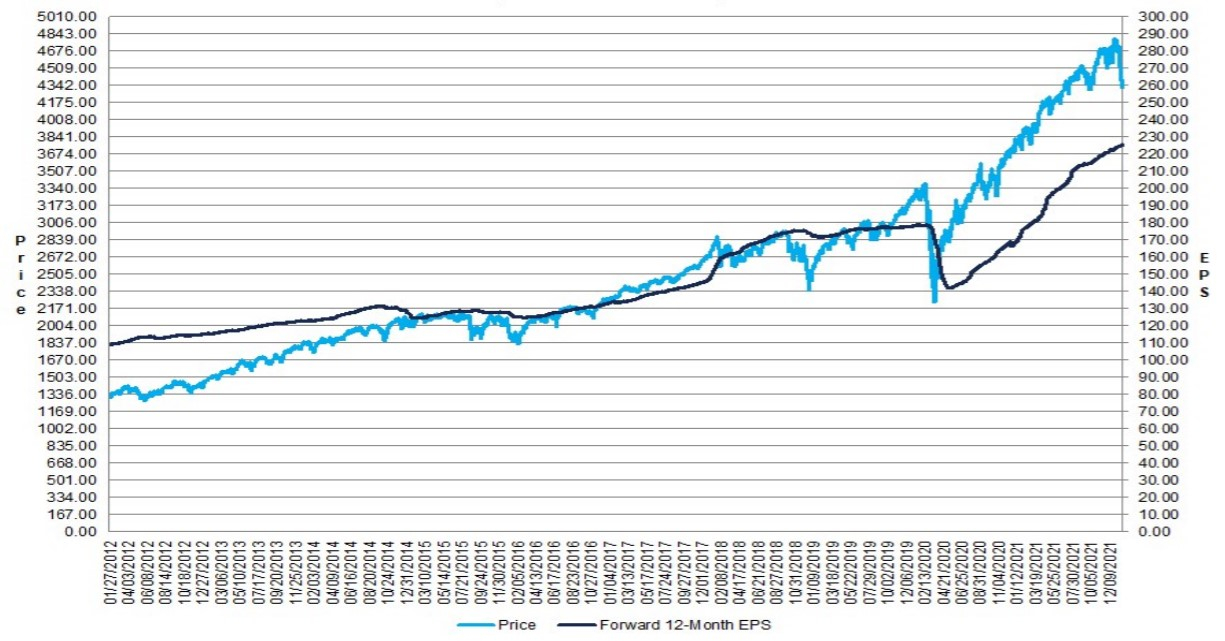

Прогнозируемое через 12 месяцев значение EPS для компаний из индекса S&P 500 сейчас составляет $225, что при индексе S&P 500 равному 4,500 пунктов соответствует значению коэффициента P/E (Price/earnings) 20х.

Источник: Factset

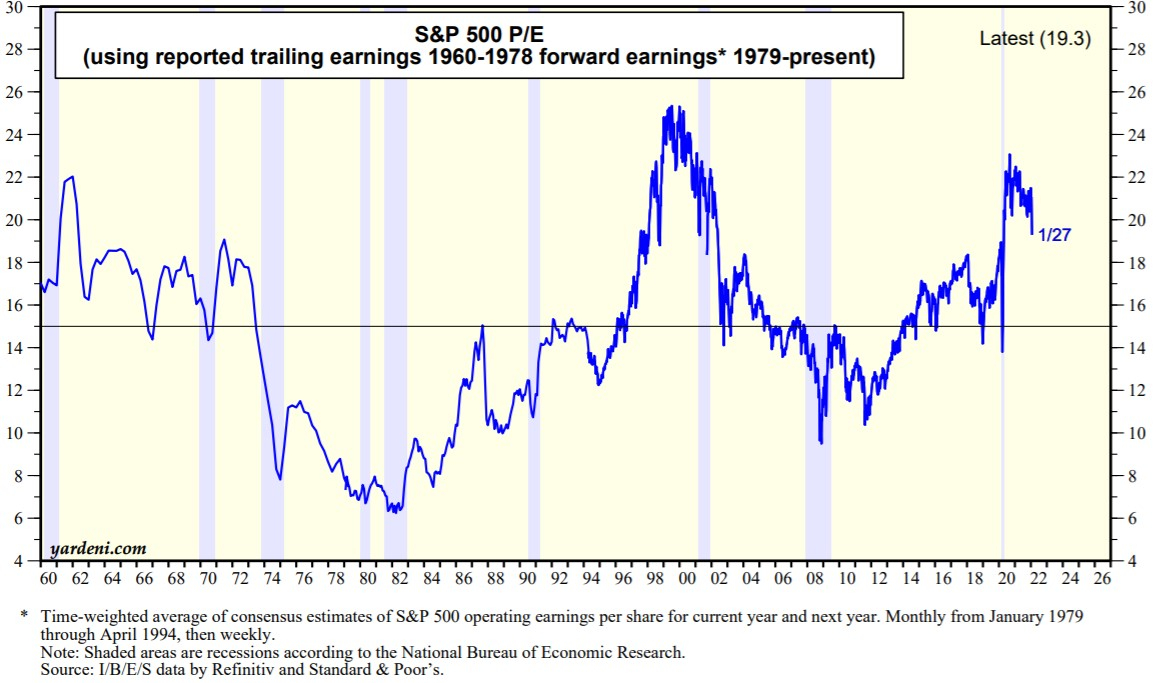

Оценка акций из индекса S&P 500 по ожидаемому P/E незначительно снизилась с локального максимума, достигнутого в конце 2021 года на уровне 23х до текущих 20х и не достигла исторического максимума в размере 26х, который наблюдался в конце 90-х гг. перед началом кризиса технологического сектора в начале 2000-х гг.

Акции могли бы продолжить рост, если бы не начало цикла повышения процентных ставок, которое приведет в переоценке как американского, так и глобального рынков акций. ФРС может поднимать ставку практически на каждом заседании, которых в этом году еще будет 7. С текущего уровня 0-0.25% ставка может вырасти до предпандемийного уровня - 1.5-1.75%.

Но и в условиях роста процентных ставок акции могут продолжать рост, если бы не высокая инфляция, которая в декабре достигла максимальных за 40 лет значений — 6.9%.

Есть мнения, что данную инфляцию, вызванную рядом нарушений и сбоев в деловой активности предприятий из-за пандемии, включая сокращение капитальных инвестиций в развитие производства, нарушением цепочки поставок, локализацией производств, ростом стоимости рабочей силы и других факторов, можно остановить только созданием рецессии в экономике, т.е. повысить процентную ставку и тем самым снизить потребление и темпы экономического роста.

Для борьбы с инфляцией ФРС должна повышать ставку более быстрыми и высокими темпами, что может охладить экономический рост. Если влияние Covid сохранится, а ставки продолжат расти, то в экономике может наступить рецессия, а в условиях высокой инфляции – стагфляция, которая чревата последствиями для рынка акций – акции за вычетом инфляции не будут приносить доход.

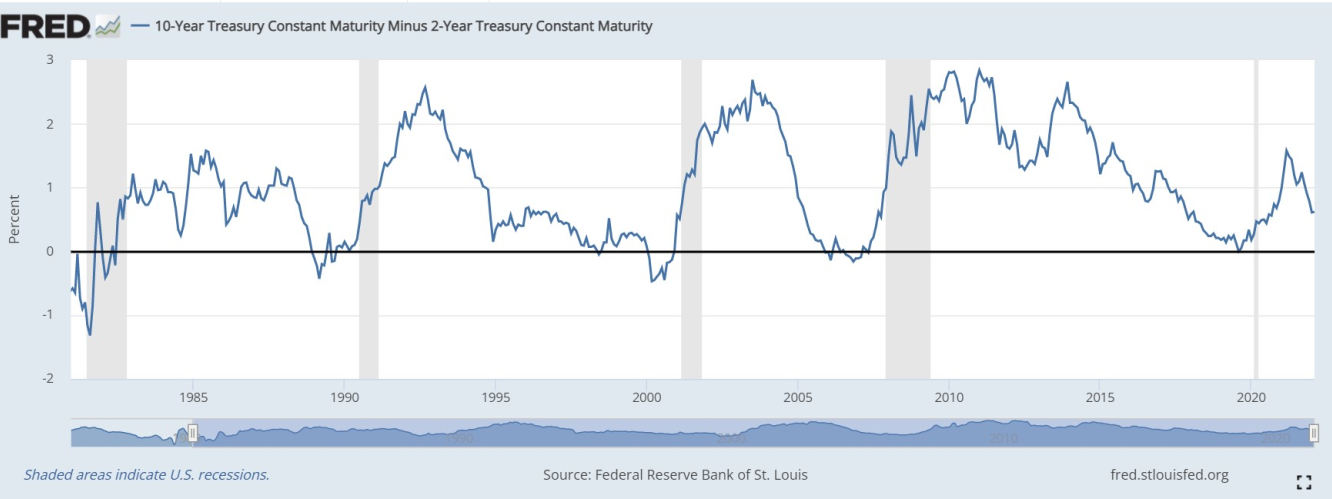

Еще одним сигналом о возможном приближении рецессии является разница в доходности между 10- и 2-летними гособлигациями США, которые уходили в минус перед началом каждой из 4-х предыдущих рецессий.

Ситуация перевернутой или негативной кривой доходности по облигациям возникает, когда доходность по краткосрочным облигациям превышает доходность по долгосрочным ввиду того, что инвесторы ожидают роста процентных ставок в ближайшее время, что приведет к замедлению деловой активности и в дальнейшем к возможной рецессии, в связи с чем процентные ставки в долгосрочной перспективе опять будут снижены.

Вывод

В случае наступления стагфляции портфели инвесторов, состоящие полностью из акций с учетом инфляции будут отставать от доходности активов, которые являются защитными при наступлении стагфляции. Такие активы, как золото, недвижимость, индексируемые облигации, сырьевые товары, станут выгодной инвестицией при стагфляции.

Не стоит полностью и одномоментно избавляться от акций и переходить в защитные активы, но нужно и помнить про одну из самых распространенных ошибок трейдера, когда он «влюбляется» в открытую позицию и не может с ней расстаться, даже когда она уже начала приносить убытки.