Угроза новой рецессии толкает котировки EUR/USD вниз.

События в Украине продлили улыбку американскому доллару, но как бы из одной улыбки не возникла новая серия. Согласно известной теории, гринбэк укрепляется во время рецессии из-за бегства инвесторов к активам-убежищам, затем падает под влиянием масштабных монетарных стимулов от ФРС, после чего вновь растет на фоне опережающей динамики экономики США над конкурентами. До начала боевых действий в Восточной Европе индекс USD был готов падать, однако взрывы и выстрелы позволили ему продолжать улыбаться.

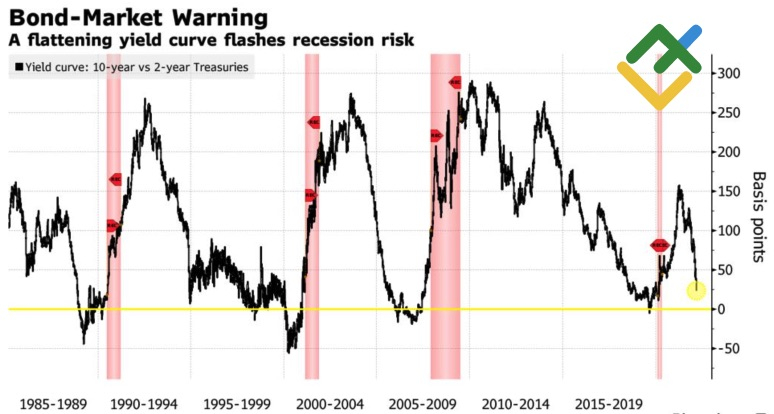

Когда фондовые индексы входят на территорию «медведей», или кривая доходности облигаций США готова инвертировать, или цены на нефть зашкаливают, имеет смысл воздержаться от паники по поводу рецессии. Но когда все эти события происходят одновременно, следует серьезнее отнестись к угрозе спада. Индекс Dow Jones последний раз сталкивался с коррекцией в феврале 2020, а Nasdaq Composite оказывался в руках продавцов в марте 2020. Сейчас они вновь там – на 10% и 20% ниже предыдущих максимумов. Brent превысила отметку $130 за баррель на фоне слухов о запрете импорта российской нефти, и лишь сопротивление Германии заставило «быков» отступить. Разница в ставках по 10- и 2-летним трежерис, известная как "кривая доходности", опустилась до самого дна со времен пандемического спада.

Динамика кривой доходности в США

Источник: Bloomberg

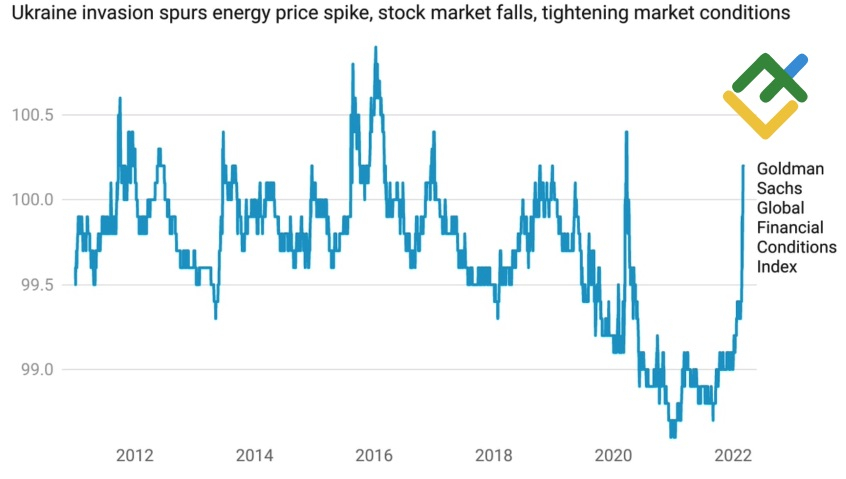

Во всем мире наблюдается ухудшение финансовых условий, индикатора, сильно коррелирующего с экономическим ростом. Из-за взлета цен на энергоносители, падения рынков акций и опасений по поводу негативного воздействия войны в Украине на глобальный ВВП, финансовые условия являются наиболее жесткими за последние два года. Они отражают влияние валютных курсов, колебаний стоимости капитала и заимствований на доступность финансирования в мировой экономике. С этим нынче просто беда, что является важным козырем доллара США.

Динамика финансовых условий

Источник: Reuters

Центральные банки стоят перед непростым выбором: поэтапное ужесточение денежно-кредитной политики может привести к рецессии; напротив, чрезмерная медлительность обернется стагфляцией. Особенно остро угроза последней стоит в еврозоне. Самый медленный рост зарплат в Германии в прошлом году (+1,3%) с 2010 контрастирует с их повышением в США на 5% и более на протяжении нескольких последних месяцев. Существующие программы сохранения рабочих мест в Европе дают мало возможностей увеличить оплату труда. В отличие от Штатов, где рынок является более живым.

ЕЦБ прекрасно понимает, что большая часть роста инфляции связана с ценами на энергоносители, то бишь с предложением, на которое центробанк воздействовать не может. В результате даже «ястребы» Управляющего совета начинают говорить о задержках в процессе нормализации денежно-кредитной политики. Если до событий в Украине от Европейского центробанка ждали сигналов о завершении QE на мартовском заседании, то сейчас оно превращается в формальность. Вряд ли в монетарную политику будут внесены какие-либо изменения. Это обстоятельство, как и многие другие, диктует необходимость продаж EUR/USD в направлении 1,0655.

Дмитрий Демиденко для LiteFinance