Splunk (NASDAQ:SPLK) занимается разработкой и распространением программного обеспечения для управления данными и аналитикой, а также предлагает сопутствующие услуги. Компания несколько отстала от отраслевого «тренда» по миграции в «облако» и переходу от продажи традиционных лицензий на модель «программное обеспечение как услуга» (SaaS), однако сейчас стремительно наверстывает упущенное.

В середине ноября акции SPLK оказались под серьезным давлением со стороны новостей об уходе президента и генерального директора Дага Мерритта из компании.

Акции, которые еще 9 ноября 2021 года торговались по 173,31 доллара за штуку, уже к середине декабря опустились ниже 110 долларов. С середины декабря до середины марта они были заперты в ограниченном торговом диапазоне, однако с уровня в 110,22 доллара от 14 марта началось быстрое ралли почти к 147 долларам.

Источник: Investing.com

Акции поставщика программного обеспечения и услуг из Сан-Франциско за последние 12 месяцев выросли на 6,9%, а средняя отдача за последние три года составляет 5,3% в год. В качестве сравнения отметим, что отраслевая группа, к которой относится SPLK, последние три года приносила по 27,4% в год. Слабая динамика акций объясняется низкими финансовыми показателями компании; за последние 10 лет темпы роста выручки SPLK существенно снизились.

В статье от 11 октября 2021 года я присвоил SPLK «нейтральный» рейтинг; тогда акции торговались по 150,90 доллара. С тех пор инвесторы SPLK потеряли 3%, в то время как инвестиционная отдача от S&P 500 (включая дивиденды) составила 5,3%. Когда мы говорим об «акциях роста», подобных SPLK, их рыночная оценка очень чувствительна к прогнозируемым доходам и прибыли.

В октябре аналитики с Уолл-стрит в целом придерживались «бычьих» взглядов относительно SPLK, при этом усредненный 12-месячный целевой уровень располагался на 19,5% выше тогдашней цены акций. Однако непосредственные участники рынка опционов на тот момент занимали «медвежью» позицию. С учетом несогласованности оценок этих двух групп я пошел на компромисс и присвоил «нейтральный» рейтинг. Эта разбежка во мнениях наблюдалась и более года назад.

В то время как большинство читателей знакомы с концепцией прогнозов от аналитиков с Уолл-стрит, немногие сталкивались с оценками, рассчитанными на основе рынка опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Для более глубокого погружения в эту концепцию я рекомендую ознакомиться с монографией CFA Institute.

Я пересчитал прогнозы для SPLK, сравнив результаты с текущим ценовым таргетом от экспертов с Уолл-стрит.

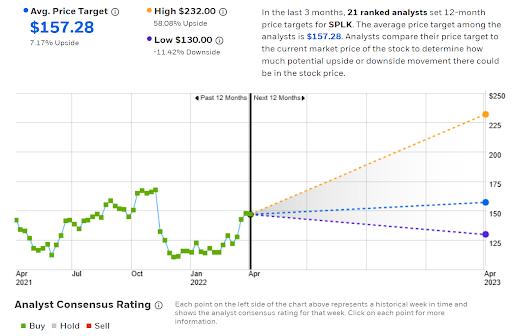

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций SPLK от 21 аналитика, которые озвучили свои мнения в течение последних 90 дней. Рейтинг акций в целом является «бычьим», а 12-месячный целевой уровень расположен на 7,2% выше текущей цены бумаг. При этом текущий таргет расположен на 13,3% ниже октябрьского уровня. Стоит также отметить сильный разброс оценок отдельных аналитиков; самый оптимистичный прогноз в 1,78 раза превышает самую низкую оценку. Этот факт снижает прогностическую ценность модели.

Источник: E-Trade

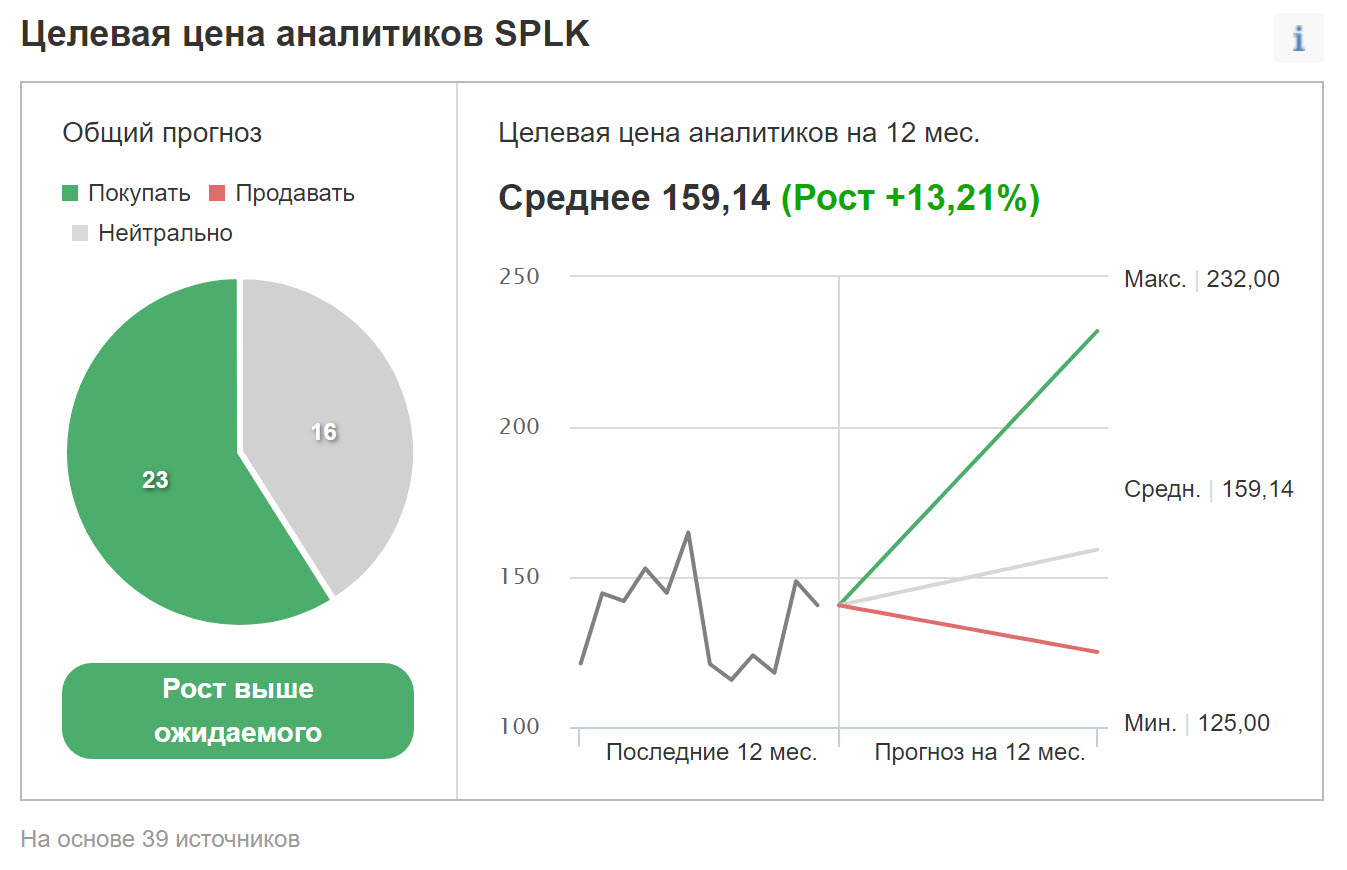

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 39 индивидуальных аналитиков. Эксперты в целом полагают, что акции будут торговаться «лучше рынка», а 12-месячный целевой уровень расположен на 8,3% выше текущей цены. Ширина диапазона оценок, отраженная в разнице между самым высоким и самым низким значениями, сопоставима с разбросом мнений от экспертов, на которых ссылается E-Trade.

Источник: Investing.com

«Бычий» рейтинг в сочетании с низким прогнозируемым приростом на следующие 12 месяцев предполагают, что ралли последних недель в значительной степени ослабило потенциал роста бумаг.

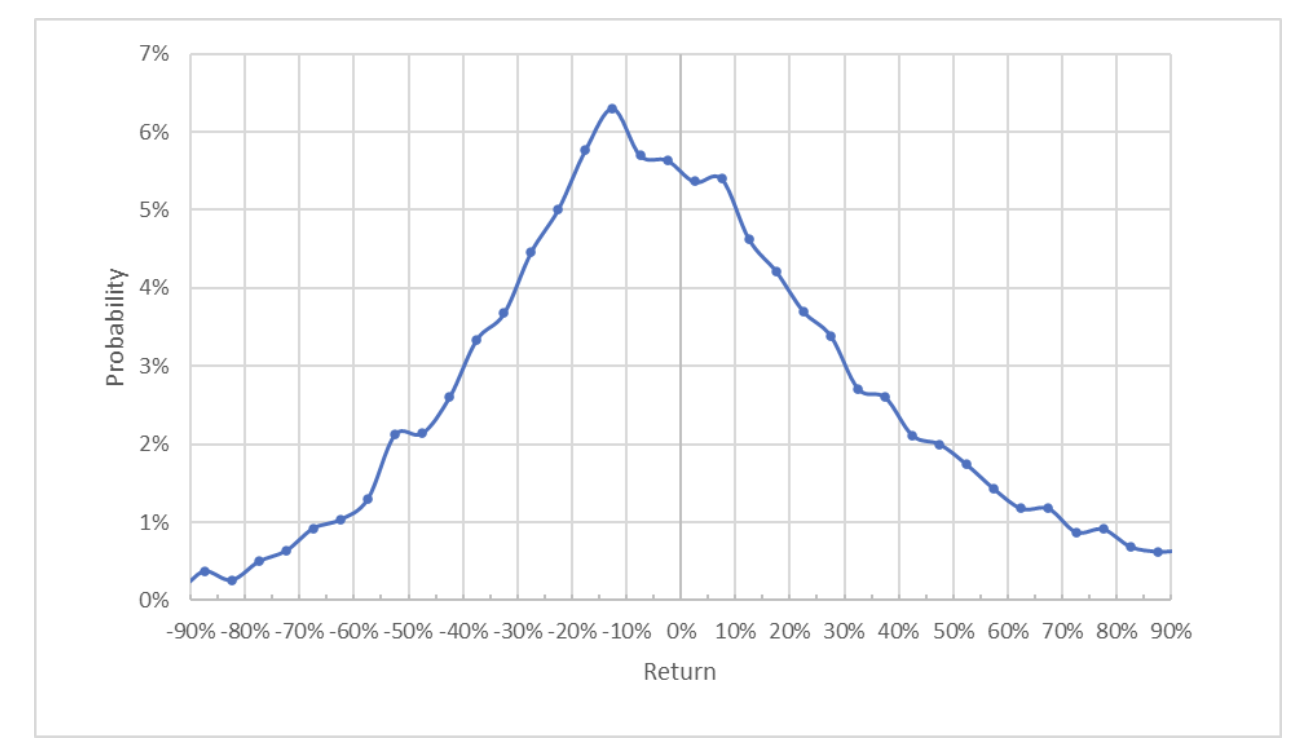

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на начало 2023 года при помощи опционов на 20 января.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Пиковая вероятность явно смещена в сторону негативного исхода (а точнее, снижения акций на 12,5%), что согласуется с моей октябрьской оценкой. Годовая волатильность, рассчитанная на основе этого распределения, составляет 44%.

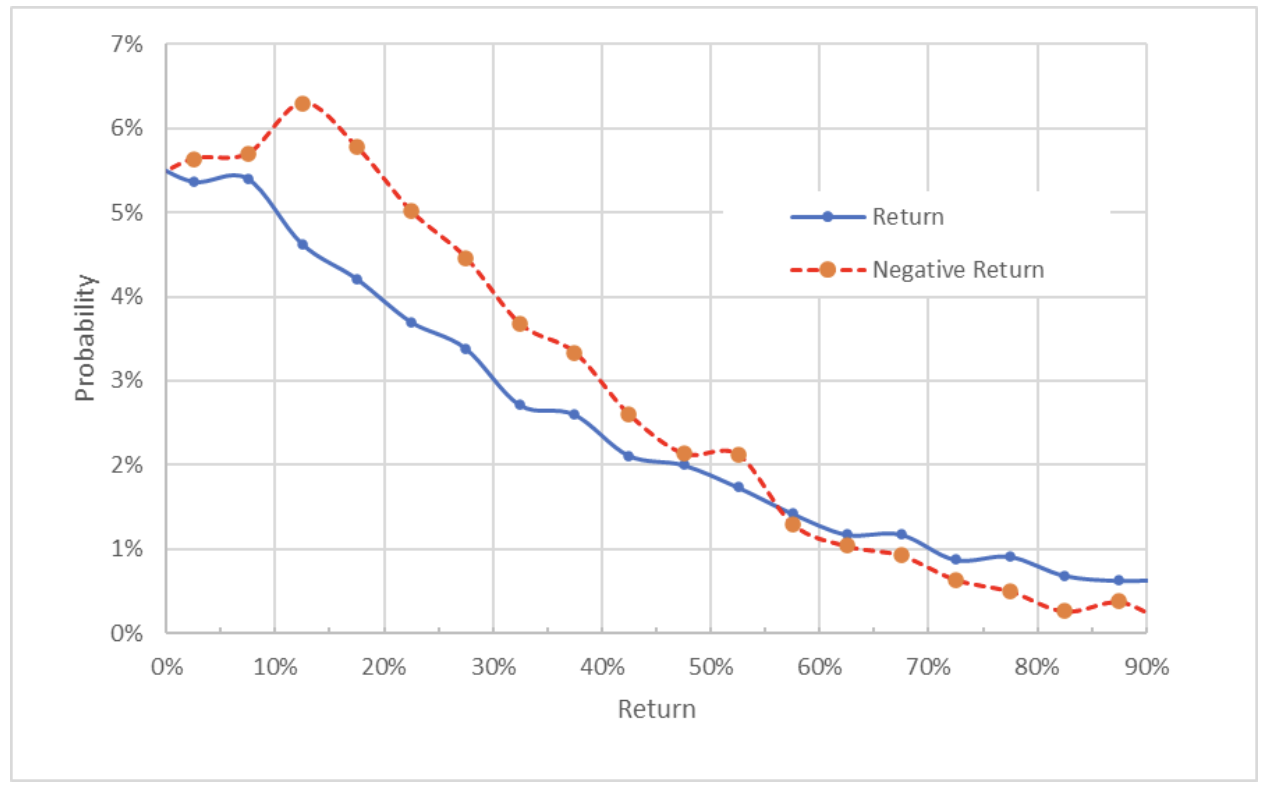

В целях упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Этот подход делает более очевидным «медвежий» уклон трейдеров. Вероятность отрицательного исхода (красная линия) превышает вероятность роста акций на сопоставимую величину (отмеченную синей линией) на протяжении почти двух третей кривой.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, которые позволяют защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным. Но даже с поправкой на возможное искажение прогноза я по-прежнему интерпретирую настроения участников рынка опционов как несколько «медвежьи».

Подведем итог

На протяжении последних лет SPLK находилась в «переходной» фазе, что негативно сказывалось на темпах роста выручки. Тем не менее, акцент компании на облачных продуктах и переход на модель «программное обеспечение как услуга» обнадеживает.

Все это время аналитики с Уолл-стрит с неизменным оптимизмом смотрели на SPLK, сосредоточившись на долгосрочном потенциале роста и игнорируя замедление роста выручки. Рейтинг SPLK остается «бычьим», однако 12-месячный целевой уровень существенно снизился, и сейчас он превышает текущую стоимость акций менее чем на 8%. Для бумаг с ожидаемой волатильностью в 44% (рассчитанной на основе цен страйк опционов) подобная отдача не выглядит привлекательной.

Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности, и SPLK не укладывается в этот критерий. Ожидания участников рынка опционов на начало 2023 года умеренно «медвежьи».

Учитывая медленный рост компании и недавнюю смену руководства, оптимизм экспертов с Уолл-стрит и несколько «медвежьи» ожидания трейдеров, я по-прежнему склоняюсь к «нейтральной» позиции в отношении SPLK.