Сезон корпоративной отчетности за первый квартал стартует на этой неделе. Сегодня финансовые показатели опубликуют такие гиганты, как JPMorgan Chase (NYSE:JPM) и Delta Air Lines (NYSE:DAL), а в четверг к ним присоединятся Citigroup (NYSE:C) и UnitedHealth (NYSE:UNH).

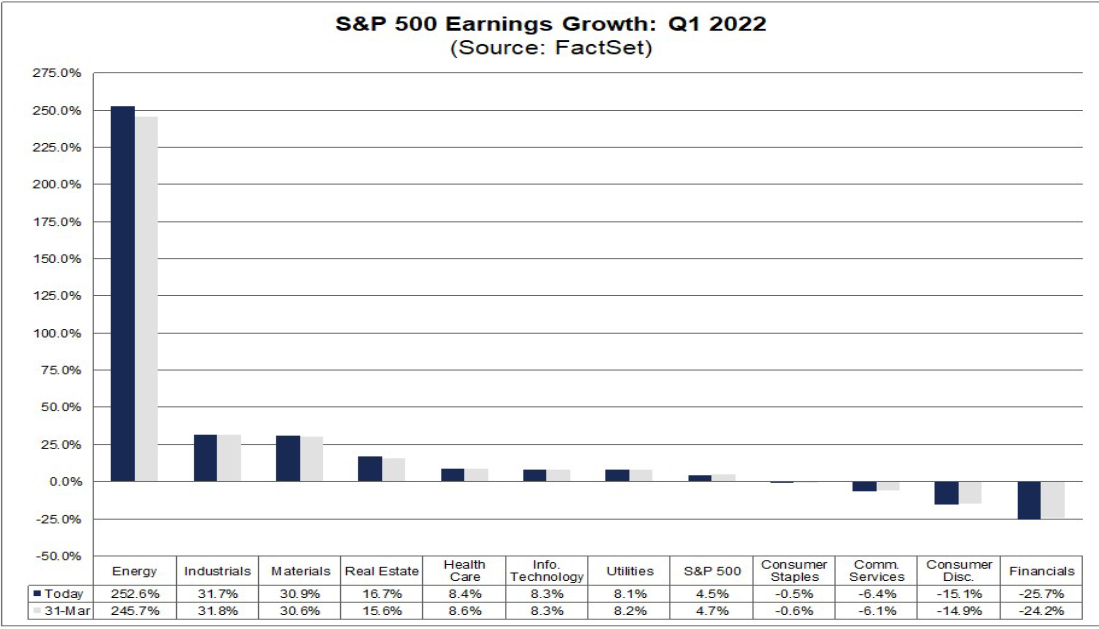

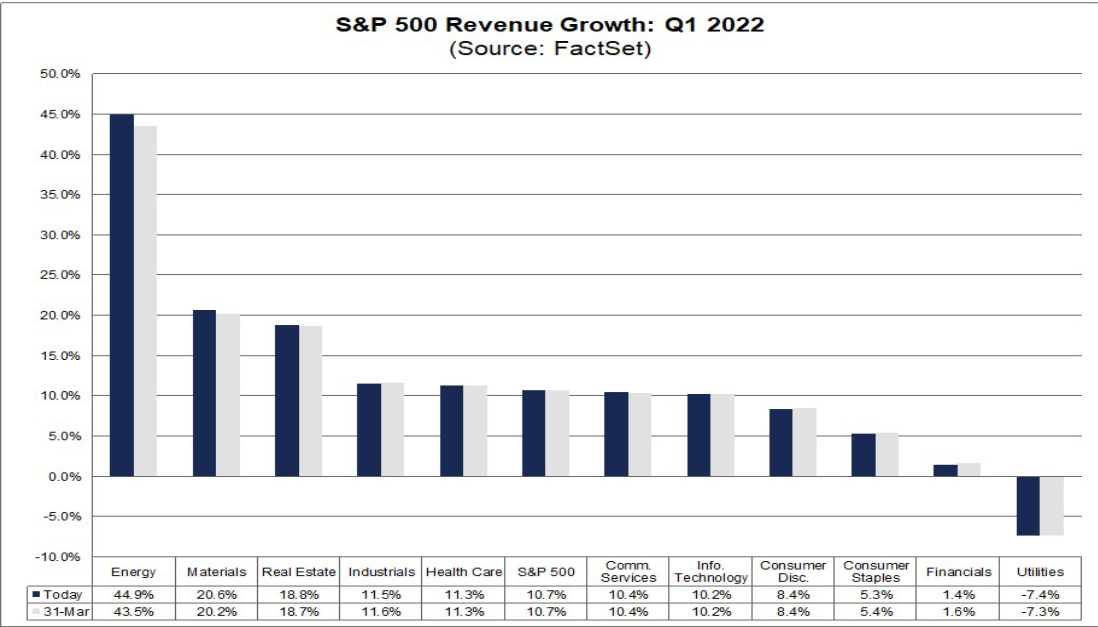

Согласно данным FactSet, аналитики оценивают прирост прибыли S&P 500 за первый квартал в 4,5% г/г. В основном эти ожидания объясняются эффектом базы сравнения и рядом макроэкономических факторов, включая рост цен, перебои в цепочках поставок и дефицит рабочей силы.

Если прогнозы верны, рост прибыли корпоративного сектора замедлился до уровней четвертого квартала 2020 года.

Кроме того, эксперты ожидают роста прибыли от 7 из 11 секторов, возглавить которые должны энергетика, промышленность и материалы. Что касается «аутсайдеров», то о сильнейшем снижении прибыли в годовом отношении должны сообщить финансовый и потребительский секторы.

Ожидания в отношении выручки несколько более оптимистичны; прирост показателя в годовом отношении может составить 10,7%, что ознаменует собой пятый квартал роста более чем 10-процентного подряд. Тем не менее, этот показатель также окажется самым низким с четвертого квартала 2020 года.

Рост выручки должны зафиксировать 10 из 11 секторов во главе с энергетикой, материалами и недвижимостью.

В сегодняшней статье мы подробнее остановимся на двух секторах, которые должны продемонстрировать значительный рост прибыли в годовом отношении, а также на потенциальном аутсайдере предстоящего сезона отчетности.

1. Энергетика в контексте подскочивших цен на нефть и газ

- Прогнозируемая динамика прибыли: +252,6% г/г

- Ожидаемый прирост выручки: +44,9% г/г

Год назад энергетический сектор сильно пострадал от пандемии коронавируса, и аналитики полагают, что в процентном отношении он продемонстрирует сильнейший прирост прибыли на акцию среди всех отраслей S&P 500 (в размере 252,6%).

На пользу энергетическим компаниям пошел скачок цен на нефть; средняя цена барреля WTI в первом квартале 2022 года составила 95,10 доллара, что на 63% превышает показатель годичной давности в 58,14 доллара. Согласно FactSet, этот сектор окажется лидером и с точки зрения динамики выручки, нарастив ее на 44,9%.

Основной вклад в успех должны внести ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX) и ConocoPhillips (NYSE:COP). Согласно оценкам, их прирост прибыли и выручки измеряется двузначными цифрами.

Свои финансовые показатели в первом квартале также должна была улучшить Occidental Petroleum (NYSE:OXY), которая, по прогнозам, заработала 1,75 доллара на акцию, тогда как год назад она понесла убыток в 0,15 доллара. Что касается Marathon Petroleum (NYSE:MPC), то ее прирост прибыли на акцию в годовом отношении должен составить 700%.

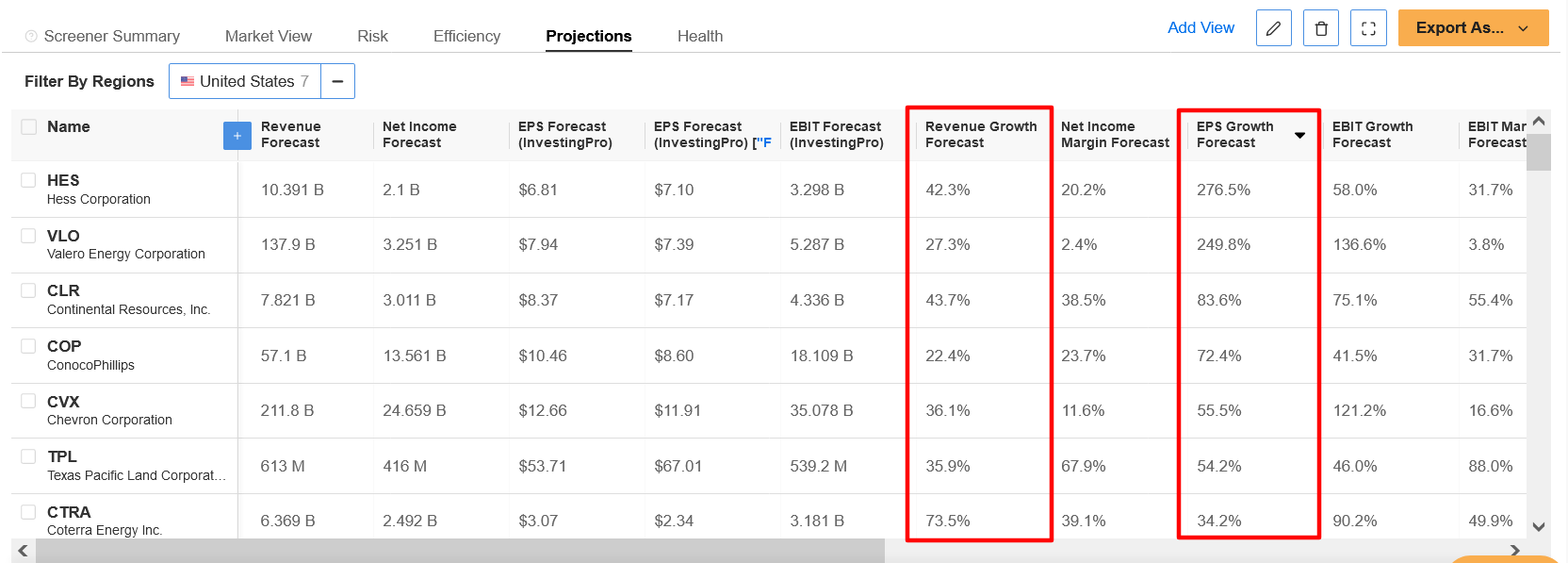

Согласно инструментам анализа InvestingPro+, о сильном росте выручки и прибыли в первом квартале также сообщат Hess (NYSE:HES), Valero Energy (NYSE:VLO), Continental Resources (NYSE:CLR) и Coterra Energy (NYSE:CTRA).

Источник: InvestingPro

Взвешенный по рыночной капитализации фонд Energy Select Sector SPDR® Fund (NYSE:XLE), объединяющий энергетические компании из состава S&P 500, с начала года вырос на 41,3%, что делает этот сектор лидером первого квартала. Для сравнения: сам S&P 500 за этот период просел на 7,7%.

Помимо Exxon, Chevron и ConocoPhillips, в число крупнейших компонентов XLE входят EOG Resources (NYSE:EOG), Schlumberger (NYSE:SLB), Pioneer Natural Resources (NYSE:PXD), Williams Companies (NYSE:WMB) и Devon Energy (NYSE:DVN).

2. Поставщики материалов воспользовались ростом цен на металлы

- Прогнозируемая динамика прибыли: +30,9% г/г

- Ожидаемый прирост выручки: +20,6% г/г

Сектор материалов включает предприятия металлургической и химческой промышленности, горнодобывающие и строительные компании, а также производителей контейнеров и упаковки. Данная отрасль должна занять третью строчку по динамике прибыли, нарастив ее в годовом отношении примерно на 31%.

Рост цен на металлы, такие как золото, медь, никель, платина, палладий и алюминий, оказал поддержку компаниям сектора и, согласно прогнозам, позволил им нарастить выручку на 21%.

Неудивительно, что эксперты ожидают двузначных темпов роста прибыли и выручки от трех из четырех подсекторов. Для группы «металлургия и горнодобывающая промышленность» показатели могут составить 69% и 35% соответственно.

Однако фонд Materials Select Sector SPDR® Fund (NYSE:XLB), базой которого является взвешенный по рыночной капитализации индекс поставщиков материалов из состава S&P 500, в 2022 году снизился на 2,8%.

Список активов XLB возглавляют бумаги Linde (NYSE:LIN), Freeport-McMoRan Copper & Gold (NYSE:FCX), Newmont Mining (NYSE:NEM), Sherwin-Williams (NYSE:SHW), Air Products & Chemicals (NYSE:APD), Ecolab (NYSE:ECL), Dow (NYSE:DOW), Corteva (NYSE:CTVA), Nucor (NYSE:NUE) и DuPont de Nemours (NYSE:DD).

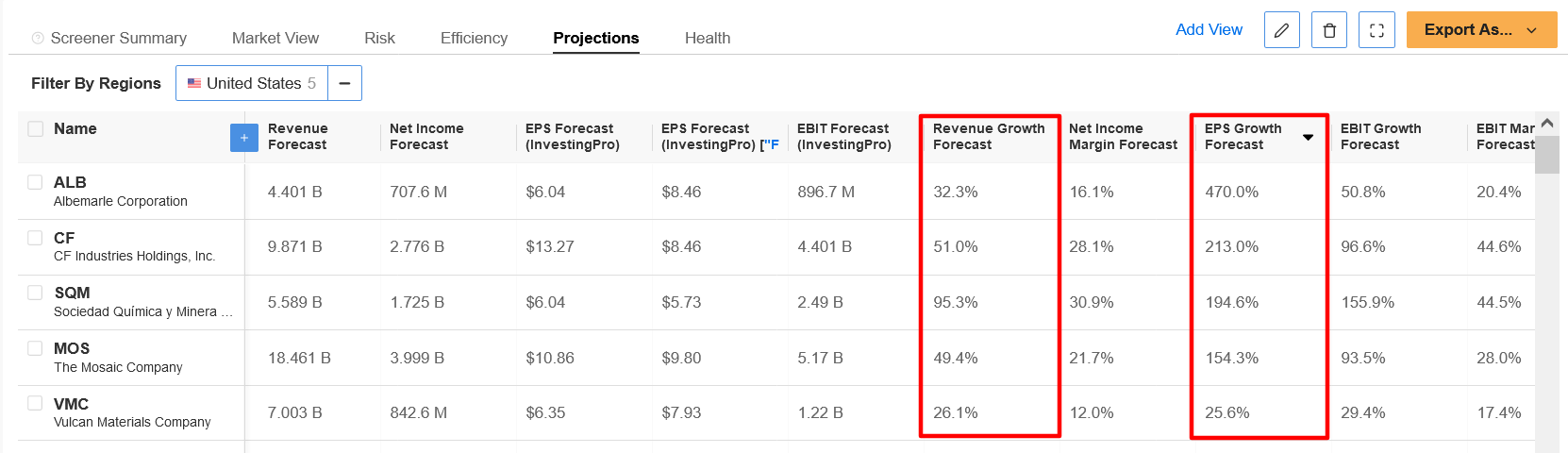

Согласно инструменту InvestingPro+, ряд компаний выделяются потенциально высокими показателями.

Первой из них является производитель специальных химических продуктов Albemarle (NYSE:ALB), который за год мог нарастить прибыль на 470%. Вторую строчку занимает CF Industries (NYSE:CF) с прогнозируемой прибылью на акцию в 4,26 доллара, что существенно выше показателя годичной давности всего в 0,67 доллара.

В список также входят Mosaic (NYSE:MOS) и Vulcan Materials (NYSE:VMC), которым идет на пользу высокое ценовое давление в экономике.

Источник: InvestingPro

3. Финансовый сектор претендует на звание «аутсайдера» во главе с банками

- Прогнозируемая динамика прибыли: -25,7% г/г

- Ожидаемый прирост выручки: +1,4% г/г

Эксперты полагают, что победителем в номинации за самый сильный обвал прибыли по итогам первого квартала станет финансовый сектор; согласно прогнозам, прибыль на акцию в годовом отношении снизилась на 25,7%. Кроме того, эта группа может оказаться на предпоследнем месте с точки зрения динамики выручки, нарастив ее всего на 1,4%.

Давление на финансовые показатели оказали возросшие резервы на покрытие невозвратных кредитов, падение объемов торгов акциями и снижение активности в сфере слияний и поглощений. От этих факторов должны были пострадать все пять подсекторов во главе с банками (-36%), потребительским кредитованием (-26%), рынками капитала (-19%) и страхованием (-10%).

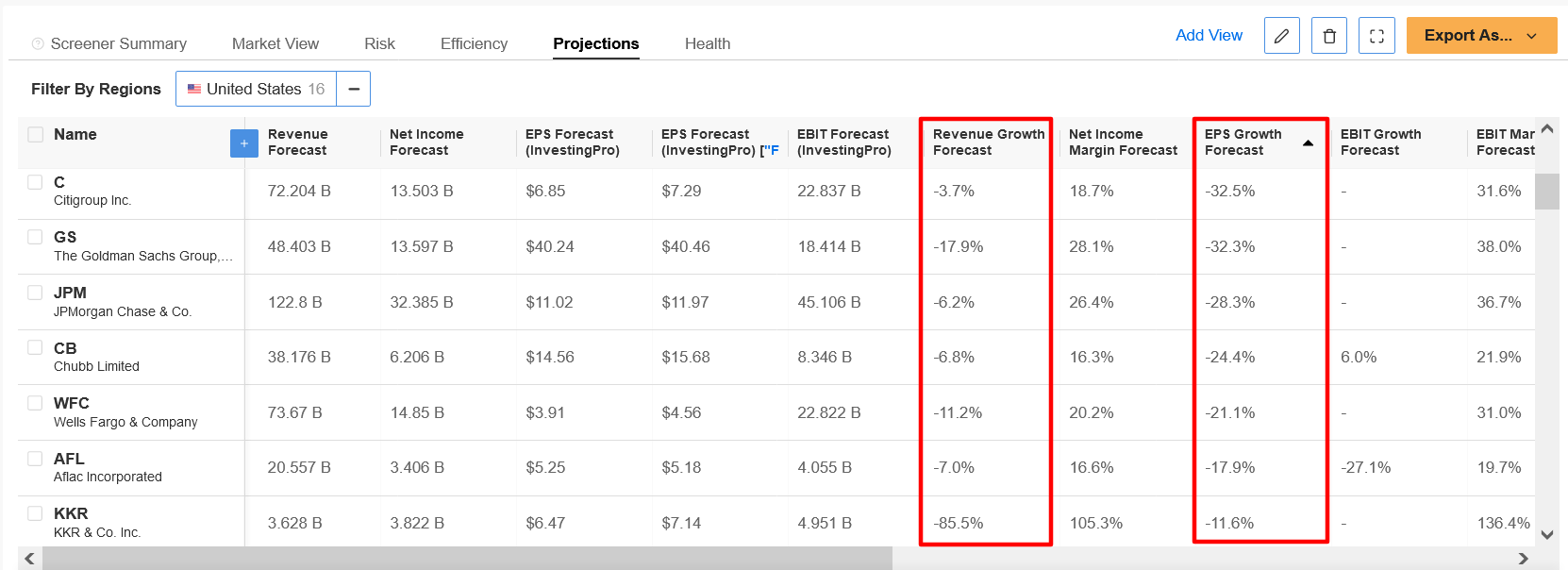

В разрезе компаний главными пострадавшими могут оказаться Citigroup, Goldman Sachs (NYSE:GS), JPMorgan Chase, и Wells Fargo (NYSE:WFC), продемонстрировав падение как выручки, так и прибыли.

Согласно InvestingPro+, существенный удар также был нанесен финансовым показателям Prudential Financial (NYSE:PRU) (прибыль которой, по прогнозам, упала на 33,5% до 2,73 доллара на акцию), и Allstate (NYSE:ALL), чья прибыль в годовом отношении могла обвалиться на 54%.

Источник: InvestingPro

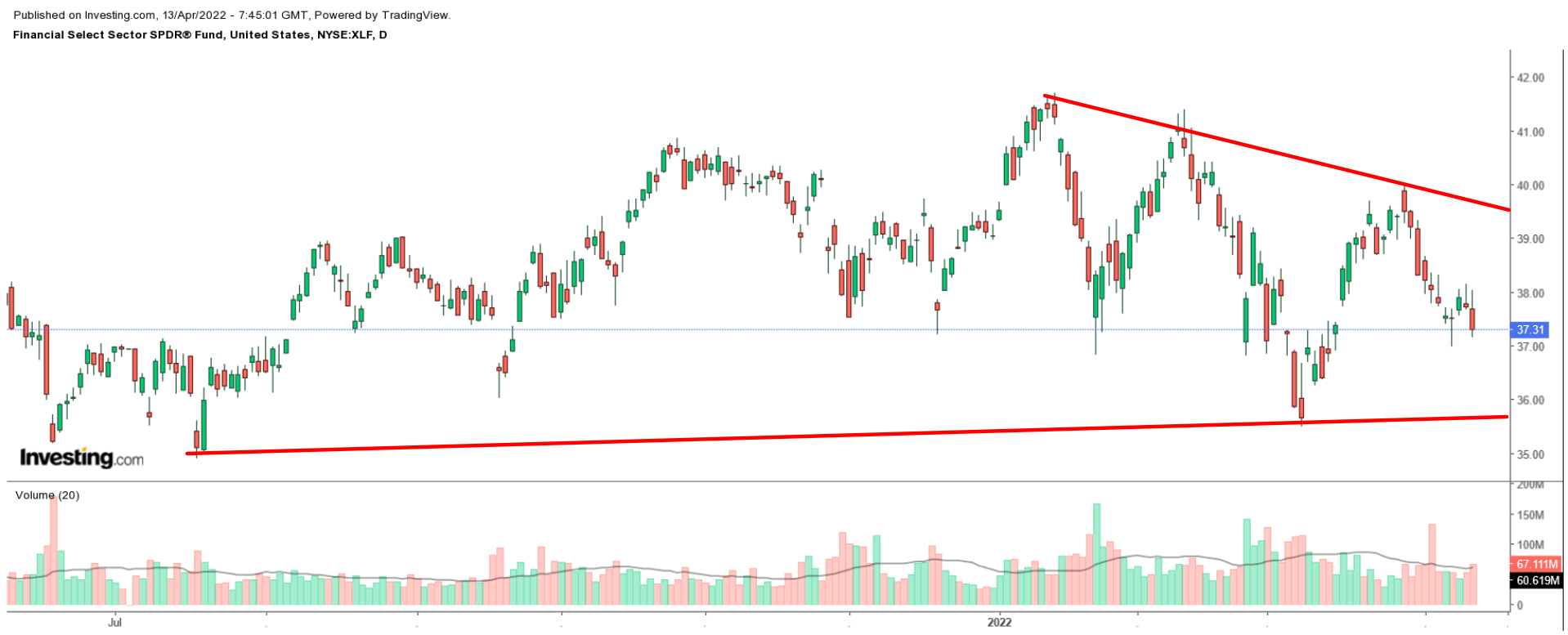

Фонд Financial Select Sector SPDR® Fund (NYSE:XLF) собран из компонентов взвешенного по капитализации индекса финансовых компаний S&P 500; с начала года он снизился примерно на 4,5%.

Десятка крупнейших активов XLF состоит из Berkshire Hathaway (NYSE:BRKa), JPM, Bank of America (NYSE:BAC), Wells Fargo, Morgan Stanley (NYSE:MS), Charles Schwab (NYSE:SCHW), American Express (NYSE:AXP), Citi, Goldman и BlackRock (NYSE:BLK).