В нынешней геополитической обстановке наибольший удар взяла на себя финансовая отрасль России. Центробанк ожидает убытки в размере от 3,5 до 5,8 трлн руб. для банковской сферы в 2022 году, что составляет около 40% от всеобщего капитала банков. Но как экономические кризисы влияли на отрасль раньше, и на что обратить внимание сейчас?

В этой статье мы рассмотрим:

- как банковская отрасль связана с экономической ситуацией в стране;

- какие ключевые показатели находятся под ударом во время кризиса;

- что мы ожидаем от текущего кризиса.

Как банковская отрасль связана с экономической ситуацией в стране

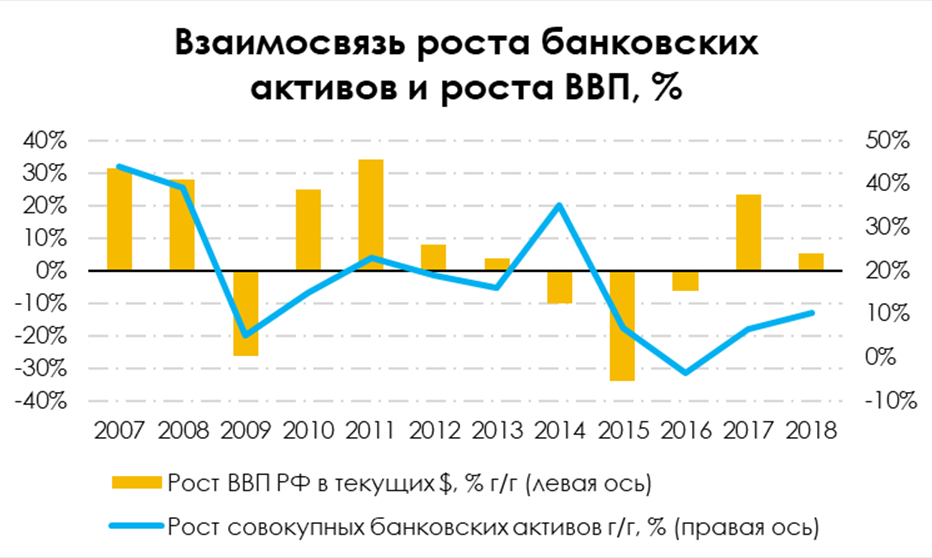

Финансовая отрасль напрямую зависит от состояния в экономике. При растущей экономике (растет реальный ВВП и реальные доходы населения) растут и доходы банковской отрасли. Такое происходит из-за укрепления банковского баланса — население и корпорации кредитуются, чтобы ускорить экономический рост. Поскольку большая часть активов банка состоит из займов, то эта зависимость видна на графике ниже.

Какие ключевые показатели находятся под ударом во время кризиса

Существует множество показателей для оценки банковской деятельности, но ключевые из них — это резервы, процентная маржа и рост кредитного портфеля.

Резервы

Во время выдачи займов банки резервируют определенную сумму под риск невыплаты кредитов. Когда экономическая ситуация ухудшается, риск невыплат возрастает, и банкам необходимо создавать дополнительные резервы. Когда же ситуация стабилизируется, то уровень резервирования снижается. Показатель, отражающий эту динамику, называется стоимость риска (CoR).

Наглядней всего отрицательную зависимость можно отследить для ключевого игрока банковской отрасли РФ СБЕРа (MCX:SBER).

Чистая процентная маржа

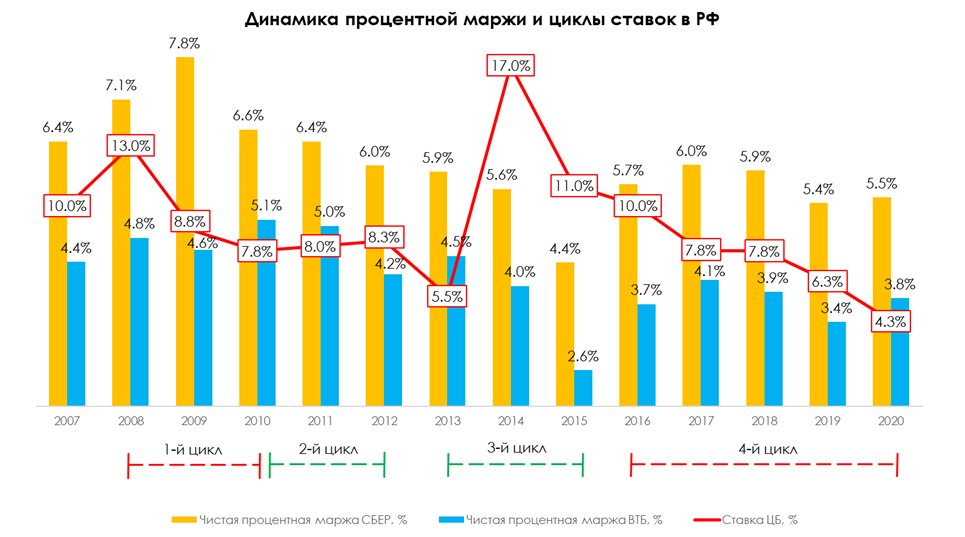

Существуют экономические ситуации, при которых центральные банки опускают или поднимают ключевую процентную ставку. В России во время 3 больших кризисов ЦБ резко поднимал ключевую ставку, чтобы снизить инфляцию и стабилизировать курс валюты (2014 г.), стимулируя к покупке рубля.

Повышение ключевой ставки для каждого банка по-разному влияет на чистую процентную маржу (ЧПМ), но общие паттерны и причины мы выявили в прошлой статье — краткосрочно ЧПМ снижается, но далее растет вместе с ростом ключевой ставки при прочих равных.

Краткосрочно, такое происходит из-за роста ставок по депозитам быстрее, чем по кредитам на фоне конкуренции банков за средства вкладчиков. В то же время процентные ставки по кредитам позже догоняют изменения в ключевой из-за лага, зависимого от среднего срока займов.

По итогу при кризисной ситуации, в которой ЦБ вынужден резко повысить ставку, доходы банков снижаются из-за падения чистой процентной маржи.

Кредитный портфель

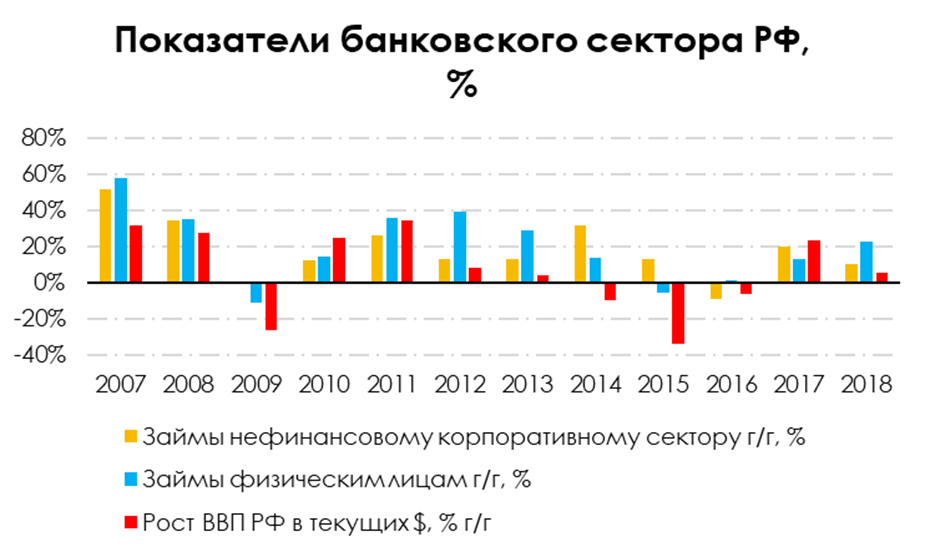

Как мы обозначили выше, вместе с ростом экономики растут и кредитные портфели банков. То же самое работает и в обратную сторону.

Из истории можно отследить, что кредитование физлиц более чувствительно к колебаниям в экономике. Так, например, на фоне последствий мирового финансового кризиса реальный ВВП России в 2009 г. достиг -26,4%, выдача кредитов корпоративному сегменту осталась на уровне 2008-го года, а прирост займов физлицам упал на 11% г/г.

В кризис 2014-15 гг. на фоне геополитической напряженности и резкого повышения ключевой ставки с 5.5 до 17,0% выдача кредитов значительно снизилась. Темпы выдачи кредитов физлицам составили -5,7% в 2015 и 1,1% в 2016 годах. Кредитование корпоративного сегмента с лагом упало в 2016-м году до -10,0% г/г.

Что мы ожидаем от текущего кризиса

По нашему мнению, надвигающийся кризис в ближайшие 12 месяцев будет хуже, чем в 2008 и 2014 годах. В связи с чем российские банки могут понести рекордные убытки на фоне спада ключевых показателей:

- стоимость риска может вырасти до 4-12% у ключевых банков;

- чистая процентная маржа снизится на 2-5 п.п. у основных игроков;

- кредитный портфель может номинально вырасти из-за валютной переоценки, но в реальном выражении прирост портфеля будет на уровне 0%.

В таких реалиях маловероятно, что банки сделают дивидендные выплаты по итогам 2021 года, чтобы сохранить достаточный уровень ликвидности. ЦБ ни раз уже рекомендовал отказаться от выплат в этом году.

Вывод

Из-за геополитических рисков давление на банки может быть хуже, чем в кризисы 2008 и 2014 годов. Ухудшающаяся экономическая ситуация как среди потребителей, так и среди корпоративного сегмента в РФ будет сопутствовать снижению доходов для банков, которая отразится на качестве кредитного портфеля, его росте и чистой процентной марже.

По итогу некоторым банкам, вероятно, потребуется докапитализация, а некоторые смогут справиться и без нее. В любом случае, мы ожидаем, что 2022 год будет сложным для банковской отрасли.

Статья написана в соавторстве с аналитиком Алекпером Мамедовым