Специально для Investing.com.

Цены на продукты питания и энергоносители взлетели до небес, что не сулит потребителям ничего хорошего. Однако для компаний, которые «кормят» весь мир, этот скачок цен стал настоящим благом, позволив нарастить прибыли.

Группа из четырех крупных компаний, контролирующих импорт и экспорт сельскохозяйственных товаров в США, известна под аббревиатурой ABCD. В нее входят Archer-Daniels-Midland (NYSE:ADM), Bunge (NYSE:BG), Cargill и Louis Dreyfus.

Эти компании выращивают, перерабатывают и распространяют множество необходимых ингредиентов пищевой промышленности. Еще одним направлением их деятельности является растущий сегмент биотоплива.

В то время как Bunge является публично торгуемой компанией, Cargill и Louis Dreyfus — частные фирмы. Archer-Daniels-Midland — это первоклассная компания, чьи акции обращаются на фондовом рынке.

На протяжении многих лет ADM позиционирует себя как «супермаркет для всего мира». ADM не только кормит мир, но и приводит его в движение. В апреле акции компании обновили рекордный максимум, однако затем стали жертвой масштабной распродажи, затронувшей практически весь рынок.

Мы считаем просадку ADM прекрасной возможностью для покупки, поскольку цены на сельскохозяйственную продукцию, вероятно, в ближайшие годы продолжат расти.

Апрельский рекордный максимум

В марте 2020 года пандемия охватила весь мир, обвалив фондовый рынок и цены на сельскохозяйственную продукцию. Акции Archer-Daniels-Midland не стали исключением, опустившись к минимуму в 28,92 доллара.

На графике можно проследить последовавшее за этим обвалом устойчивое ралли, в результате которого к 21 апреля 2022 года акции ADM достигли максимума в 98,88 доллара.

Фактически, локальное дно марта 2020 года стало частью серии восходящих минимумов, берущей начало в 2008 году, тогда как пик от 21 апреля стал новым рекордным максимумом. По состоянию на 16 мая акции ADM торговались по $87,20, скорректировавшись на 11,8%.

Давление глобальной распродажи

40-летние максимумы инфляции вынудили ФРС запустить цикл повышения ключевой ставки, тем самым укрепив доллар по отношению к другим валютам; индекс доллара достиг уровней 2002 года (на прошлой неделе пробив отметку в 105).

Растущие ставки и сильный доллар оказывают давление на фондовый рынок.

К 16 мая индекс S&P 500 опустился со своего рекордного максимума от 4 января в 4818,62 до 3994,60, скинув 17,1%. Акции ADM на этом временном отрезке оказались лучше рынка, поскольку 4 января они стоили 69,15 доллара; фактически, прирост составил 26,1%.

Пока многие сырьевые товары страдали от растущих ставок и сильного доллара, сельскохозяйственные товары демонстрировали рост на фоне российско-украинского конфликта. На долю Украины и России приходится треть мирового рынка пшеницы; они также являются крупными экспортерами кукурузы.

Прибыль растет быстрее издержек

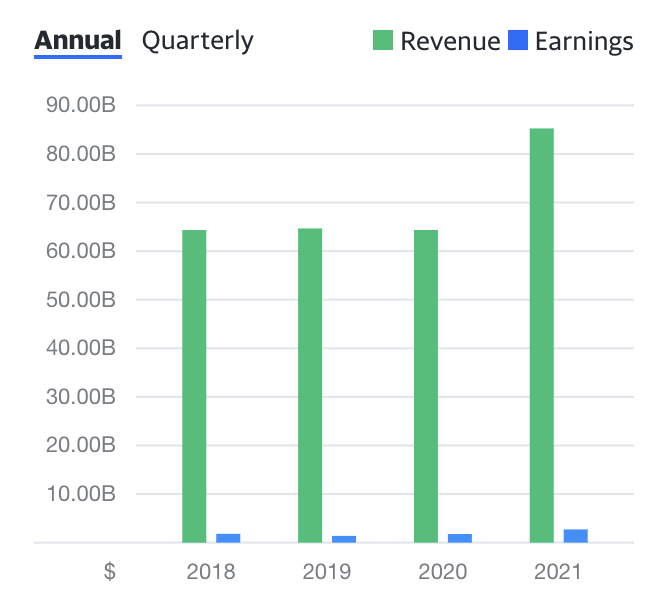

Динамика прибыли ADM впечатляет. Компании не помешали даже подскочившие на фоне высокой инфляции издержки.

Источник: Yahoo Finance

На протяжении последних четырех кварталов прибыль ADM превосходила ожидания аналитиков. Усредненная оценка экспертов на второй квартал 2022 года составляет $1,64 за акцию.

Источник: Yahoo Finance

В 2021 году компания нарастила как выручку, так и прибыль. При этом есть все основания полагать, что в текущем году тенденция сохранится, поскольку зерновые и масличные культуры, а также биотопливо торгуются на многолетних максимумах.

Привлекательная дивидендная политика и высокий спрос на продукцию компании

Усредненный целевой уровень для акций ADM от 12 опрошенных Yahoo Finance аналитиков составляет 95,58 доллара (диапазон оценок ограничен 67 и 111 долларами).

ADM — настоящий гигант мирового сельскохозяйственного рынка. Многолетние ценовые пики и растущая угроза дефицита продукции, вызванная украинским кризисом, гарантируют дальнейший рост спроса на продукцию ADM. Текущая просадка может стать прекрасной возможностью для покупки, поскольку я ожидаю роста акций как минимум к верхней границе диапазона оценок в 111 долларов.

Тем не менее, нельзя исключать вероятность дополнительного снижения ADM в условиях глобальной слабости фондового рынка. ADM выплачивает дивиденды в размере 1,60 доллара на акцию, предлагая доходность в 1,83%. Бета-коэффициент бумаг составляет 0,80, а значит они менее волатильны, чем рынок в целом («бета» которого по умолчанию принята за единицу).

Стратегии на базе опционов — привлекательная альтернатива прямому инвестированию

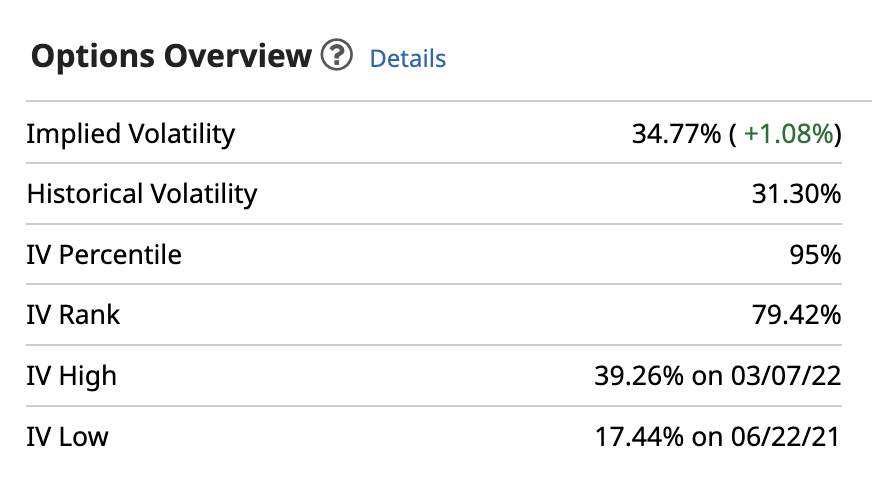

По состоянию на 16 мая подразумеваемая волатильность акций, полученная исходя из цен исполнения опционов пут и колл, была выше нормальных уровней. Данный показатель отражает ожидания участников рынка в отношении возможной динамики цен.

Источник: Barchart

Как можно заметить, подразумеваемая волатильность опционов «по нулям» превышает нормальное значение. Для опционов «вне денег» этот показатель, как правило, еще выше, учитывая спекулятивный интерес к опционам колл и пут с кредитным плечом.

В текущих условиях создание колл- или пут-спредов на акции ADM может ограничить потенциальные риски. Колл-спред позволяет инвестору получить всю прибыль от изменения разницы цен страйк за вычетом дебета. Эта стратегия ограничивает риск дальнейшего снижения премии, уплачиваемой за спред, и предполагает покупку опциона колл «по нулям» и продажу опциона колл «вне денег» на одну и ту же дату исполнения.

Бычий пут-спред включает в себя продажу опциона пут «по нулям» и покупку опциона «вне денег» с той же датой экспирации. Потенциальная прибыль ограничена полученной премией, а риск представляет собой разницу между ценами страйк за вычетом полученной премии.

Я рекомендую акции ADM к покупке. Текущее значение подразумеваемой волатильности делает опционные стратегии выгодной альтернативой прямому инвестированию. При этом в случае, если вы решите просто приобрести акции, разумным подходом будет резервирование некоторой суммы для наращивания позиции в случае дальнейшей просадки (учитывая текущую конъюнктуру фондового рынка). ADM — «супермаркет для всего мира», а цепочки поставок сельскохозяйственной продукции, вероятно, серьезно пострадают. Рост цен на сырье повышает инвестиционную привлекательность ADM и других компаний группы ABCD.

Ищете новую инвестиционную возможность? Инструмент InvestingPro+ предоставляет доступ к:

- отчетностям компаний за последние 10 лет;

- финансовым показателям компаний, включая рентабельность, динамику роста и т. д.;

- оценкам справедливой стоимости акций, рассчитанным на основе десятков финансовых моделей;

- инструментам сравнения компаний с их конкурентами;

- фундаментальным показателям предприятий и техническим графикам их акций.

И функционал не ограничивается вышеперечисленным. С InvestingPro+ вы легко и просто получите все данные, необходимые для принятия обоснованного инвестиционного решения.