Мнения стратегов, аналитиков, управляющих инвестициями разделились – одни предвещают скорое наступление рецессии, другие утверждают, что риск наступления рецессии в ближайшее время минимален.

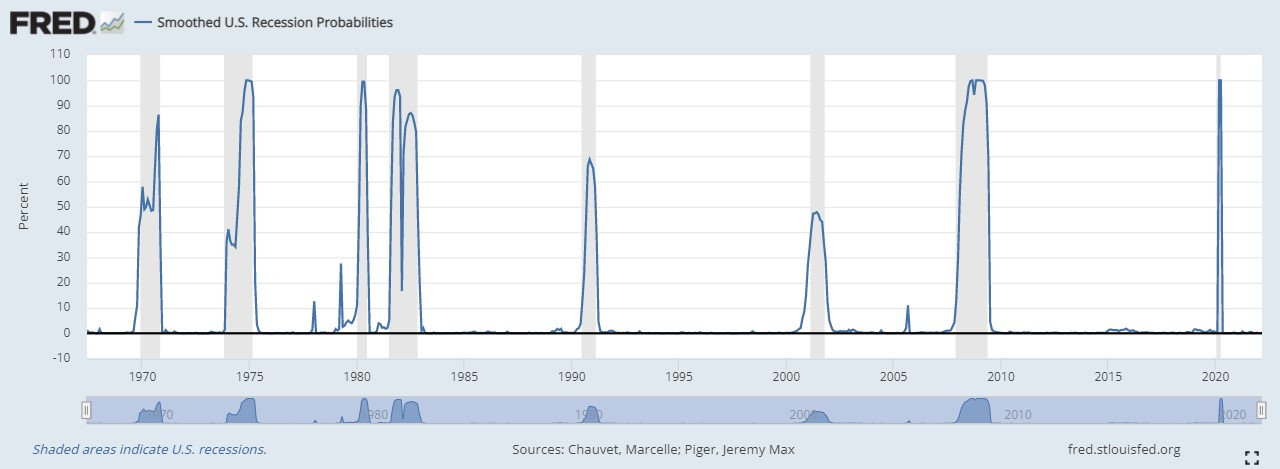

Один из индексов, рассчитываемый ФРС и предсказывающий наступление рецессии, разработанный на основе некоторых экономических показателей, включая занятость, промышленное производство, реальные доходы населения, оценивает вероятность наступления рецессии в ближайшем будущем около 0.

* Источник: FRED

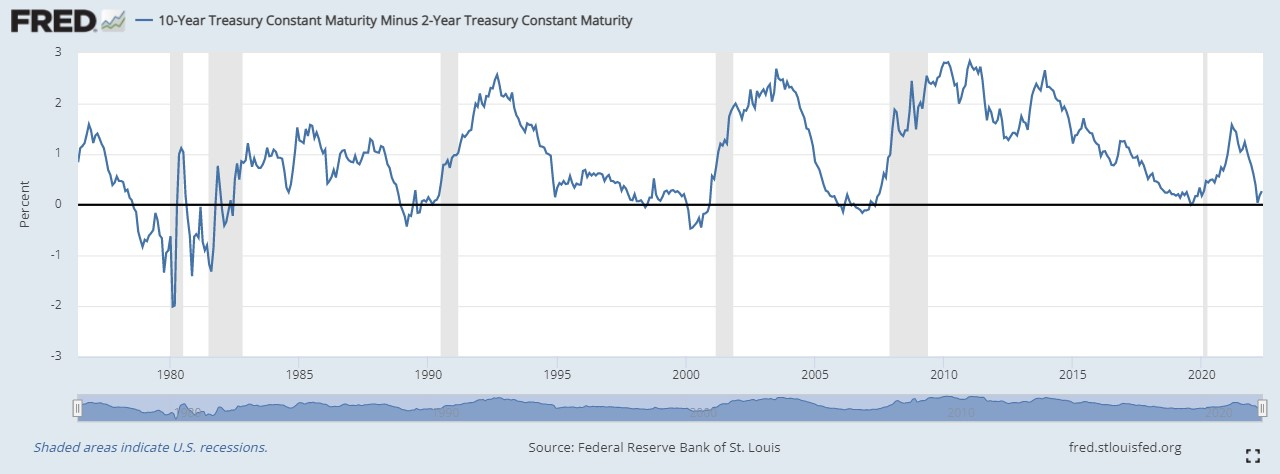

Другой предвестник наступления рецессии – спред между доходностями 10- и 2-летних гособлигаций США, который неоднократно не ошибался с наступлением рецессии, незначительно вошел в негативную территорию и вернулся к росту, отказавшись предсказывать наступление рецессии.

* Источник: FRED

Инфляция, занятость, стоимость

Одной из задач ФРС является обеспечение стабильности цен. Инфляция, которую банк пытается взять под контроль, бьет рекорды 40-летней давности и составила 8.3% в апреле этого года. Вторая задача регулятора монетарной политики — обеспечение полной занятости в экономике, с которой ФРС вполне справляется, снизив уровень безработицы, вызванной пандемией, с более чем 14% в апреле 2020 до 3.6% в апреле этого года.

Вышедшая из под контроля инфляция заставляет центральные банки по всему миру поднимать процентные ставки, чтобы охладить экономику и снизить темпы роста цен. ФРС на прошлой неделе подняла ставку на 50 б.п. до уровня 0.75%-1.0%, что является самым значительным единовременным ростом ставки с 2000 года. Банк Англии повысил базовую процентную ставку с 0,75% до 1% годовых до максимума за 13 лет.

Умеренная инфляция является положительным фактором для экономики, но, с другой стороны, действия центрального банка по сдерживанию инфляции путем увеличения процентной ставки являются негативным фактором для фондового рынка – инвесторы переоценивают стоимость капитала и увеличивают ставку дисконтирования в своих моделях оценки капитальных активов, что, по идее, должно привести к снижению котировок акций.

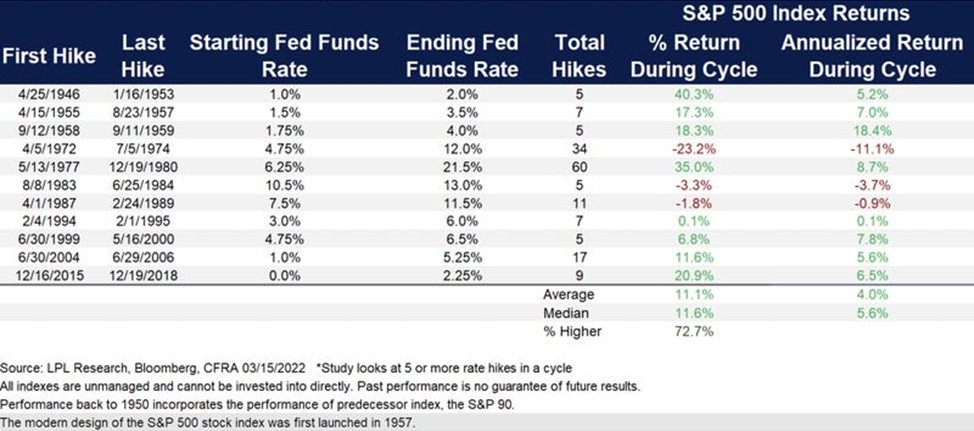

Интересным фактом является то, что за время современной истории после начала цикла повышения процентной ставки фондовые рынки в основном росли, исключение – период высокой инфляции в 1970-е гг.

* Источник: LPL Research

Стоит также отметить, что индекс S&P 500 пытался расти перед началом текущего цикла повышения процентной ставки, когда ФРС в марте этого года подняла ставку с 0%-0.25% до 0.25%-0.5%. В настоящее время индекс S&P 500 находится ниже уровня середины марта, когда ФРС начала цикл повышения ставки, и продолжает снижаться.

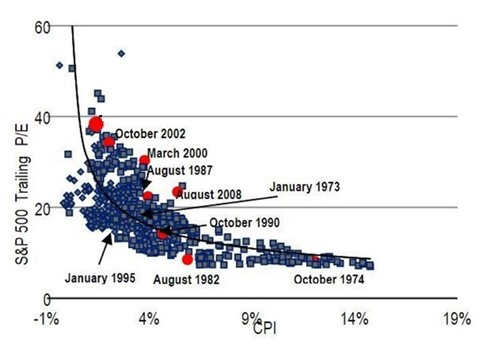

Зависимость между стоимостью акций и инфляцией также очевидна. Историческая зависимость между коэффициентом Price-to-Earnings (P/E) и инфляцией (CPI) подтверждает, что чем выше инфляция, тем ниже Р/Е.

* Источник: BofA Research

Факт и теория

По факту, теория расходится с практикой: требуемая инвесторами норма доходности на вложенный капитал растет вместе с процентной ставкой и сопровождается ростом фондового рынка. В чем логика и экономическое обоснование этого явления?

Полагаю, что ответ заключается в продолжающемся экономическом росте и эффекте низкой базы для ставки, которая начинает рост с околонулевых значений и незначительно влияет на расходы компаний в отношении выплат процентов по долгу.

Компании с высоким показателями рентабельности (ROA, ROE, Net Margin) могут себе позволить не перекладывать полностью бремя выросших издержек производства на покупателей. При сопутствующем экономической росте и периодически увеличивающихся процентных ставках рост прибылей компаний будет продолжаться до тех пор, пока процентные ставки не достигнут критического уровня – компаниям будет дорого рефинансировать или брать новые кредиты, а потребители будут отказываться от ипотечных и потребительских кредитов, будут сокращать расходы – тогда наступит рецессия и падение рынков.

Потерянные десятилетия

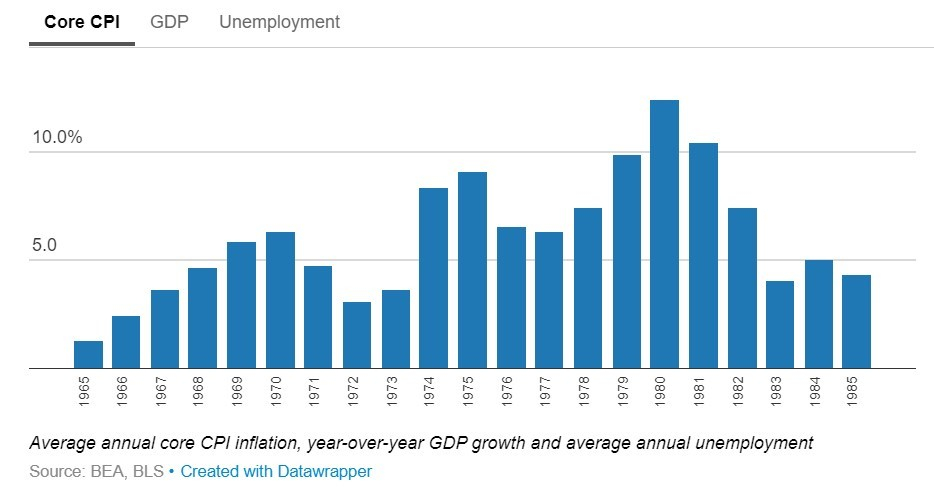

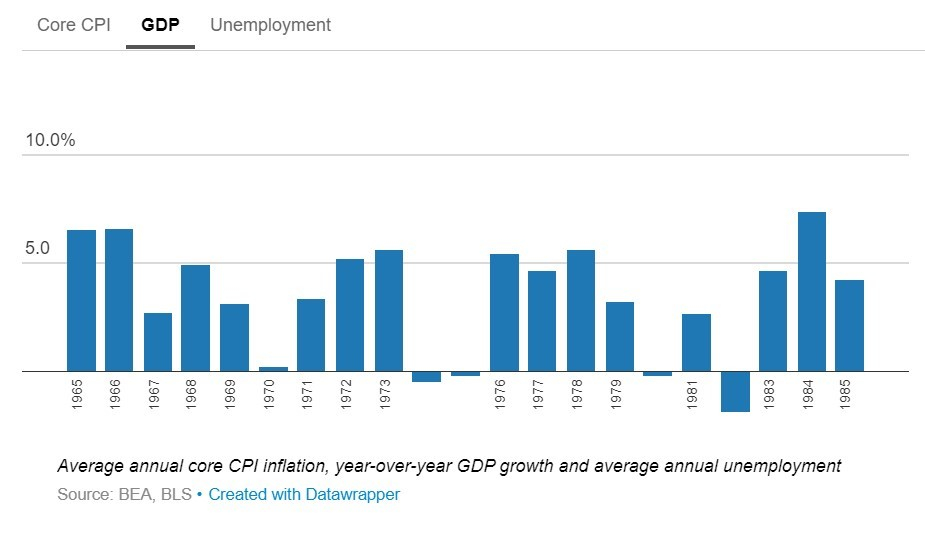

Для примера рассмотрим 1970-е гг., которые являются периодом с самой высокой инфляцией в послевоенное время в США. До 1965 года инфляция находилась в пределах 2%, но уже в 1966 году превысила этот уровень и в последующие 15 лет в среднем превышала 6%, достигая почти 15% в 1979, что значительно превышало темпы роста ВВП.

Источник: investopedia.com

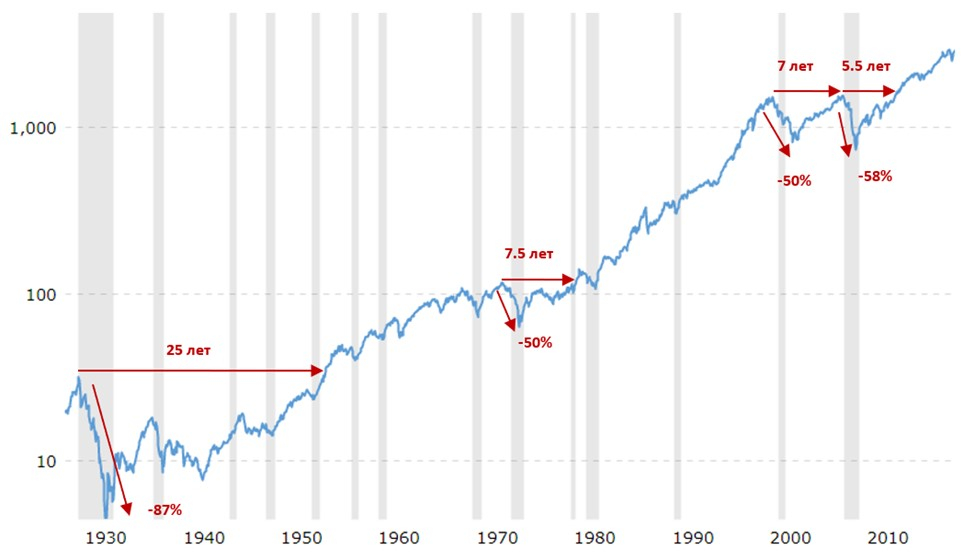

Индекс S&P 500 в 70-е гг. находился в боковике с участившимися коррекциями (2 коррекции по 37% и 50%) и рецессиями (4 рецессии: с 1969 по 1970, с 1973 по 1975, в 1980, с 1981 по 1982), сопровождавшимися двумя периодами роста процентной ставки (с 1972 по 1974 с 4.75% по 12% и с 1977 по 1980 с 6.25% по 21.5%).

* Серым цветом выделены периоды рецессий, красным – периоды роста процентной ставки.

* Источник: finance.yahoo.com, примечания автора.

С учетом инфляции индекс S&P 500 падал на 64% в течение 14 лет с предстагфляционного максимума, достигнутого в ноябре 1968 года, и восстановился до этого уровня спустя 24 года – в декабре 1992 г.

* Источник: macrotrends.net

На самом деле все не так печально, как может показаться с первого взгляда. Чтобы избежать глобального падения стоимости портфеля, было достаточно не вкладывать в акции единовременно крупную сумму на исторических максимумах рынка, а разделить ее на несколько частей и покупать на коррекциях. К тому же, в 70-е годы компании платили дивиденды, которые в среднем и не превышали инфляцию, но приносили текущий доход инвесторам.

Волкер

Чтобы остановить инфляцию, ФРС во время правления председателя Пола Волкера подняла ставку до 21.5% в конце 1980 года и тем самым ввела экономику в две, с непродолжительным интервалом, рецессии, сопровождавшиеся падением ВВП и ростом безработицы, которая в 1982 году достигала почти 11%.

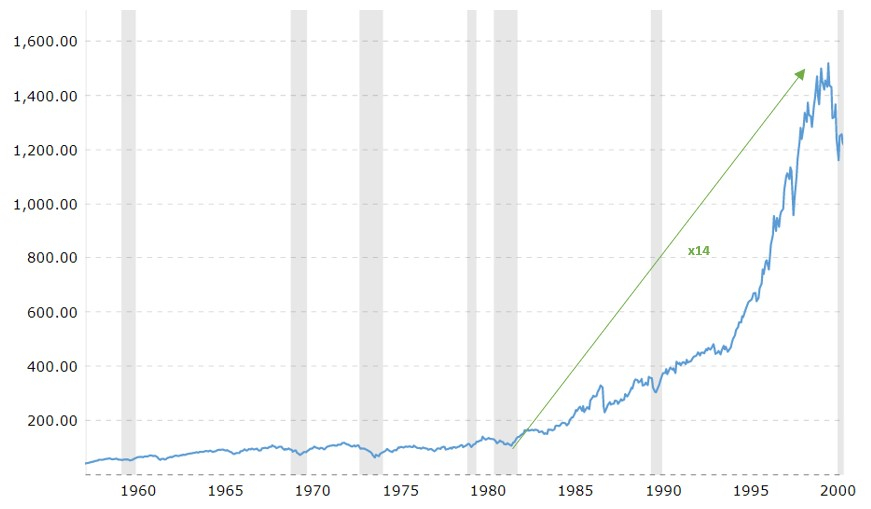

Высокая ставка нанесла сильный удар по производству, сельскому хозяйству и рынку недвижимости, но обеспечила два последующих десятилетия развития экономики и сильного роста фондового рынка: индекс S&P 500 с минимумов в 1982 году вырос в 14 раз до максимумов перед крахом акций технологических компаний в 2000 году.

Вывод – докупай на рецессии

Сложно предсказать, какой будет инфляция в среднесрочном и долгосрочном периодах. Возможно, это начало новой эпохи повышенной инфляции, когда однозначные темпы роста цен после попыток остановить их будут возвращаться к двухзначному росту, как это было в американской экономике с середины 60-х по 80-е гг. Борьба с инфляцией будет сопровождаться разрешением структурных проблем в крупнейших экономиках мира, вызванных большой долговой нагрузкой, необходимостью перестройки и локализации экономики, т.е. деглобализацией, являющейся последствием пандемии.

Фондовый рынок является сложным механизмом, и нельзя с определенной степенью уверенности заявлять, что фондовый рынок должен расти под влиянием одного фактора – начала цикла повышения процентных ставок. На динамику рынка также влияют другие факторы – макроэкономические и фундаментальные показатели компаний, оценка, ожидания инвесторов.

Как показывает история, фондовый рынок в периоды высокой инфляции весьма волатилен, но предоставляет хорошую возможность сформировать портфели на средне- и долгосрочную перспективы или докупать на восстановлении рынка после падения во время рецессии.

* Источник: macrotrends.net

Инвестиции в акции в периоды начала роста фондового рынка после рецессий всегда приносили доход в долгосрочном периоде, а в большинстве случаев и в среднесрочном периоде.

Применительно к текущей ситуации можно предположить, что текущая ставка в размере 1% и ожидаемый темп роста ставки, согласно прогнозов FOMC, до 3% к 2023 году не критичен для экономики в отношении обслуживания и рефинансирования долгов по повышенной ставке, как корпорациями, так и домохозяйствами.

При текущих высоких показателях занятости и темпов экономического роста в США вероятно продолжение экономической активности после периода ее замедления во время пандемии. Поэтому фондовый рынок еще может продолжить рост, и те инвесторы, которые уже давно сформировали свои портфели на долгий срок и не имеют цели отыгрывать колебания рынка, могут докупить на рецессии, которая, на мой взгляд, еще не предвидится, но ввиду цикличности экономического развития обязательно наступит.