Мы уже не раз писали, что сектор здравоохранения — безопасная гавань для инвестора как во время рецессии, так и перед ней. 1 кв. 2022 года был полон сюрпризов для рынка, так как рынок увидел рекордное кол-во снижений гайденсов многих компаний, в результате чего индекс сократился на 20% от максимумов.

Поэтому мы решили посмотреть, как показали себя компании во время тяжелого 1 кв. 2022 года, и оценить их будущую перспективу в портфеле инвестора.

В сегодняшней статье мы расскажем, что:

- финансовые результаты сектора здравоохранения продолжают радовать инвесторов;

- фармацевтика проявила свои защитные свойства во время падения S&P 500;

- макрокартина вокруг сектора не позитивна для акций.

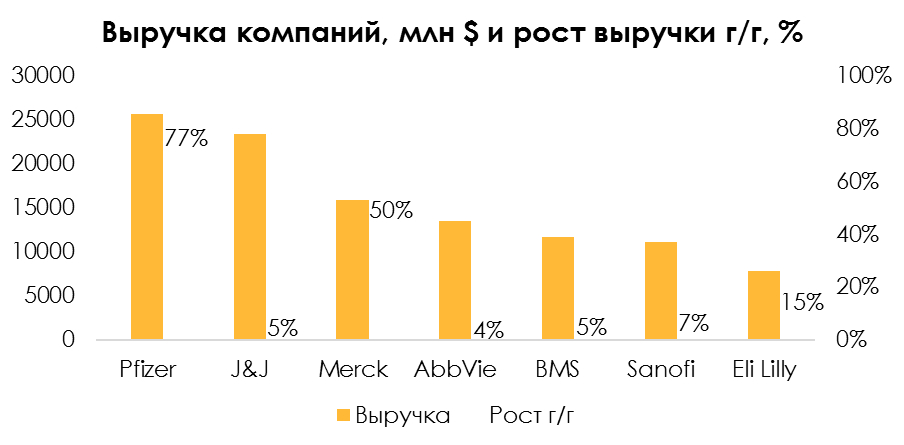

Крупные компании показали рост выручки

В качестве исследуемых компаний мы выбрали 7 крупных по капитализации из сектора, половина из которых есть в нашей аналитике: Johnson & Johnson (NYSE:JNJ), Pfizer (NYSE:PFE), Merck (NYSE:MRK), AbbVie (NYSE:ABBV), Bristol-Myers Squibb (NYSE:BMY), Eli Lilly and Company (NYSE:LLY) и Sanofi (NASDAQ:SNY).

Наибольший рост по выручке показали компании, которые, помимо базовых препаратов, занимаются и лекарствами от COVID-19. В нашем списке это Pfizer, Merck и Eli Lilly. Их рост показал двухзначные темпы в отличие от классической фармы.

Все компании, так или иначе связанные с COVID-19, побили прогнозы аналитиков по выручке. При этом классическая фарма в лице J&J и AbbVie отчиталась чуть ниже консенсуса.

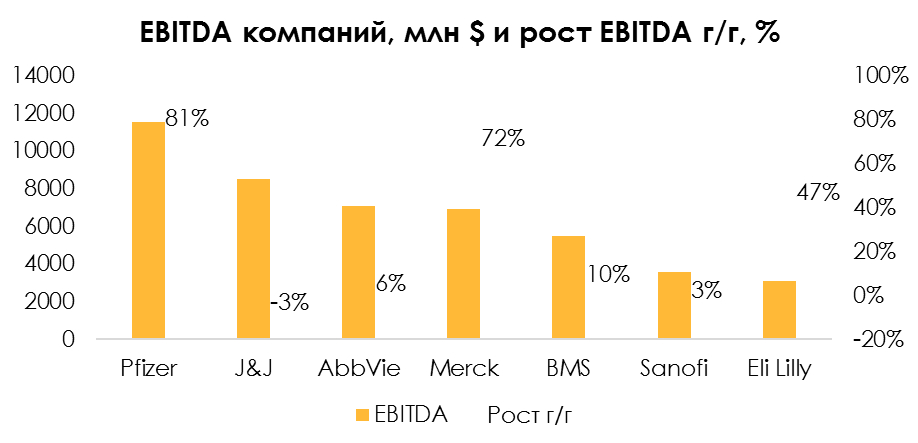

Маржа по EBITDA также показывает рост

Почти у всех компаний из списка рост EBITDA обогнал рост выручки.

Исключением стал J&J, который прекратил деятельность по развитию вакцины от COVID-19, а также Sanofi , у которой финансовые результаты в Индии значительно ухудшились. AbbVie сохранила свою маржу, а у всех остальных игроков она выросла.

Отраслевой ETF показал лучшие результаты, чем индекс S&P 500

С начала года отраслевой ETF на сектор фармацевтики iShares U.S. Pharmaceuticals ETF (NYSE:IHE) обогнал с начала года индекс S&P 500 на 12,7%. Хотя сам ETF с начала года в цене не изменился.

Краткосрочно акции фармацевтики смотрят вниз

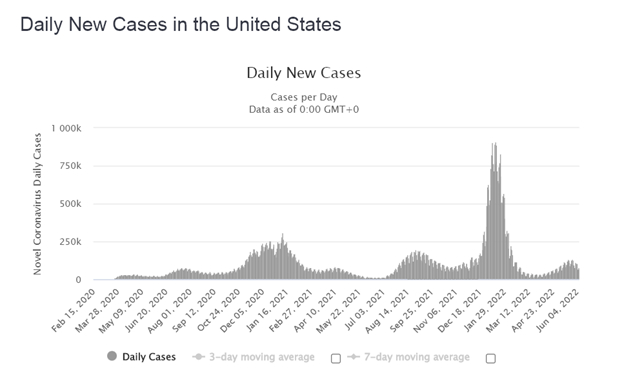

В прошлом году инвесторы больше всего любили акции фармкомпаний, которые разрабатывают вакцины, например, Pfizer или Moderna (NASDAQ:MRNA). 1 кв. 2022 года также был ознаменован вспышкой COVID-19 в США и Китае, что привело к значительному росту продаж вакцин и новым локдаунам.

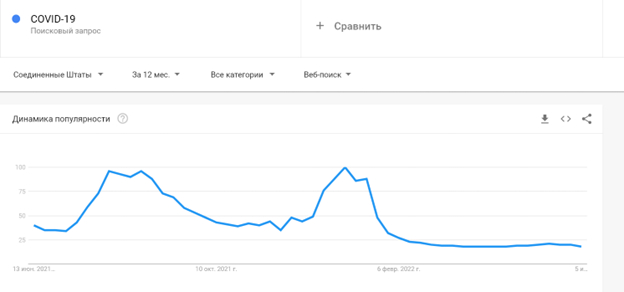

Однако сейчас мы видим затухание как кол-ва новых случаев, так и интереса к теме вируса:

Вторым фактором стало падение реальных доходов граждан США. В целях экономии денежных средств граждане могут частично отказаться от страховок или перейти на самые базовые варианты. В результате чего большинство дорогих терапий станет недоступно для части населения.

AbbVie теперь не имеет существенного апсайда

По результатам 1 кв. 2022 года компания отчиталась в рамках наших ожиданий.

Выручка AbbVie составила $13,54 млрд (+4% г/г) против нашего прогноза в $13,8 млрд, что было на уровне наших ожиданий.

EBITDA компании составила $6,77 млрд (+7,1% г/г) против нашего прогноза в $6,4 млрд, что также соответствует нашим ожиданиям.

У компании еще остались драйверы роста финансовых результатов, но текущая цена акции полностью их учитывает:

• Недавний запуск препарата Skyrizi для лечения псориатического артрита, а также ожидаемое одобрение FDA препарата для лечения болезни Крона также должны стать важными факторами роста в долгосрочной перспективе.

• Тенденции раннего запуска препарата Rinvoq при атопическом дерматите и псориатическом артрите весьма обнадеживающие, по словам менеджмента. Ожидается, что во 2 кв. 2022 года коммерческий доступ и количество платных рецептов значительно увеличатся.

Однако высокая инфляция и стоимость фрахта бьют по маржинальности бизнеса AbbVie, в результате чего мы пересмотрели валовые затраты компании в 2023 году с 26% до 28% от выручки и понизили целевую цену акций компании.

Вывод

Сектор здравоохранения, как мы и писали ранее, показал свои защитные свойства во время падения широкого индекса акций. Однако макрокартина сектора сейчас не радужная. Хайп вокруг вакцин COVID-19 проходит, а снижение реальных доходов может повлечь за собой переход на более дешевые варианты страховых полисов.

Также в рамках нашей аналитики большинство акций сектора (но не все) находятся в статусе HOLD, то есть они не позволят заработать много в долгосрочной перспективе.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым