Summary | В двух словах

- Чего ждать от возможной американской рецессии.

- Почему Кэти Вуд не любят профессионалы рынка, но боготворят частные инвесторы.

- Как внимание инвесторов к акции приводит к искажениям ее цены.

- Какие из американских компаний страдают от сильного доллара, а какие выигрывают.

- Как связаны волатильность и ценность криптовалют.

- Чему первый квартал года научил управляющих капиталом.

Bird’s View | Макро

«Пока на улице солнечно, все думают, что ФРС справится. Однако ураган уже рядом.

Мы просто еще не знаем, чем он окажется: легкой непогодой или суперштормом "Сэнди".»Джейми Даймон, гендиректор JPMorgan Chase

Идея об угрожающей Америке рецессии становится все популярнее: об этом дружно говорят известные экономисты, крупные банки и бывшие чиновники, а теперь еще и пишет The Economist. По данным издания, три четверти руководителей компаний из списка Fortune 500 готовы к тому, что темпы роста экономики упадут ниже нуля до конца 2023 года.

Как заметил Ларри Саммерс, бывший министр финансов США, всякий раз, когда инфляция поднималась выше 4%, а безработица опускалась ниже 4%, Америка сталкивалась с рецессией в течение следующих двух лет. Сейчас же оба этих показателя вышли за пороговые значения, свидетельствуя о перегреве экономики.

Если американская экономика все-таки погрузится в рецессию, как это может произойти?

Один из способов предсказать характер спада — это обратиться к истории, в ходе которой США пережили 12 рецессий, начиная с 1945 года. Многие наблюдатели отмечают сходство между текущей ситуацией и началом 1980-х годов, когда ФРС под руководством Пола Волкера подавила инфляцию, вызвав тем самым глубокую рецессию. Другие обращают внимание на спад экономики после энергетического кризиса 1970-х, который напоминает современность резким ростом цен на нефть и продукты питания. Третьи указывают на крах доткомов в 2000 году, зеркальным отражением которого стал обвал акций технологических компаний в этом.

Но все эти параллели имеют серьезные недостатки. Инфляция сейчас не так высока, как во времена Волкера. Экономика гораздо менее энергозатратна, чем в 1970-е годы. И на ситуацию в ней влияет гораздо больше факторов, чем во времена краха технологических компаний в 2000 году.

Необычный характер и ковидного кризиса в 2020 году, и бурного восстановления в 2021-м, с вливанием миллиардов долларов в экономику, ограничивает возможности сравнения с прошлыми эпизодами.

Вероятно, лучший способ думать о возможной рецессии — это посмотреть, что сейчас происходит в США с тремя ключевыми сферами: реальной экономикой, финансовой системой и политикой ФРС.

Реальная экономика выглядит достаточно устойчивой. Долги домохозяйств составляют около 75% ВВП. Для сравнения: накануне мирового финансового кризиса 2007–2009 годов этот показатель доходил до 100%. Снизился не только размер долга, но и траты на его обслуживание.

Многолетнее снижение процентных ставок привело к тому, что ежегодные выплаты по долгам теперь составляют около 9% от располагаемого дохода населения — самый низкий показатель с 1980 года, когда стала собираться такая статистика.

Кроме того, многие домохозяйства располагают большими, чем обычно, запасами денежных средств — благодаря стимулирующим выплатам последних двух лет, а также сокращению расходов на путешествия, рестораны и другие развлечения в разгар пандемии. В целом, американцы накопили около 2 трлн долларов (9% ВВП) дополнительных сбережений по сравнению с доковидными временами.

Насколько надежна финансовая система, второе слагаемое уравнения рецессии? В 2007 году банки имели резервы капитала в размере около 8% от активов. Сегодня этот показатель составляет около 13%, что дает гораздо больший запас прочности.

Стабилизирующим фактором для финансовой системы будет и относительная устойчивость рынка недвижимости. Бурный рост цен на жилье за последние два года означает, что стоит ждать снижения объема продаж и цен на недвижимость. Однако на этом рынке наблюдается заметный дефицит предложения.

По словам Сэма Хатера из ипотечного агентства Freddie Mac, в Америке не хватает почти 4 млн домов из-за замедления темпов строительства в последние 15 лет. Для финансовой системы гораздо лучше войти в рецессию с недофинансированным сектором недвижимости, чем с избытком инвестиций в жилье, как это было в 2007 году.

Последним фактором в оценке последствий возможной рецессии является денежно-кредитная политика. ФРС уже несколько месяцев последовательно борется с инфляцией, хотя, может быть, и не очень быстро. Тем не менее, финансовые рынки активно реагируют на эти шаги, показывая веру инвесторов в способность ФРС обуздать инфляцию.

Возможно, этого доверия окажется достаточно, чтобы усмирить рост цен без необходимости слишком высокого повышения ставок. А это, в свою очередь, приведет к относительно легкой рецессии.

Зачем это знать?

Если в результате борьбы с инфляцией ставки вырастут незначительно, то у Федрезерва в будущем практически не останется маневра для существенного снижения ставок. Следующим шагом будет снова количественное смягчение, но совсем недавний болезненный опыт борьбы с инфляцией заставит действовать крайне осторожно.

Поэтому есть вероятность, что Америка столкнется с крайне медленным восстановлением. После двух лет внимания, сосредоточенного на высокой инфляции, низкий рост может снова занять центральное место в качестве главной проблемы экономики.

Oops! | Скандалы

Долгое время Кэти Вуд была главной звездой Уолл-стрит для миллионов частных инвесторов — она не только показывала впечатляющую доходность (за 2020 год ее фонд ARK Innovation (NYSE:ARKK) получил прибыль в 157%, в то время как рынок вырос только на 18%), но и с воодушевлением рисовала головокружительные перспективы компаний в своем портфеле, попутно высмеивая в рекламе «безопасные и скучные» традиционные фонды.

Это сочетание детской веры в бесконечный рост рынка и пренебрежения к скучным вещам вроде управления рисками и сделало ее особенно привлекательной для обычных инвесторов, пишет New York Magazine. А с окончанием бурного роста рынка еще и превратило в одну из лучших мишеней для шорт-селлеров, занимающихся короткими продажами.

По данным аналитической компании S3 Partners, те, кто ставил на снижение котировок ARK, с 2020 года заработали около 3,3 млрд долларов. Один из инвесторов старой школы, которых так высмеивала Вуд, создал антипод фонда ARK — Tuttle Capital Short Innovation ETF (NASDAQ:SARK). С момента начала работы в ноябре прошлого года SARK уже показал более 120% прибыли — доходность, которой и Кэти Вуд могла бы гордиться.

Зачем это знать?

Если любовь частных инвесторов к Кэти Вуд вызвана в основном эмоциями, то неприязнь к ней со стороны профессиональных инвесторов продиктована рациональными причинами. В их числе не только то, какие компании она собрала у себя в портфеле — зачастую небольшие и малоликвидные, но и то, как она управляет этим портфелем.

Во время снижения цен она покупает все больше акций, пренебрегая риском. Акции ее фонда были известны своей волатильностью даже в хорошие времена — а значит, ставящий против него SARK не останется без внимания инвесторов, даже если эти времена когда-нибудь снова вернутся.

Not the machines | Поведение

Классическая теория финансов не оставляет настроениям инвесторов никакой роли в оценке активов. Напротив, она утверждает, что конкуренция между рационально действующими инвесторами неминуемо приводит к ситуации, когда цена актива определяется дисконтированной стоимостью ожидаемых денежных потоков.

Однако в области поведенческих финансов уже накоплено большое количество доказательств того, что настроения розничных инвесторов могут искажать спрос на ценные бумаги, что в свою очередь приводит к отклонению цен от фундаментальных значений.

Например, Хунг Нгуен и Миа Фам, авторы исследования «Имеет ли значение внимание инвесторов для аномалий рыночных цен?», опубликованного в 2021 году в Journal of Behavioral and Experimental Finance, изучили связь внимания инвесторов к активу и аномальных движений цен на него. Как оказалось, уровень внимания инвесторов напрямую связан с уровнем ошибочной оценки актива, причем искажение цен сильнее проявляется в периоды высокого, а не низкого внимания.

Парадоксально, но слишком большое внимание, уделяемое инвесторами информации о фондовом рынке, приводит к непропорциональной реакции и к неверным оценкам активов.

Зачем это знать?

Частных инвесторов часто называют dumb money, или «глупые деньги», в отличие от, как считается, более расчетливых институциональных участников рынка. Исследования показывают, что частных инвесторов правильнее было бы называть «увлекающиеся деньги» — мало кто оказывается способен устоять перед искушением очередной «той самой» акции, способной каждого сделать миллионером.

Стоит помнить, что поведенческие искажения дорого обходятся инвестору: общий ажиотаж, как правило, приводит к росту цен и, следовательно, к снижению ожидаемой будущей доходности.

From the markets | Рынки

Индекс доллара США, отслеживающий курс доллара по отношению к корзине других основных валют, за последний год вырос примерно на 13% и достиг уровня, который не наблюдался с начала 2000-х годов, рассказывает The Wall Street Journal. Отчасти это объясняется тем, что инвесторов всего мира привлекает относительная экономическая стабильность Америки в период внезапных геополитических конфликтов и потрясений на глобальных рынках.

Укрепление курса доллара позволяет американцам получить больше товаров и услуг, когда они покупают их за рубежом. С другой стороны, сильный доллар делает американские товары менее доступными для иностранцев, нанося ущерб гостиничному бизнесу и другим отраслям, зависящим от туристов. Кроме того, укрепление доллара сокращает международные продажи всех американских компаний. Наиболее уязвимыми при этом оказываются крупные глобальные игроки, получающие значительную часть выручки из-за рубежа.

Так, укрепление валюты привело к тому, что продажи Microsoft (NASDAQ:MSFT) снизились в последнем отчетном квартале на 302 млн долларов. А в текущем квартале компания ожидает снижения выручки на 460 млн долларов, и это больше, чем предполагалось ранее.

Кроме крупных технологических игроков с похожей динамикой сталкиваются и компании, реализующие лекарства и медицинскую продукцию на международных рынках. Фармацевтическая компания AbbVie (NYSE:ABBV) прогнозирует, что растущий доллар приведет к снижению ее продаж в этом году на 1,4%.

Промышленные производители с большими экспортными рынками — еще одна потенциальная жертва. В мае компания Deere & Co (NYSE:DE), выпускающая сельскохозяйственную и строительную технику, также предупредила, что укрепление доллара, скорее всего, скажется на ее продажах.

Зачем это знать?

В то время как компании США с высокой долей зарубежной выручки теряют деньги, более защищенными оказываются те, кто сосредоточен на американском рынке. К ним относятся финансовые корпорации JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC) и Bank of America (NYSE:BAC), телекоммуникационные гиганты Verizon Communications (NYSE:VZ) и Comcast (NASDAQ:CMCSA), а также крупные розничные компании Home Depot (NYSE:HD) и Walmart (NYSE:WMT).

Все они входят в индекс S&P 500 U.S. Revenue Exposure Index, отслеживающий компании с выручкой преимущественно в США. В текущем году этот индекс показывает динамику заметно лучше рынка, обгоняя S&P 500 на 6 процентных пунктов.

Frontier | Новые финансы, новые рынки

Немало копий сломано в спорах о том, от чего зависит цена на криптоактивы, и, соответственно, как рассчитать их правильную цену. Экономист Тайлер Коэн предлагает неожиданную версию: ценность криптомонет в большой степени определяется волатильностью, которая является частью их привлекательности.

Согласно стандартной экономической теории, инвесторы не склонны к риску. Но это не означает, что они всегда предпочитают более стабильные цены — некоторые инвесторы готовы на повышенный риск, если он связан с возможностью получения дополнительной прибыли.

Многолетняя история взлетов и падений цен на криптоактивы, как и продолжающаяся дискуссия о внутренней ценности этих активов, позволяют уверенно утверждать только одно: цены на криптовалюты могут либо сильно расти, либо сильно падать. Похоже, для многих это может быть достаточным основанием, чтобы делать ставки в этой игре.

Принято считать, что инвесторам так нравятся криптовалюты из-за невероятно быстрого роста в течение долгого времени. Но даже криптовалюта, которая с одинаковой вероятностью может как упасть, так и вырасти в цене, является привлекательным активом, по крайней мере, с точки зрения ожидаемой денежной прибыли.

Зачем это знать?

Эта теория применительно к криптоактивам также дает объяснение постоянному росту их числа. Можно было бы ожидать, что сетевые эффекты приведут к появлению одной или двух доминирующих криптовалют, но пока все происходит с точностью до наоборот. С каждым годом криптоактивов становится все больше, а доля биткоина в общей капитализации криптовалютного рынка постепенно снижается, пока инвесторы продолжают охотиться за волатильностью.

Beyond words | График

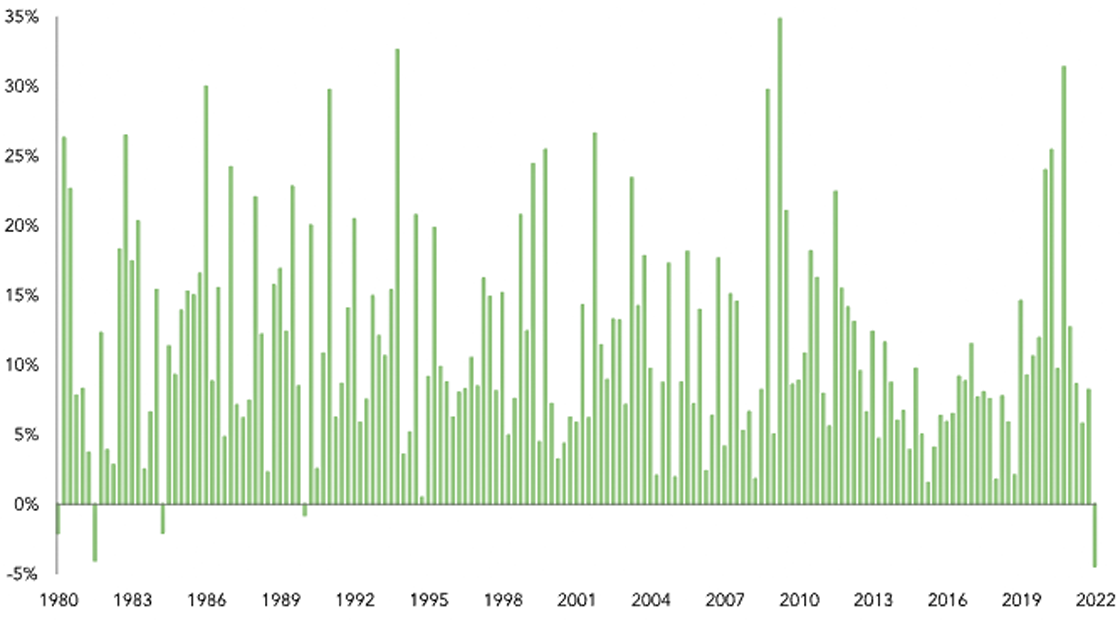

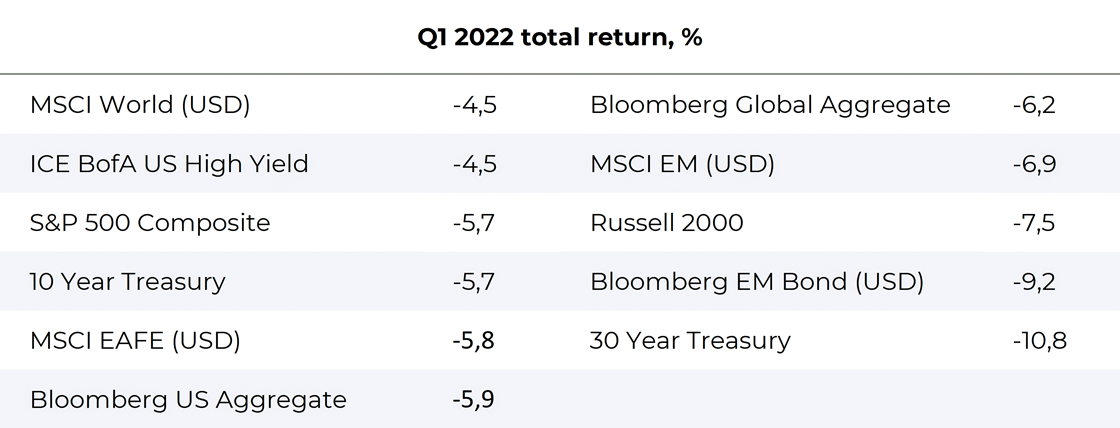

Первый квартал этого года оказался примечательным не только рыночной коррекцией, но и тем, как именно она отразилась на динамике разных классов активов.

Так, аналитики инвестиционной компании Ruffer предлагают приведенный ниже график, в котором на ежеквартальной основе берется наилучшая из доходности 11 различных глобальных индексов акций и облигаций. Вероятность того, что хотя бы один из индексов получит прибыль в отдельно взятом квартале, чрезвычайно высока. В конце концов, когда инвесторы продают одни активы, они вкладывают деньги в другие.

Однако январь—март этого года стал первым за более чем три десятилетия кварталом, когда ни один из отслеживаемых индексов не только не вырос, но наоборот, ушел в отрицательную зону.

Лучшая квартальная доходность среди классов активов, %

Источник: Bloomberg, Ruffer

По словам Дункана МакИннеса из Ruffer, «акции, гособлигации, корпоративные облигации, недвижимость, фонды прямых инвестиций, венчурный капитал и криптовалюты — все они показали отрицательную доходность. Спрятаться инвестору было негде, разве что в сырьевых товарах — и это еще до поправки на 7%-ную инфляцию, уничтожающую капитал».

Зачем это знать?

Активы, которые инвесторы считали диверсифицированными, как оказалось, обладают высокой степенью корреляции друг с другом. Все они оказались неожиданно уязвимы перед одними и теми же рисками — ростом процентных ставок и повышением премии за риск.

Data | Данные

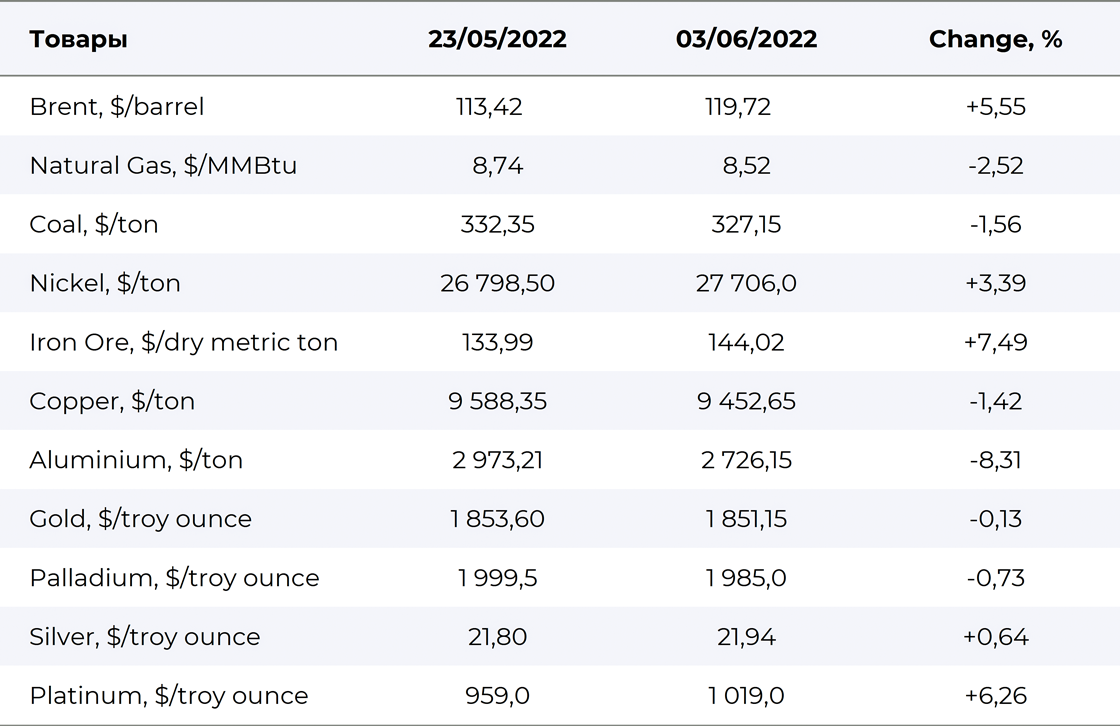

Товарно-сырьевые рынки

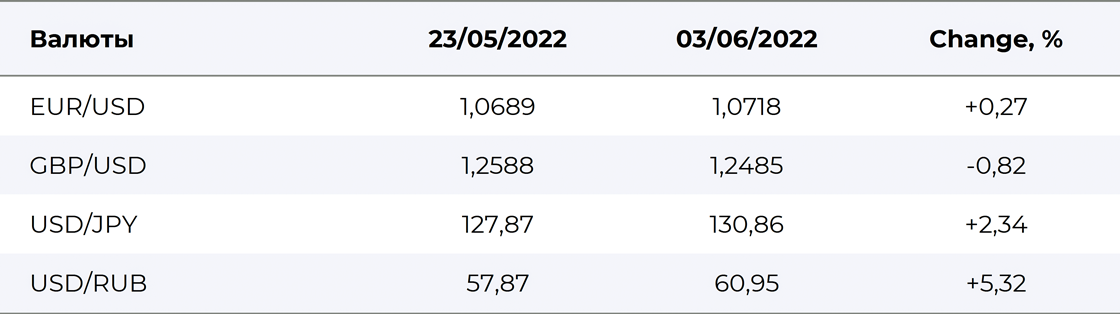

Валюты