- Отчет за четвертый квартал 2022 года будет опубликован в понедельник, 27 июня, после закрытия регулярных торгов в США

- Прогноз по выручке: $12,09 миллиарда

- Прогноз по прибыли на акцию: $1,07

Производитель спортивной экипировки Nike (NYSE:NKE) сегодня вряд ли сможет впечатлить инвесторов своим квартальным отчетом в складывающейся макроэкономической ситуации. Перебои в глобальных цепочках поставок, санитарные ограничения в Китае и рост издержек, вероятно, привели к сокращению маржи компании, несмотря на высокий спрос потребителей.

Опасаясь плохих результатов, инвесторы распродают акции Nike. Бумаги компании подешевели в этом году на 30%, что существенно хуже динамики ключевого индекса S&P 500, потерявшего за этот же период примерно 20%. Сессию пятницы акции Nike завершили на отметке $112,91.

Производитель спортивной экипировки Air Jordan и кроссовок Air Force 1 пытается справиться с проблемами в цепочках поставок и в полном объеме восстановить производство на заводах в Азии, и есть весомые основания полагать, что эти трудности носят краткосрочный характер, а значит, у инвесторов появилась хорошая возможность для покупки акций на фоне текущей слабой динамики.

Руководители Nike сообщали инвесторам в марте, что заводы во Вьетнаме, на которых производится продукция компании, находятся в строю, и объемы выпуска одежды и обуви вернулись на уровни, фиксировавшиеся до связанной с пандемией приостановки производства в конце 2021 года. В первом квартале также начали восстанавливаться показатели контейнерных перевозок.

Вместе с тем, стойкая инфляция и российско-украинский кризис могут негативно повлиять на продажи в ближайшие кварталы. Nike объявила в марте о намерении закрыть свои магазины в России, сославшись на операционные трудности после начала военных действий в Украине. При этом компания, у которой в России около 116 магазинов, сообщила, что продолжит платить зарплату сотрудникам в регионе.

Сдвиг в сторону прямых продаж

Пока сохраняются все эти проблемы, Nike активизировала усилия по наращиванию прямых продаж потребителям, что помогает ей сокращать расходы и улучшать маржу.

Компания сосредоточилась на развитии прямых продаж при новом генеральном директоре Джоне Донахью. Благодаря этим усилиям потребители теперь чаще пользуются собственным веб-сайтом компании, а не площадками ее многочисленных оптовых партнеров. Во втором квартале выручка бизнеса прямых продаж увеличилась на 17%, составив примерно 42% от совокупных продаж.

Финансовый директор Мэтт Френд отметил, что Nike теперь «переходит к следующему этапу» этой стратегии, сократив оптовые контракты в своей мировой партнерской сети более чем 50%, при этом компания будет инвестировать в физические магазины, с которыми решила продолжить сотрудничество, и уделять больше внимания собственным инициативам в ретейле.

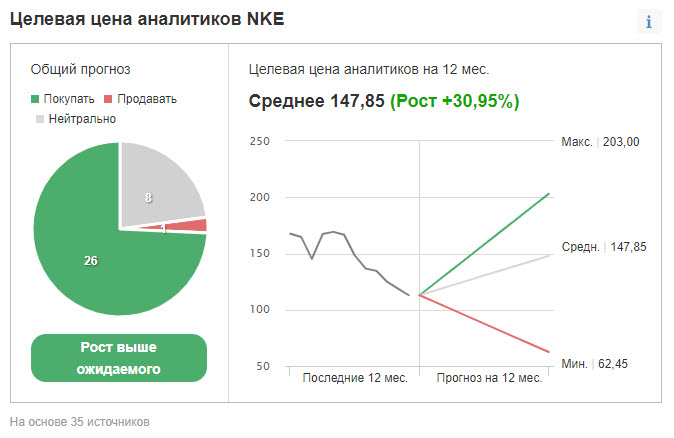

Ввиду привлекательности бренда, высоких потребительских расходов и успеха стратегии прямых продаж, большинство аналитиков советует инвесторам покупать акции Nike.

Источник: Investing.com

Среди 35 аналитиков, опрошенных Investing.com, 26 рекомендуют акции компании к покупке. Таргет на 12 месяцев составляет $147,85, что подразумевает потенциал роста примерно на 31% с текущего уровня.

Аналитики Morgan Stanley, подтвердившие для акций Nike рекомендацию «покупать», отметили в недавнем обзоре, что долгосрочные перспективы компании остаются неизменными.

«По ожиданиям рынка, прибыль на акцию за четвертый квартал окажется разочаровывающей, а прогноз на 2023 год будет ниже консенсуса. Мы не ожидаем разрешения китайского вопроса в скором времени, поэтому инвесторы, вероятно, продолжат гадать, когда же Nike сможет снова достигать своих долгосрочных целей».

Аналитики Guggenheim тоже подтвердили для компании рекомендацию «покупать», отметив, что она сталкивается с временными проблемами, и инвесторам не стоит отказываться от ее акций.

«Хотя мы не считаем Nike полностью защищенной от многочисленных проблем, сопряженных с COVID-19, логистикой и геополитической неопределенностью, многие из этих трудностей, как нам кажется, носят временный характер. Мы сохраняем рекомендацию “покупать” и считаем, что текущая неопределенность создает возможность для покупки».

Подведем итоги

Nike, вероятно, не сможет в полной мере раскрывать свой потенциал прибыли, пока не будут разрешены проблемы в цепочках поставок и пока не нормализуется спрос в Китае, на втором по величине рынке компании. Однако текущая слабая динамика, как нам кажется — явление временное, поскольку бренды Nike сохраняют привлекательность, и компания прекрасно реализует задуманную стратегию.