Специально для Investing.com.

Предугадать падение акций легко – достаточно их купить (с)

Пока все прогнозируют обвал, крах и уничтожение всей американской системы, рынку по барабану. Он продолжает расти. Ему хорошо.

Почему так происходит?

Вообще, складывается впечатление, что в первом полугодии рынок закладывал рецессию. Поэтому и рухнул на 25%.

Сейчас же на сладких речах дедушки Пауэлла о том, что всё под контролем, рынок отыграл уже 15% падения.

Главный аргумент Пауэлла — рынок труда остается сильным. Давайте по порядку.

1. Снижение деловой активности

По индексу деловой активности в производственном секторе последние данные вышли неплохими, но за последние полгода активность упала на 15%.

Индекс деловой активности в секторе услуг за последние полгода упал уже на 19%.

Может, и ничего страшного, но это говорит о снижении экономики.

О чем нам также говорят данные о снижении ВВП США последние 2 квартала. Тем не менее, ФРС отрицает проблемы на рынке США. У них всё под контролем. Хорошо, идём дальше.

2. Снижение расходов населения

Тут стоит обратить внимание на индекс доверия потребителей, который сократился уже на 25%.

Что может указывать на дальнейшее снижение затрат.

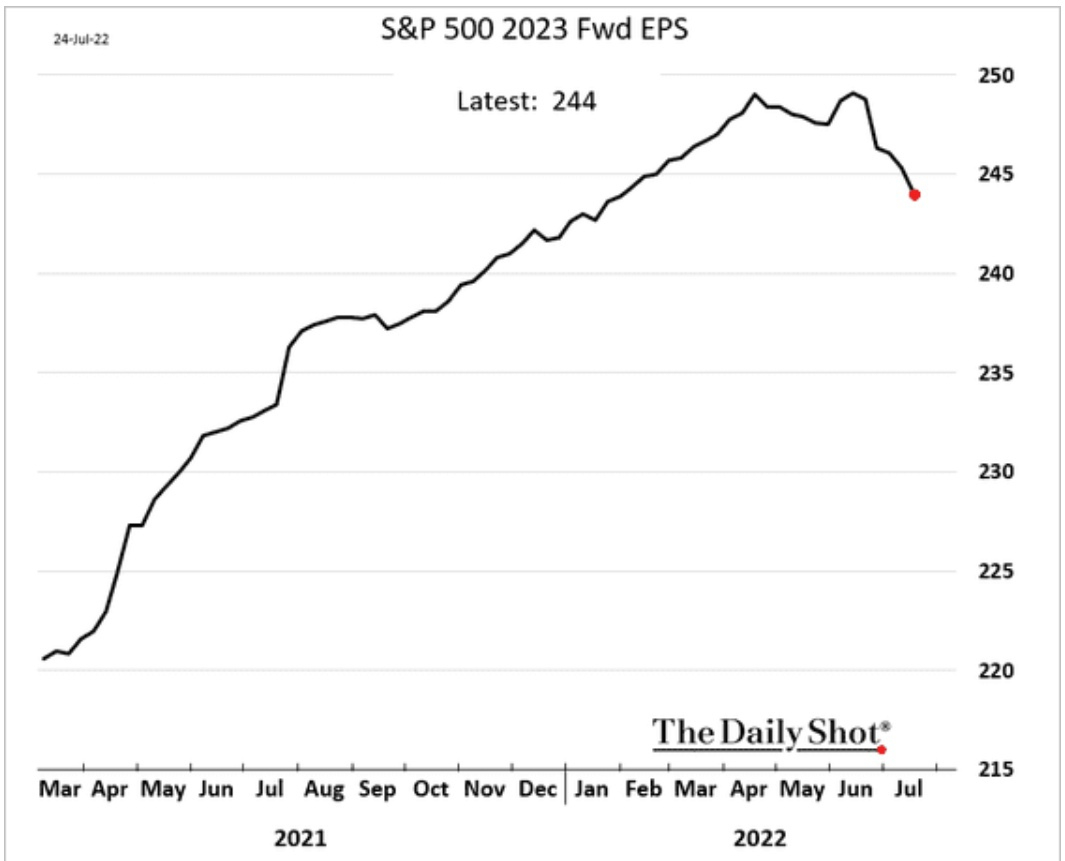

Кстати, также стоит отметить, что по последним данным реальный рост EPS компаний S&P 500 стал отрицательным.

3. Рынок труда

Тут самое интересное. До сих безработица в США находится на отличном уровне - 3,6%. И находится она там с марта.

Правда, последние данные по открытым вакансиям показали сокращение вакансий на рынке труда. Последнее сокращение на 30% привело к тому, что безработица выросла в 5 раз.

А Reed College провёл исследование, в ходе которого выяснил, что за пиками инфляции и падением ВВП следует рост безработицы. Но! С временным лагом.

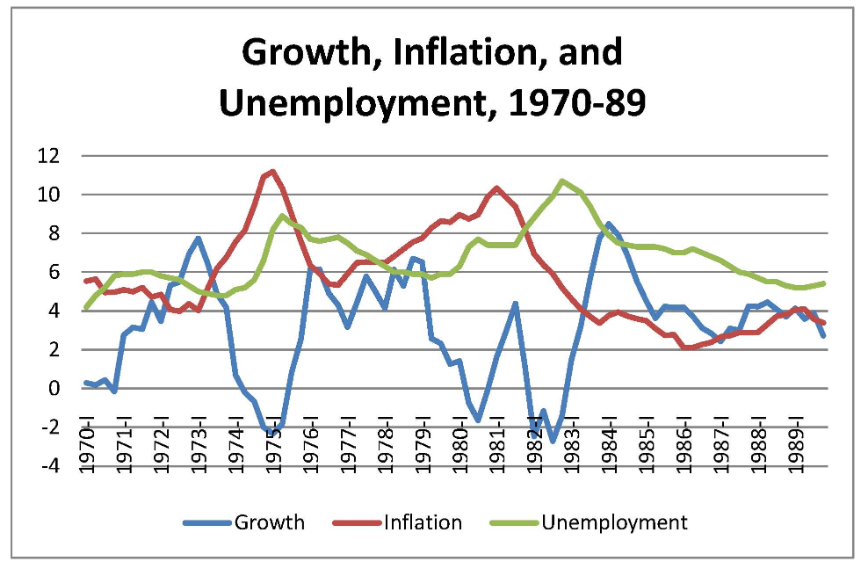

Ниже показана табличка:

• синяя кривая - ВВП

• красная кривая - инфляция

• зеленая кривая - безработца

Это отлично показано на примере 70-80-х годов, где инфляция была крайне высокой.

Сначала начинает падать ВВП и расти инфляция. И только после этого начинает расти безработица.

Возможно, это обусловленно тем, что компании стараются пережить кризис за счет того, что накопили. Поэтому до роста безработицы проходит определенное время.

Поэтому учитывая сокращение вакансий рынка труда, снижение деловой активности, индекса доверия потребителей, ВВП страны и роста инфляции, можно предположить, что осенью начнет расти безработица.

А что с инфляцией?

Возможно, пики уже пройдены?

Основным драйвером роста инфляции были высокие цены на энергоресурсы. Об этом говорит, как минимум, базовый индекс потребительских цен. Он хоть и находится на высоких отметках, но с марта сократился уже на 0,6%.

Цены на нефть тоже скорректировались с пиков уже на 25%. На фоне планов ОПЕК по наращиваю добычи.

Поэтому, учитывая этот факт, а также снижение экономической активности, вполне резонно предположить, что инфляция начнет свое замедление в США в ближайшее время.

Даже логистический мир восстанавливается после всех ударов судьбы, что ведет к сокращению сроков поставок и снижению дефицита товаров.

Проблема ключевых ставок

В США есть другая проблема.

Думаю, все уже слышали о том, что кривая доходности стала инверсной. Исторически такое состояние кривой предрекало рецессию.

Самое интересное — это рост доходности коротких облигаций.

Например, доходность 3-месячных облигаций выросла на 40% за последний месяц.

А доходность месячных выросла на 62%.

Краткосрочная ликвидность становится всё дороже и дороже. Причем темпы роста её удорожания впечатляют.

О чем это говорит? Как минимум о том, что мы и дальше можем видеть снижение экономической активности и сокращение ВВП. Третий квартал может стать очень интересным =)

Но интересно тут другое — торговый дисбаланс США.

Объем эскпорта находится на уровне 260 миллиардов. А объем импорта на уровне 340 миллиардов.

Отрицательный спрэд в размере 80 миллиардов. Это означает, что страна ежемесячно тратит на 80 миллиардов больше, чем производит. Недавно этот спрэд был около 100 миллиардов.

В годовом выражении это означает, что стране недостает бюджета в размере триллиона долларов.

И вот тут самая большая проблема.

Долговая нагрузка

Прикол США в том, что за последние 15 лет уровень государственного долга вырос фактически в 4 раза.

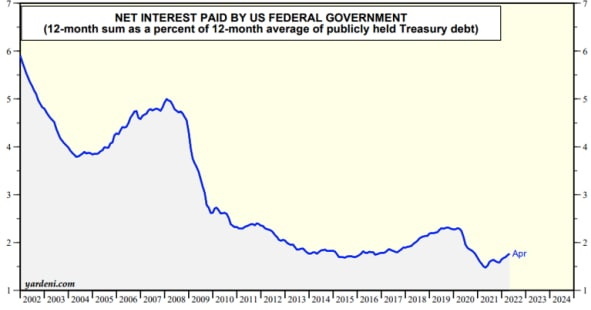

Но при этом процентные ставки по нему упали.

В 2006 году государственный долг США составлял 8 триллионов долларов. При ставке в 4,5% обслуживание составляло 360 миллиардов в год.

Сейчас государственный долг США 30 триллионов. Но реальные процентные ставки снизились до 1,5%. Сейчас они находятся на уровне 1,8%. Получается, на обслуживаение текущего долга уходит 540 миллиардов.

Иными словами, на обслуживание долга уходит чуть более полутриллиона в год. Обслуживание долга выросло менее чем вдвое, хотя сам долг вырос в 4 раза. Вот она, уникальность резервной валюты.

Но тут интересно другое — США невыгодно надолго повышать ставки. По графику мы видим, что проценты уже растут. Изменение ставки на 1% увеличивает обслуживание долга на 300 миллиардов.

А я напомню, что краткосрочные ставки за последние полгода выросли с 0,03% до 2,11%. Это я про месячные облигации.

И эта тенденция опасна для США.

Если ставки держать высокими долгое время, то они, конечно, смогут побороть инфляцию. Но при этом финансирование страны и инфстрактуры снизится, что приведет к ещё большему снижению ВВП и обвалу рынка. Кстати, именно этот вариант и приведет к росту безработицы.

Другой вариант — рост ставок приведет к сильному росту процентов по долгу, что невыгодно Минфину, их придется снижать. Но если снизить их раньше времени, то продолжит расти инфляция. А рост инфляции спровоцирует распродажу на рынке долга, рост доходностей и давление на рынок акций. Рынок обвалится.

Подгадать момент — это не в стиле ФРС. Все мы помним 2021 год и постоянное «инфляция временна» от Пауэлла. До последнего ведь тянул и не признавал. А рынок ему верил. Так, как верит сейчас.

Но если ФРС промахнется... продержит ставки высокими слишком долго или, наоборот, слишком мало и вновь врубит печатный станок — оба эти варианта в конечном итоге негативно скажутся на рынке. Поэтому до сих пор довольно тяжело поверить в оптимистичное ближайшее будущее.

Дмитрий Вигуляров | Автор канала Vigulyarovinvest