- Число рабочих мест вне сельского хозяйства США за июль более чем в два раза превысило прогноз рынка.

- Облигации упали, но акции продемонстрировали неожиданно сильную динамику в конце прошлой недели.

- Выходящий на этой неделе ИПЦ, вероятно, поможет инвесторам судить о том, насколько вероятна «мягкая посадка» в экономике.

Опубликованный на прошлой неделе поразительно сильный отчет по занятости в США делает выходящий в эту среду индекс потребительских цен (ИПЦ) вдвойне важным релизом. Подтвердят ли потребительские цены, что экономика по-прежнему перегрета, невзирая на противоположные данные, свидетельствующие о двух подряд кварталах сокращения ВВП?

Пандемия продолжает вносить хаос в некогда устойчивые экономические индикаторы. Выход сильного отчета по занятости в прошлую пятницу, конечно же, обернулся активными распродажами на долговых рынках, и доходность 2-летних казначейских облигаций США подскочила примерно с 2,8% выше 3,2%.

Согласно инструменту FedWatch компании CME Group, трейдеры теперь ожидают, что ставка по федеральным фондам ФРС к началу следующего года достигнет уровня 3,65%.

Реакция на отчет по занятости: скачок доходности краткосрочных долговых бумаг

Источник: Investing.com

Фондовый рынок отреагировал на данные гораздо благосклоннее, чем можно было предположить. Наблюдатели наверняка ждали падения акций, особенно устоявшихся акций роста, в ответ на повышение рыночных ставок, как это часто случалось в первой половине года. В этот раз этого не произошло.

Стойкость, продемонстрированная S&P 500 на прошлой неделе перед лицом повышения доходности, даже может послужить для председателя ФРС Джерома Пауэлла дополнительным доводом в пользу того, что он может поднять ставки, не пустив при этом под откос рынки и экономику. Получается, что повышение ставок перестало быть проблемой для фондового рынка? Окончательно об этом поможет судить выходящий в среду отчет по инфляции.

Экономисты прогнозируют рост общего ИПЦ всего на 0,2% к предыдущему месяцу. Снижение цен на бензин и замедление продовольственной инфляции должно было существенно сократить темпы роста по сравнению с июньским крайне высоким показателем 1,3%. Базовый ИПЦ, не учитывающий волатильные цены на продукты питания и энергоносители, согласно прогнозам, повысился до 0,5%. В четверг утром выйдет индекс цен производителей.

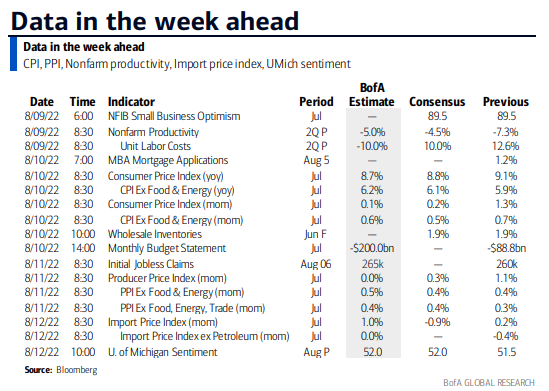

Главные макроэкономические данные этой недели: индекс потребительских цен в среду и индекс цен производителей в четверг

Источник: Подразделение глобальных исследований Bank of America

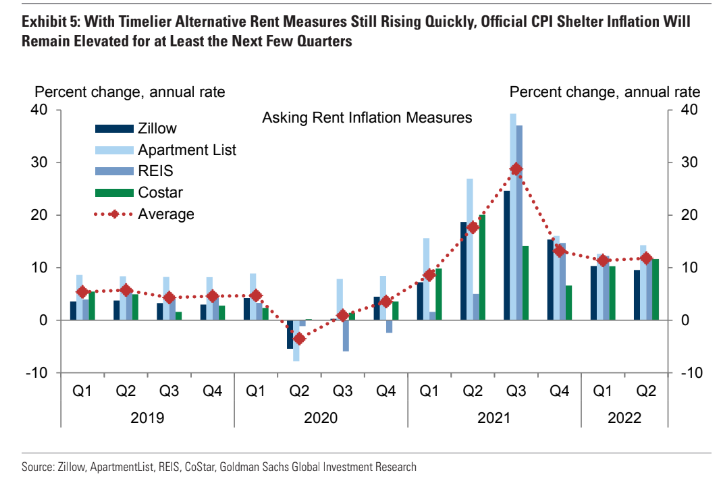

Средняя стоимость галлона бензина на автозаправках в США опустилась ниже уровня $4 и продолжает снижаться с каждым днем с тех пор, как S&P 500 достиг минимума в середине июня. С другой стороны, аренда и зарплаты пока не притормозили, вследствие чего значения ИПЦ, вероятно, будут оставаться повышенными в течение оставшейся части года. По мнению аналитиков Goldman Sachs, особенно сильно вверх общую и базовую инфляцию будет толкать в 2022 году арендная плата.

Официальный ИПЦ, вероятно, будет оставаться на повышенных уровнях вследствие запаздывающего компонента аренды

Источник: подразделение инвестиционных исследований Goldman Sachs

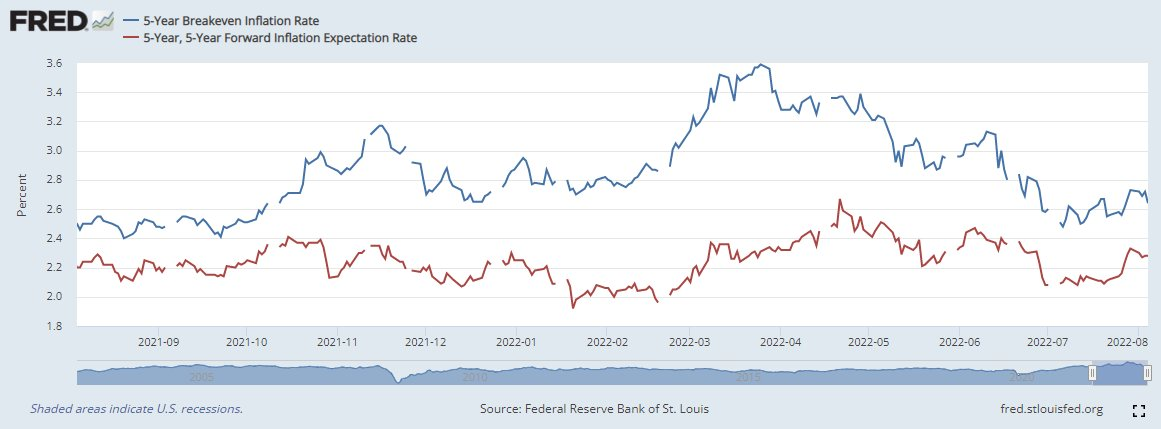

Если заглядывать дальше вперед, инфляционные ожидания трейдеров стабилизировались. Возможно, благодаря этому снижению неопределенности инвесторам стало проще оценивать внутреннюю стоимость ценных бумаг.

Уровень безубыточности инфляции в 5-летней перспективе существенно снизился по сравнению с мартовским максимумом около 3,6% и находится сейчас чуть выше минимума вблизи 2,4%, зафиксированного месяц назад.

Форвардный уровень безубыточности в 5-летней перспективе находится около средней точки годового диапазона. Таким образом, 10-летний уровень безубыточности по состоянию на закрытие прошлой недели составлял 2,46%.

Тем не менее, волатильность доходности трежерис остается чрезвычайно высокой.

Инфляционные ожидания стабилизируются после волатильного первого полугодия

Источник: ФРБ Сент-Луиса

Подводя итоги

Всем инвесторам сейчас хочется узнать, не начался ли по акциям новый «бычий» рынок, и был ли минимум 16 июня просто минимумом или дном. Я считаю, что более ясный ответ на этот столь важный вопрос мы получим, когда увидим, как акции отреагируют на выходящие в среду утром данные по инфляции.

У американского центробанка, возможно, сейчас сложились как никогда подходящие условия для повышения ставок, поскольку «мягкая посадка» теперь видится возможной с учетом нехватки рабочей силы на рынке труда и замедления темпов инфляции.

Дисклеймер: Майк Заккарди не владеет какими-либо из упомянутых в этой статье ценных бумаг.