• На фондовом рынке сохраняется нисходящий тренд, как показывает недавний откат S&P 500 с 200-дневной скользящей средней.

• ФРС хочет получить свидетельства общего «охлаждения». Выходящий в четверг производственный индекс ISM и пятничный отчет по занятости имеют решающее значение.

• Goldman Sachs и BofA прогнозируют сильные данные по занятости со снижением уровня безработицы.

На рынках сохраняется тенденция к снижению после болезненной реакции на прямолинейное выступление главы ФРС Джерома Паэулла в прошлую пятницу. Рынок акций снизился по итогам прошлой недели, продолжив откат, начавшийся еще на пике середины августа. На торгах 16 августа индекс S&P 500 вплотную приблизился к своей 200-дневной скользящей средней с нисходящим уклоном, но в итоге лишь проверил на прочность другой ключевой индикатор — 50-дневную скользящую среднюю.

После того, как в этот вторник утром вышел отчет JOLTS, свидетельствовавший о высоком числе новых вакансий, а также более оптимистичные данные по потребительскому доверию, давление на ФРС возросло.

S&P 500: откат с 200-дневной MA и проверка на прочность 50-дневной MA

Источник: Stockcharts.com

Рынкам свойственно подобным образом переворачиваться с ног на голову в периоды повышенной волатильности. Сентябрь печально известен как месяц, в который часто происходят резкие коррекции перед сезонным ралли в конце года. В этот раз мы вступаем в этот опасный период при сохранении общего нисходящего тренда, что технические аналитики назовут поводом для беспокойства. Получим ли мы фундаментальный катализатор для падения акций? Им вполне могут стать готовящиеся к публикации ключевые макроданные.

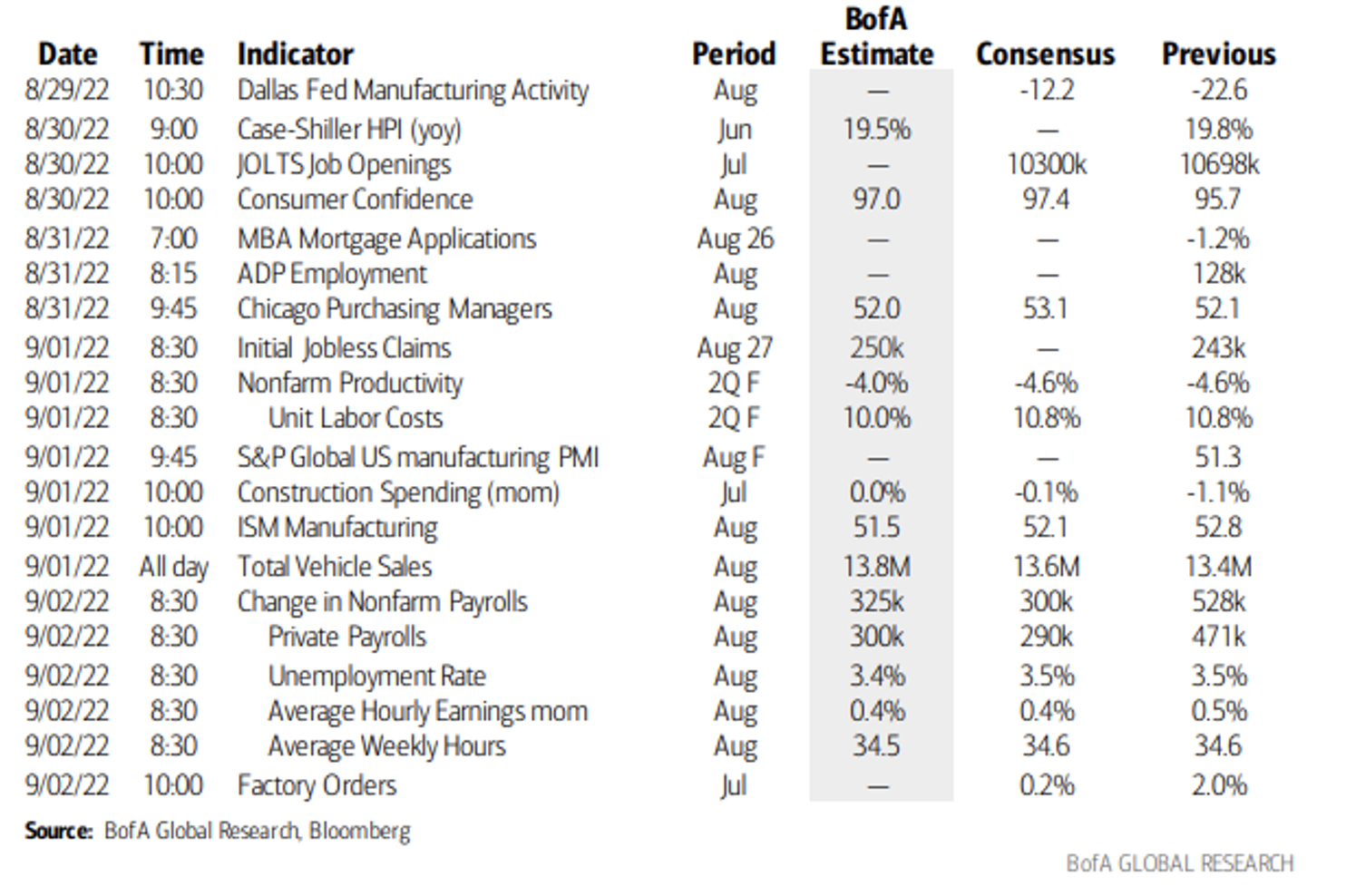

В центре внимания — публикуемый в четверг производственный отчет ISM и пятничные данные по занятости

Источник: BofA Global Research

Производственный отчет ISM публикуется в 10 часов утра по североамериканскому восточному времени в первый рабочий день каждого месяца. Значение в 50 пунктов отделяет рост экономической активности от сокращения.

Согласно Bank of America Global Research, консенсус предполагает, что индекс составит 52,1. Это будет означать рост активности в августе, но более медленными темпами, чем в июле, когда индекс составил 52,8. Показатель за последний месяц особенно важен в свете смешанных результатов опросов, проводимых Федеральными резервными банками.

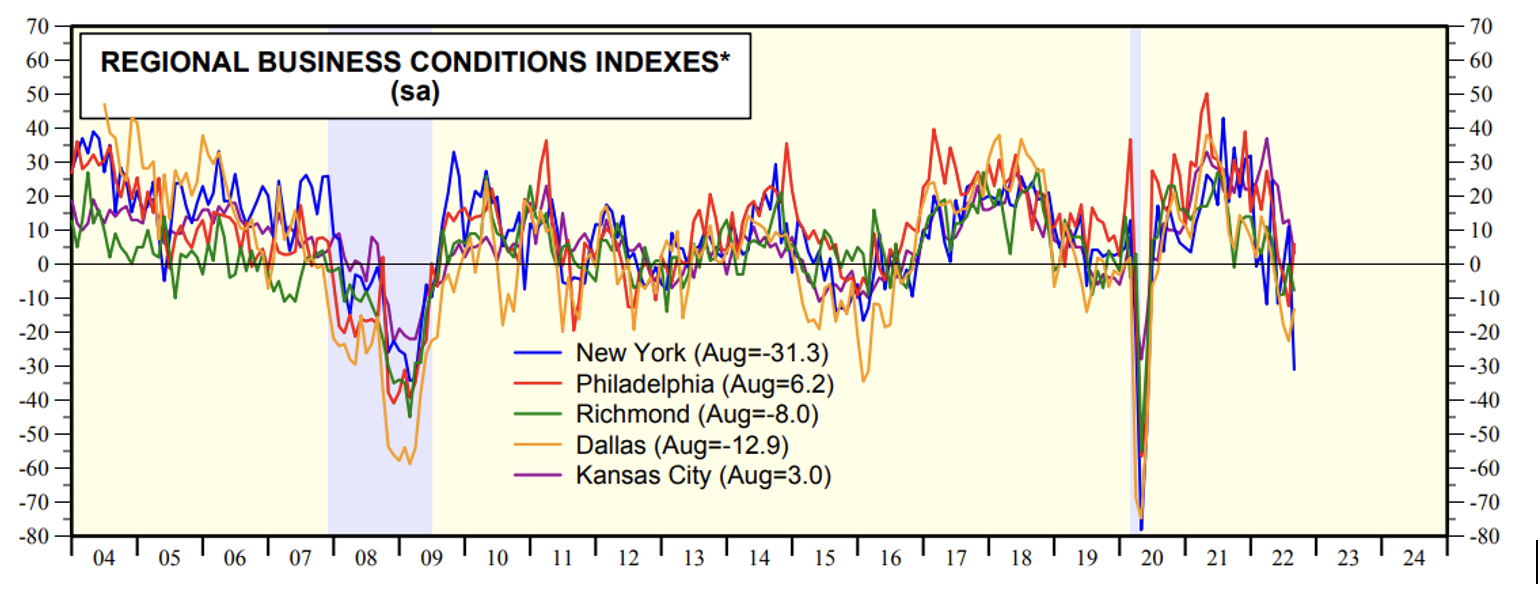

Региональная экономическая активность начинает ухудшаться — к удовольствию Пауэлла

Источник: Yardeni Research

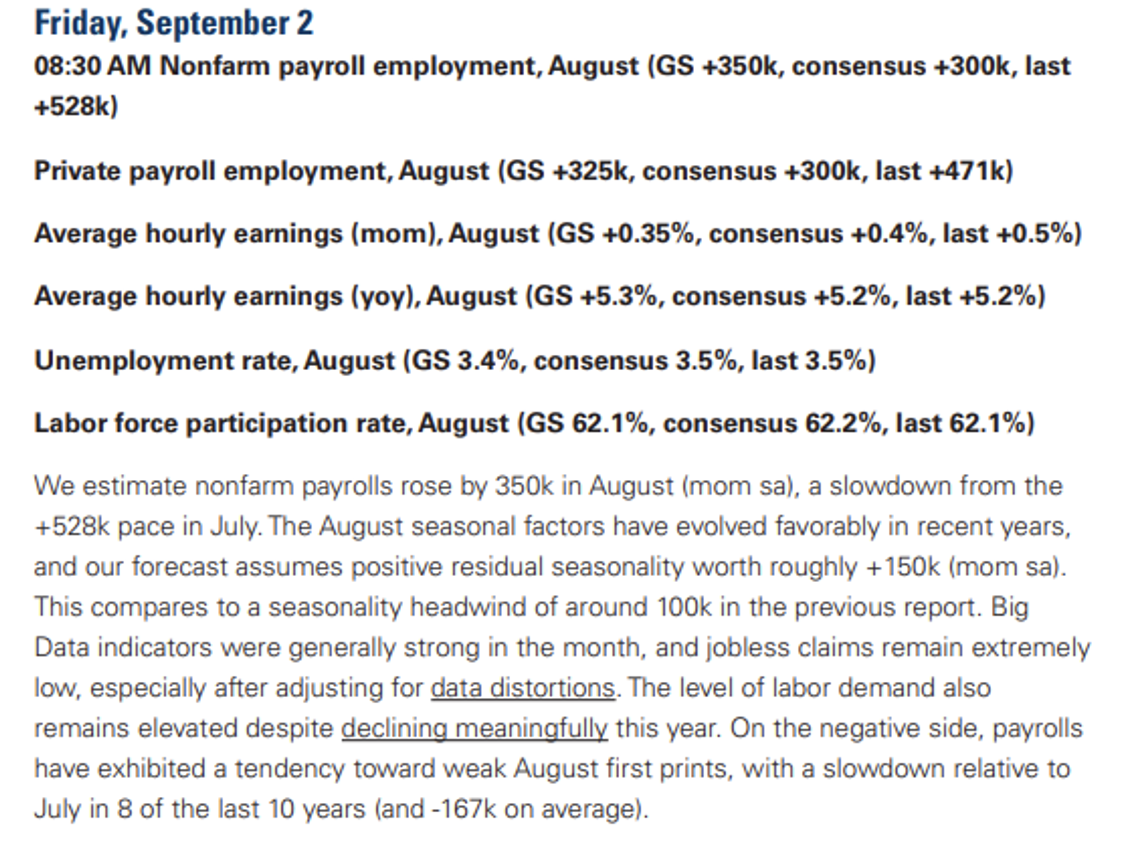

В пятницу в преддверии трехдневных выходных будет представлен отчет по занятости. Согласно прогнозу экономистов, в августе в несельскохозяйственном секторе США было создано 300 тыс. рабочих мест, правда Белый дом во вторник попытался умерить ожидания.

Примерно месяц назад июльский отчет свидетельствовал о росте числа рабочих мест на невероятные 528 тыс. В этот раз интересно будет следить за уровнем безработицы. И BofA Global Research, и Goldman Sachs Investment Research прогнозируют снижение с 3,5% до 3,4%. Это не то, что нужно ФРС.

Goldman Sachs: чего следует ожидать от августовского отчета по занятости

Источник: Подразделение инвестиционных исследований Goldman Sachs

Goldman Sachs при этом ожидает сильный прирост числа рабочих мест вне сельского хозяйства — на 325 тыс. Это выше консенсуса, но ниже июльского заоблачного показателя. По моему мнению, ключевым индикатором станут зарплаты. Хотя Пауэлл и остальные члены FOMC хотят увидеть «охлаждение» рынка труда, они особенно сильно хотят избежать ситуации, при которой рост зарплат будет подхлестывать инфляцию и наоборот. Увеличение числа вакансий в августовском отчете JOLTS — это негативный сигнал с этой точки зрения.

Поэтому обратите пристальное внимание на средний почасовой заработок и среднюю продолжительность рабочей недели в отчете по занятости. Согласно Goldman, рост среднего почасового заработка к предыдущему месяцу составит +0,35%, что чуть ниже консенсуса и ниже июльского результата +0,5%. Консенсус-прогноз для рабочих часов составляет 34,6, согласно BofA.

Подводя итоги

Прогнозировать важные макроэкономические данные — трудная задача. С другой стороны, мы можем искать подсказки в рыночных трендах и позиционировании, чтобы понять, как могут отреагировать рынки. Сейчас акции остаются в нисходящем тренде, но у нас уже есть в наличии неплохой июньский минимум. Сезонные тренды указывают на вероятность повышенной волатильности вплоть до начала октября, и не за горами уже чрезвычайно важные промежуточные выборы.

Дисклеймер: Майк Заккарди не владеет какими-либо из упомянутых в этой статье ценных бумаг.