Ожидания на старт дня

· Внешний фон выглядит умеренно негативным: азиатские фондовые индексы снижаются, а фьючерсы на S&P 500 и цены на нефть консолидируются неподалеку от уровней закрытия среды

· Из опубликованного вчера вечером протокола сентябрьского заседания FOMC следует, что некоторые члены Комитета подумывали о снижении темпов повышения ставок. Эта информация спровоцировала некоторый рост рынка акций США, который, однако, был быстро отыгран

· Сегодня в США будут опубликованы данные по потребительской инфляции за сентябрь. Это — последний из двух важнейших пакетов данных (после пятничной статистики по рынку труда), которые ФРС получит до решения по ставкам 2 ноября. Рынок фьючерсов на ставку по федеральным фондам оценивает вероятность ее очередного повышения на 75 б.п. на заседании FOMC 2 ноября в 84%

· Курс доллара к иене достиг нового 25-летнего максимум чуть ниже Y147. На эту пару стоит обратить особое внимание: после публикации данных по потребительской инфляции в США за август она за несколько минут взлетела на 2% с лишним, а на следующий день после решения FOMC по ставкам Банк Японии провел интервенцию

Рынок акций РФ забуксовал после мощного разворота в понедельник

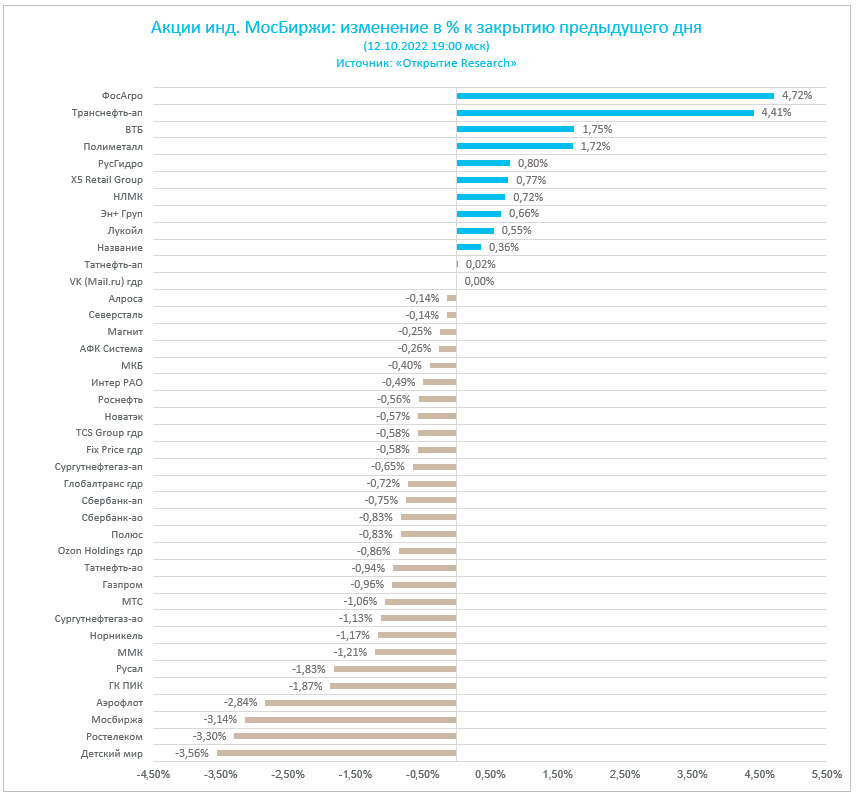

В среду, 12 октября, индекс Мосбиржи вырос на 0,11% до 1 951,65 п., а индекс РТС снизился на 1,05% до 954,53 п. Разница в динамике индексов была обусловлена ростом курса доллара к рублю на 1,19%.

8 из 10 отраслевых индексов закрылись в плюсе. Наилучшую динамику показали строители (+4,88%), ИТ (+2,04%) и потребительский сектор (+1,26%). Отстали телекомы (-2,23%), металлы/добыча (-0,64%) и электроэнергетика (+0,11%).

Рынку акций РФ необходимо отстояться и сконсолидироваться после мощного разворота, который имел место в понедельник после большого гэпа вниз. При прочих равных этот процесс может занять пару недель или больше. Оба индекса — Мосбиржи и РТС — находятся ниже ключевых сопротивлений (2 000 п. и 1 000 п.), штурм которых может потребовать какого-то мощного драйвера.

Пока же США рассматривают возможность полного запрета импорта российского алюминия, сообщил вчера вечером Bloomberg со ссылкой на информированные источники. В работе три сценария: 1) полный запрет импорта, 2) повышение тарифов до запретительного уровня, и 3) введение санкций в отношении «Русала» (MCX:RUAL).

«Новатэк» (MCX:NVTK) опубликовал предварительные производственные результаты за III квартал 2022 г. Добыча природного газа выросла на 5% г/г до 19,94 млрд куб. м. За 9 месяцев показатель вырос на 3% до 60,8 млрд куб. м. Добыча жидких углеводородов в III квартале сократилась на 1,7% г/г до 2959 тыс. тонн, а за 9 месяцев упала на 5,3% до 8760 тыс. тонн.

ФАС признала компанию МТС (MCX:MTSS) нарушителем закона о защите конкуренции. Общее повышение тарифов для 28 млн абонентов в 2022 году составило более 20% при уровне индекса потребительских цен по состоянию на конец августа в 10,5%, отметила ФАС, которая посчитала, что повышение тарифов в отсутствие технологического, экономического и иного обоснования нарушает интересы потребителей. Регулятор выдал МТС предписание снизить тарифы, которые ранее были повышены, до экономически обоснованного уровня. Новость оказала давление на котировки MTSS в среду.

Рубль продолжает дешеветь

В среду рубль вновь подешевел против доллара и евро, но сохранил позиции в паре с юанем. Доллар/рубль протестировал максимумы начала июля, но сходу взять их не решился и отступил. Евро/рубль проверил на прочность трехмесячные максимумы, но также предпочел отступить. Юань выглядит самым слабым из трех противников рубля: китайская валюта вчера достигла лишь максимального уровня с 21 сентября.

Если оценить торговлю внутри дня, то рубль слабел к доллару на низких объемах и восстанавливал потери на высоких. Юань также укреплялся против российской валюты на более низких объемах, дешевел на очень высоких (более 20 млрд рублей ежечасно в течение 3-х часов). Экспортеры пользуются текущими уровнями для продажи валюты.

Мы не ждем в дальнейшем существенного ослабления российской валюты. Со следующей недели стартует октябрьский налоговый период. Хотя его активная фаза приходится на последнюю неделю октября, рубль все равно начнет получать более активную поддержку экспортеров уже на следующей неделе.

Нефть и другие сырьевые товары

Утром четверга котировки декабрьского фьючерса на нефть Brent консолидировались в области закрытия среды после трехдневного снижения. Министр финансов США Джанет Йеллен предложила установить предельную цену на российскую нефть в районе 60 долларов за баррель, пишет Reuters.

По данным Bloomberg, некоторые представители администрации США обеспокоены тем, что введение потолка цен на российскую нефть может спровоцировать негативные последствия после решения ОПЕК+ сократить добычу на 2 млн б/с, начиная с ноября. Тем не менее введение такого потолка имеет широкую поддержку в Белом доме, пишет агентство.

Вчера президент РФ Владимир Путин отметил, что после прорыва магистралей газопроводов «Северный поток» и «Северный поток — 2» под угрозой оказался любой критически значимый объект транспортной, энергетической или коммунальной инфраструктуры в мире. При этом, по его словам, Россия готова к поставкам энергоресурсов в Европу, в том числе нынешней осенью и зимой по уцелевшей нитке «Северного потока».

По данным API, на которые ссылается Bloomberg, коммерческие запасы сырой нефти выросли в США на прошлой неделе на 7 млн баррелей с лишним. Минэнерго страны опубликует официальную статистику сегодня вечером.

Драгметаллы чувствуют себя неуверенно в преддверии публикации данных по потребительской инфляции в США за сентябрь. Цены на золото достигли годового максимума в марте, т. е. вскоре после начала СВО. Однако в дальнейшем выяснилось, что ужесточение ДКП ведущими центробанками мира, в первую очередь ФРС, является более важным фактором, чем защитная функция драгметалла. Впрочем, здесь стоит отметить, что перспективы дальнейшего агрессивного повышения ставок со стороны американского регулятора уже во многом заложены в цены, поэтому любой позитивный сюрприз от сегодняшних данных по инфляции может спровоцировать резкий рост котировок золота.

Вчера вечером цены на алюминий на LME подскочили на 8,5% с лишним после сообщения Bloomberg о том, что США рассматривают возможность полного запрета ввоза российского металла. По информации агентства, в работе три сценария: 1) полный запрет импорта, 2) повышение тарифов до запретительного уровня, или 3) введение санкций в отношении «Русала». Россия является вторым в мире после КНР производителем алюминия. Доля РФ в американском импорте алюминия составляет 10%. По данным Bloomberg, в августе РФ была третьим по величине экспортером алюминия в США.

На 08:00 мск:

- Brent, $/бар. — 92,44 (-0,01%) с нач. года +18,8%

- WTI, $/бар. — 87,13 (-0,16%) с нач. года +15,8%

- Urals, $/бар. — 70,72 (+1,61%) с нач. года -7,9%

- Золото, $/тр. унц. — 1 669,46 (-0,22%) с нач. года -8,7%

- Серебро, $/тр. унц. — 18,98 (-0,23%) с нач. года -17,6%

- Алюминий, $/т — 2 307,00 (+0,11%) с нач. года -17,8%

- Медь, $/т — 7 538,00 (-0,05%) с нач. года -22,5%

- Никель, $/т — 22 450,00 (+0,96%) с нач. года +7,4%

Рынок акций США ждет данных по потребительской инфляции за сентябрь

В среду, 12 октября, S&P 500 снизился на 0,65% до 3 577,03 п. (самое низкое закрытие с ноября 2020 года). 8 из 11 основных секторов индекса завершили сессию в минусе. Наилучшую динамику показали энергетика (+0,75%), производство товаров первой необходимости (+0,48%) и производство товаров длительного пользования (+0,23%). Отстали ЖКХ (-3,42%), недвижимость (-1,39%), и промышленность (-0,81%).

S&P 500 находится на 25,8% ниже исторического (январского) максимума и на 0,2%. выше (годового) минимума 11 октября. Скользящий коэффициент «цена/прибыль» индекса составляет 17,5х, форвардный — 15,9х. Скользящая дивидендная доходность S&P 500 (12 месяцев) составляет 1,8%.

Ключевым событием четверга и всей недели станет публикация данных по потребительской инфляции в США за сентябрь. Консенсус-прогноз предполагает, что темпы роста широкого индекса замедлились до 8,1% г/г с 8,3 г/г, а базового — выросли до 6,5% г/г с 6,3% г/г. Это — второй важнейший пакет данных после пятничной статистики по рынку труда, который ФРС получит до решения по ставкам 2 ноября. Риторика представителей регулятора остается жесткой, и рынок фьючерсов на ставку по федеральным фондам оценивает вероятность ее очередного повышения на 75 б.п. на заседании FOMC 2 ноября в 84%.

Кроме того, в США начинается сезон корпоративной отчетности за третий квартал, который может оказаться непростым, учитывая целый ряд вызовов, стоящих перед американскими компаниями, включая рост расходов и снижение спроса. На этой неделе свои результаты представят, помимо прочих, JPMorgan, Citigroup (NYSE:C), Morgan Stanley (NYSE:MS), Wells Fargo (NYSE:WFC) и Delta Air Lines (NYSE:DAL).

На 23:00 мск:

S&P 500 — 3 577,03 п. (-0,33%), с нач. года -24,9%

VIX — 33,57 пт (-0.06 пт), с нач. года +16.35 пт

MSCI World — 2 367,69 п. (-0,36%), с нач. года -26,7%