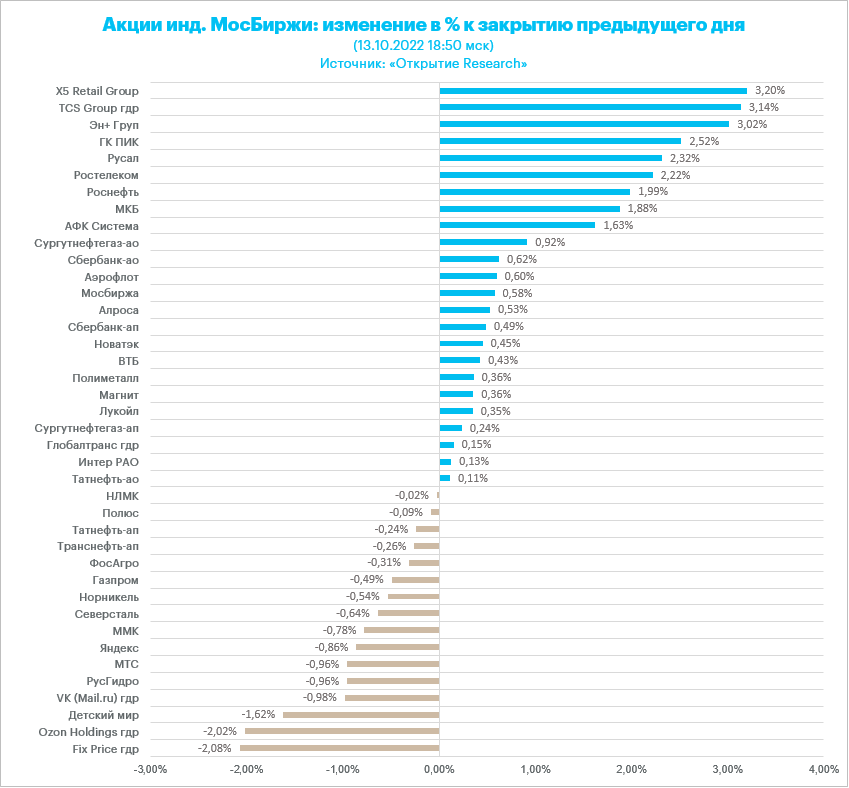

Российские акции прибавили в цене в четверг, 13 октября.

На 19:00 мск:

· Индекс МосБиржи — 1 955,20 п. (+0,18%), с нач. года -48,4%

· Индекс РТС — 968,34 п. (+1,45%), с нач. года -39,3%

Рубль к вечеру сократил свой рост против доллара, цены на нефть перешли к росту с начала американской торговой сессии. Это позволило рублевому индексу устоять выше поддержки 1950 пунктов.

Дивидендная доходность индекса МосБиржи составляет 11,4 %. Индекс торгуется с коэффициентом 3,3 к прибыли за прошедший год (P/E) и с коэффициентом 3,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые новости

· Ключевым макроэкономическим отчетом недели была опубликованная сегодня статистика по потребительской инфляции в США. Общий индекс потребительских цен (CPI) вырос в сентябре на 0,4% к августу (прогноз +0,2% м/м) и на 8,2% к сентябрю 2021 года (прогноз +8,1% г/г). Базовая потребительская инфляция (core CPI) выросла на 0,6% к августу (прогноз +0,4% м/м) и на 6,6% к сентябрю 2021 года (прогноз +6,5% г/г). Таким образом, не прошлой неделе мы получили сильный отчет по рынку труда в сентябре, а теперь видим, что инфляция в США до сих пор не стабилизировалась (что соответствовало нашим ожиданиям, которые мы детально излагали в комментариях по валютному рынку). Рынок фьючерсов на ставку по федеральным фондам до публикации отчета был на 95% уверен в том, что в ноябре ФРС повысит ставку на 75 б.п., но в декабре (что соответствует dot plot - собственному прогнозу по ставке чиновников Федрезерва) ставка могла быть повышена на 50 б.п., а в 1 квартале следующего года еще +25 б.п. Но после публикации данных по инфляции рынок не сомневается в том, что в ноябре ставка будет +75 б.п. и уже начинает закладываться на +75 б.п. в декабре или же +50 в декабре и +50 в 1 квартале 2023 г. Цены на бензин в США снова растут, а базовая инфляция в сфере услуг остается высокой. Кривая доходностей трежерис на участке 2-10 лет стала еще более инвертированной, показывая повышение риска возникновения рецессии в США. Ключевой момент - стоимость жилья в сентябре росла таким же высоким темпом, как и в августе (+0,7%). А на этот показатель приходится более трети индекса потребительских цен. Рынок фьючерсов на ставку по фед. фондам может начать закладываться на то, что пиковая ставка в 2023 г. будет не 4,5%, а 5%.

Итоги российского рынка

Из 10 отраслевых индексов 6 выросли и 4 снизились по итогам дня.

Аутсайдером дня стал индекс «Информационных технологий» (-1,3%). Лидером снижения в IT-секторе стали бумаги OZON (MCX:OZONDR). Более 1% потеряли бумаги Softline и «Группы Позитив». «Яндекс» (MCX:YNDX) и VK (MCX:VKCODR) также завершили торги в красной зоне. Только бумаги HeadHunter (MCX:HHRUDR) и «ЦИАН» подорожали в секторе.

Лидером роста вновь стал индекс «Строительных компаний» (+2,2%). Бумаги ГК «Самолет», накануне подскочившие в цене почти на 5%, сегодня упали на 0,8%. Акции «ЛСР» также потеряли в цене, Однако «Эталон» и «ПИК» подорожали более чем на 2%.

В нефтегазовом секторе в аутсайдерах снова «Газпром» (MCX:GAZP), а в лидерах роста прочно обосновалась «Роснефть» (MCX:ROSN), прибавившая около 2%.

В секторе «Металлов и добычи» более 2% прибавил «Русал», став лидером роста. Сталевары были в аутсайдерах не все – ММК (MCX:MAGN) подешевел на 0,8%, но НЛМК (MCX:NLMK) к вечеру отыграл утренние потери, а в вечернюю сессию вышел в плюс.

Акции компании «Лензолото» (LNZL) подскочили на 33% (обычка) и 19% (преф) и стали лидерами роста на Московской бирже. Совет директоров компании рекомендовал выплатить по итогам 9 месяцев 2022 года 3 тыс. 508 рублей на обыкновенную акцию. Датой составления списка лиц, имеющих право на получение дивидендов, планируется установить 28 ноября. Внеочередное собрание акционеров «Лензолота», на которое вынесен вопрос о дивидендах, назначено на 16 ноября. Дата, на которую определяются лица, имеющие право на участие в собрании - 24 октября. Промежуточные дивиденды на префы повесткой собрания не предусмотрены.

Акции НМТП (MCX:NMTP) выросли более чем на 11%. Позитив в бумаге мог быть связан с комментариями, которые прозвучали на «Российской энергетической неделе», а также по факту встречи президентов России и Турции. Турция сегодня является самым надежным маршрутом для поставок газа в Европу, заявил президент РФ Владимир Путин. Газовый хаб в Турции в случае его создания мог бы стать площадкой для образования цены на газ, а также для поставок в европейские страны, заявил президент РФ.

Акции VEON подорожали более чем на 10%. Драйвером роста стали новости в СМИ о том, что принадлежащий нидерландскому телеком-холдингу VEON сотовый оператор «Вымпелком» может стать компанией с российским капиталом.

Выданное ФАС предписание снизить тарифы МТС (MCX:MTSS) не отменяет привлекательности акций компании

Из 40 акций индекса МосБиржи: 24 подорожали и 26 подешевели.

11,9 % компаний индекса торгуются выше своей 50-дневной МА, 21,4 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

Внешний фон

Европа

Вечером четверга Stoxx Europe 600 снижался седьмую сессию подряд: высокие цифры по инфляции в США за сентябрь вызвали резкую переоценку ожиданий по ставкам в сторону их более масштабного роста. Но инфляция высока и в Европе, поэтому ЕЦБ, вероятно, также будет вынужден продолжить агрессивное повышение ставок.

По состоянию на 17:30 мск большинство секторов Stoxx Europe 600 находились в минусе. Наилучшую динамику показывали энергетика, финансы и ЖКХ, наихудшую – производство товаров первой необходимости, ИТ и здравоохранение.

По сообщению Bloomberg News, правительство и минфин Великобритании обсуждают варианты отказа от предложенного премьер-министром Лиз Трасс плана по снижению налогов. Напомним, что именно эти планы спровоцировали распродажу британских активов и вынудили Банк Англии выйти на рынок госдолга, чтобы оказать ему поддержку.

Дополнительное давление на рынок акций Европы оказывает продолжающийся энергетический кризис. Европейские хранилища газа заполнены на 90% с лишним, однако цены на электроэнергию остаются очень высокими. Начинающийся сезон отчетности за третий квартал позволит инвесторам лучше понять, как европейский бизнес чувствует себя в текущих обстоятельствах.

Дивидендная доходность Stoxx Europe 600 составляет 3,7 %. Индекс торгуется с коэффициентом 13,6 к прибыли за прошедший год (P/E) и с коэффициентом 10,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 8,0 % компаний индекса торгуются выше своей 50-дневной МА, 12,2 % торгуются выше своей 100-дневной МА, 13,4 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

· Индекс MSCI EM — 865,34 п. (+0,08%), с нач. года -29,8%

· Stoxx Europe 600 — 389,15 п. (+0,85%), с нач. года -20,2%

· DAX — 12 355,58 п. (+1,51%), с нач. года -22,2%

· FTSE 100 — 6 850,27 п. (+0,35%), с нач. года -7,5%

США

S&P 500 начал торги в четверг с резкого гэпа вниз: из опубликованных сегодня данных выяснилось, что широкий индекс потребительских цен в США вырос в сентябре на 8,2% г/г, превысив ожидания рынка на уровне 8,1% г/г, а базовый – на 6,6% г/г (рекордное значение с августа 1982 года), также выше консенсуса. Первый показатель снижается третий месяц подряд, а второй показатель растет второй месяц подряд.

На этом фоне инвесторы быстро заложили в ожидания по ставкам еще одно полное повышение на 25 б.п. Перед публикацией фьючерсы на ставку по федеральным фондам учитывали в ценах ее рост до 4,65% к марту 2023 года, а спустя полчаса этот показатель достиг 4,90%.

Теперь фьючерсы оценивают вероятность очередного повышения ставки на 0,75% на заседании FOMC 2 ноября в 97,8%. Кроме того, они впервые начали закладывать в цены вероятность ее повышения и на 1,00%, правда, вероятность такого события пока оценивает всего в 2,2%.

По состоянию на 17:30 мск снижались 10 из 11 основных секторов индекса. Наибольшую устойчивость показывали энергетика, финансы и здравоохранение. Главными аутсайдерами выступали производство товаров длительного пользования, ИТ и недвижимость.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 17,8 к прибыли за прошедший год (P/E) и с коэффициентом 15,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 10,5 % компаний индекса торгуются выше своей 50-дневной МА, 18,1 % торгуются выше своей 100-дневной МА, 16,4 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

· S&P 500 — 3 638,21 п. (+1,71%), с нач. года -23,7%

· VIX — 31,99 п. (-1.58 пт), с нач. года +14.77 пт

· MSCI World — 2 367,69 п. (-0,36%), с нач. года -26,7%

Нефть и другие сырьевые активы

Вечером четверга декабрьский контракт на нефть Brent снижался четвертую сессию подряд. Утром котировки предприняли неудачную попытку роста, а после публикации данных по потребительской инфляции в США за сентябрь опустились до свежих семидневных минимумов.

Международное энергетическое агентство сообщило, что сокращение добычи нефти на 2 млн б/с в рамках ОПЕК+, которое начнется в ноябре, создает риски роста цен, который подтолкнет мировую экономику к рецессии. А вчера Минэнерго США понизило прогноз по добыче нефти в стране в 2023 году. Все это накладывается на скорое вступление в силу «потолка» цен на российскую нефть и создает предпосылки для заметного сдвига рыночного баланса в сторону дефицита.

Отчет МЭА: истеричные нотки, проскальзывающие в обзоре, выдают высокую степень озабоченности ценами на нефть среди крупных потребителей

Участники рынка видят эти риски и действуют соответствующим образом. По данным Bloomberg, в последние дни наблюдался высокий спрос на колл-опционы на нефть, а вчера объем торгов колл-опционами на смесь WTI достиг максимального уровня с 2019 года.

По данным Минэнерго США, коммерческие запасы нефти и нефтепродуктов в стране изменились на неделе до 7 октября следующим образом:

· Запасы сырой нефти: +9,879 млн барр. (прогноз: +1,067 млн барр. – неделей ранее: -1,356 млн барр.)

· Запасы нефти в Кушинге: -0,309 млн барр. (неделей ранее: +0,273 млн барр.)

· Запасы бензина: +2,022 млн барр. (прогноз: -1,320 млн барр. – неделей ранее: -4,728 млн барр.)

· Запасы дистиллятов: -4,853 млн барр. (прогноз: -1,245 млн барр. – неделей ранее: -3,443 млн барр.)

Золото и медь также подешевели после публикации данных по инфляции в США. Тем не менее спрос на медь в Китае растет на фоне дефицита металла внутри страны. По данным Bloomberg, сегодня премия, которую покупатели меди платят в порту Яншань относительно цен на LME, достигла годового максимума в $137,5 за тонну. Еще один признак дефицита – расширение спреда между двумя ближайшими фьючерсами на медь в Шанхае до рекордного значения с 2007 года. Аналогичный спред во фьючерсах на цинк также достиг многолетнего максимума.

Цены на алюминий на LME продолжали начатый вчера рост: рынок опасается запрета на поставки в США алюминия из России. Вчера агентство Bloomberg сообщило со ссылкой на информированные источники о том, что администрация Байдена рассматривает три варианта: полный запрет импорта, повышение импортных пошлин до запретительного уровня и введение санкций в отношении компании «РУСАЛ».

Новые перспективы рынка алюминия

На 19:10 мск:

· Brent, $/бар. — 94,43 (+2,14%), с нач. года +21,4%

· WTI, $/бар. — 89,26 (+2,28%), с нач. года +18,7%

· Urals, $/бар. — 72,58 (+4,28%), с нач. года -5,5%

· Золото, $/тр. унц. — 1 665,89 (-0,44%), с нач. года -8,9%

· Серебро, $/тр. унц. — 18,88 (-0,73%), с нач. года -18,0%

· Алюминий, $/т — 2 349,00 (+1,91%), с нач. года -16,3%

· Медь, $/т — 7 584,00 (+0,52%), с нач. года -22,0%

· Никель, $/т — 22 400,00 (+0,48%) с нач. года +7,9%

Валютный рынок

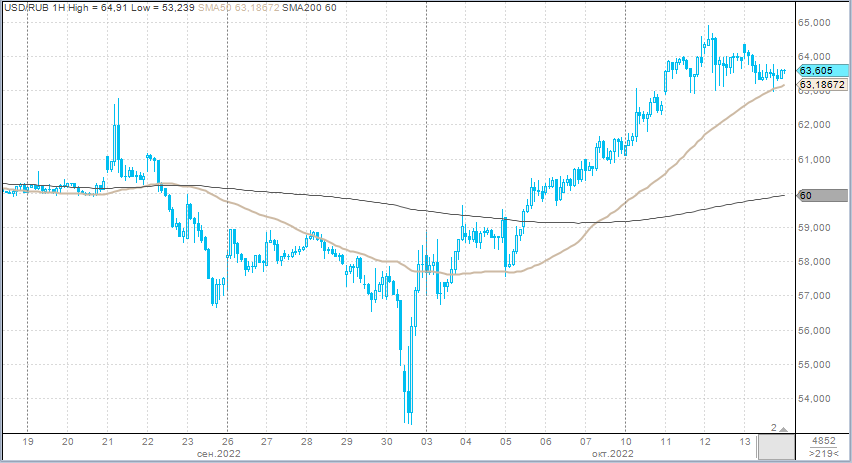

Рубль в четверг укрепился к доллару, немного ослаб к евро, остался стабильным против китайского юаня.

· Торговый объем в паре доллар/рубль составил 98,8 млрд рублей по сравнению с 105,2 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 65,3 млрд рублей против 70,6 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 118,3 млрд рублей против 81 млрд рублей в предыдущий день.

Как мы отмечали днем, экспортеры активизировали продажи валютной выручки на уровнях выше 63 рублей за доллар, оказав поддержку российской валюте.

Согласно опубликованному сегодня Банком России «Обзору рисков финансовых рынков», СЗКО – основные агенты по реализации валютной выручки экспортеров – оставались крупнейшими продавцами валюты на рынке в сентябре. Нетто-продажи валюты этой категории участников рынка в сентябре составили 693,6 млрд руб. (в августе – 431,1 млрд руб.). Крупнейшие покупатели валюты - банки, не относящиеся к СЗКО. Они приобретали валюту для импортеров, а также иных клиентов в целях осуществления ими международных переводов. Объем покупок данной категории участников значительно вырос – с 320,5 млрд руб. в августе до 544,3 млрд руб. в сентябре.

Также значительные объемы валюты приобретали дружественные нерезиденты – 129,5 млрд руб. (в августе – 35,7 млрд руб.). С начала года эта группа участников постепенно наращивает покупки долларов США и евро, что может быть связано с активизацией валютных расчетов российских граждан через банковские системы дружественных стран.

Недавний повышенный спрос на валюту, который отчасти мог быть связан с проходящими в октябре дивидендными выплатами, похоже, удовлетворен в большей степени. Если же нет, то он найдет более насыщенное встречное предложение со стороны экспортеров уже в рамках октябрьского налогового периода. Поэтому мы пока сохраняем нашу точку зрения, согласно которой прочно закрепиться выше 64 рублей за доллар будет затруднительно.

На 19:10 мск:

· EUR/USD — 0,9783 (+0,82%), с начала года -14,0%

· GBP/USD — 1,1342 (+2,18%), с начала года -16,2%

· USD/JPY — 147,14 (+0,16%), с начала года +27,9%

· Индекс доллара — 112,391 (-0,82%), с начала года +17,5%

· USD/RUB (Мосбиржа) — 63,63 (-1,23%), с начала года -15,4%

· EUR/RUB (Мосбиржа) — 62,735 (-0,02%), с начала года -26,6%

Статья написана при участии Олега Сыроваткина, ведущего аналитика отдела глобальных исследований «Открытие инвестиции»