- Два защитных сектора ранее опережали широкий рынок.

- Недавно они столкнулись с существенным понижательным давлением.

- Ротация по секторам посылает важные сигналы.

- Распродажи в защитных секторах приближают S&P 500 ко дну, с которого можно торговать.

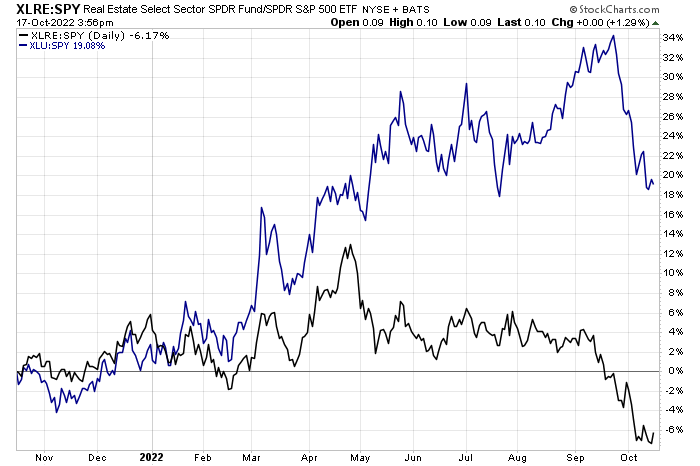

На протяжении большей части 2022 года сектор недвижимости и коммунальный сектор показывали опережающую динамику в составе S&P 500. В этом была определенная логика: дела в секторе недвижимости должны идти в гору в периоды инфляционного давления, пока потребители нормально себя чувствуют, поэтому цены на жилье и показатели аренды должны держаться относительно лучше, скажем, циклических акций и связанных с промышленностью активов.

Если говорить о коммунальном секторе, то экономический спад не должен сказаться на стабильных и надежных (или, как скажут некоторые, скучных) поставщиках электроэнергии и компаниях, владеющих важными линиями электропередач. Поэтому дела в этих секторах обстояли нормально, пока в других секторах акции падали. Показатели доходности в секторе недвижимости и коммунальном секторе были лучше, чем в остальных секторах, вплоть до сентября.

Источник: Stockcharts.com

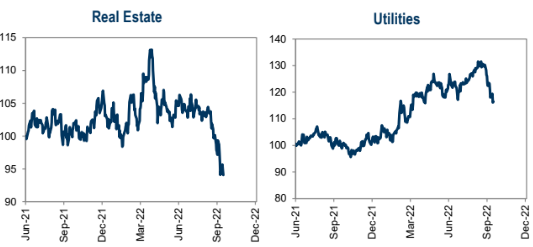

Масштабный коллапс сектора недвижимости и коммунального сектора в сопоставлении

Источник: Подразделение инвестиционных исследований Goldman Sachs

Эту теорию теперь нарушают новые переменные. Во-первых, самые высокие за 22 лет ставки по ипотеке (выше 7% в понедельник во второй половине дня) непременно приведут по крайней мере к кратковременному спаду числа транзакций с недвижимостью, создав неприятности для некоторых инвестиционных фондов недвижимости (REIT). Кроме того, судя по прошлому опыту, волатильность в секторе недвижимости может быть такой же высокой, как по S&P 500, в по-настоящему кризисных ситуациях (достаточно вспомнить 2008 год).

Резкий рост ипотечных ставок создает неприятности для REIT из жилищного сегмента

Источник: Mortgage News Daily

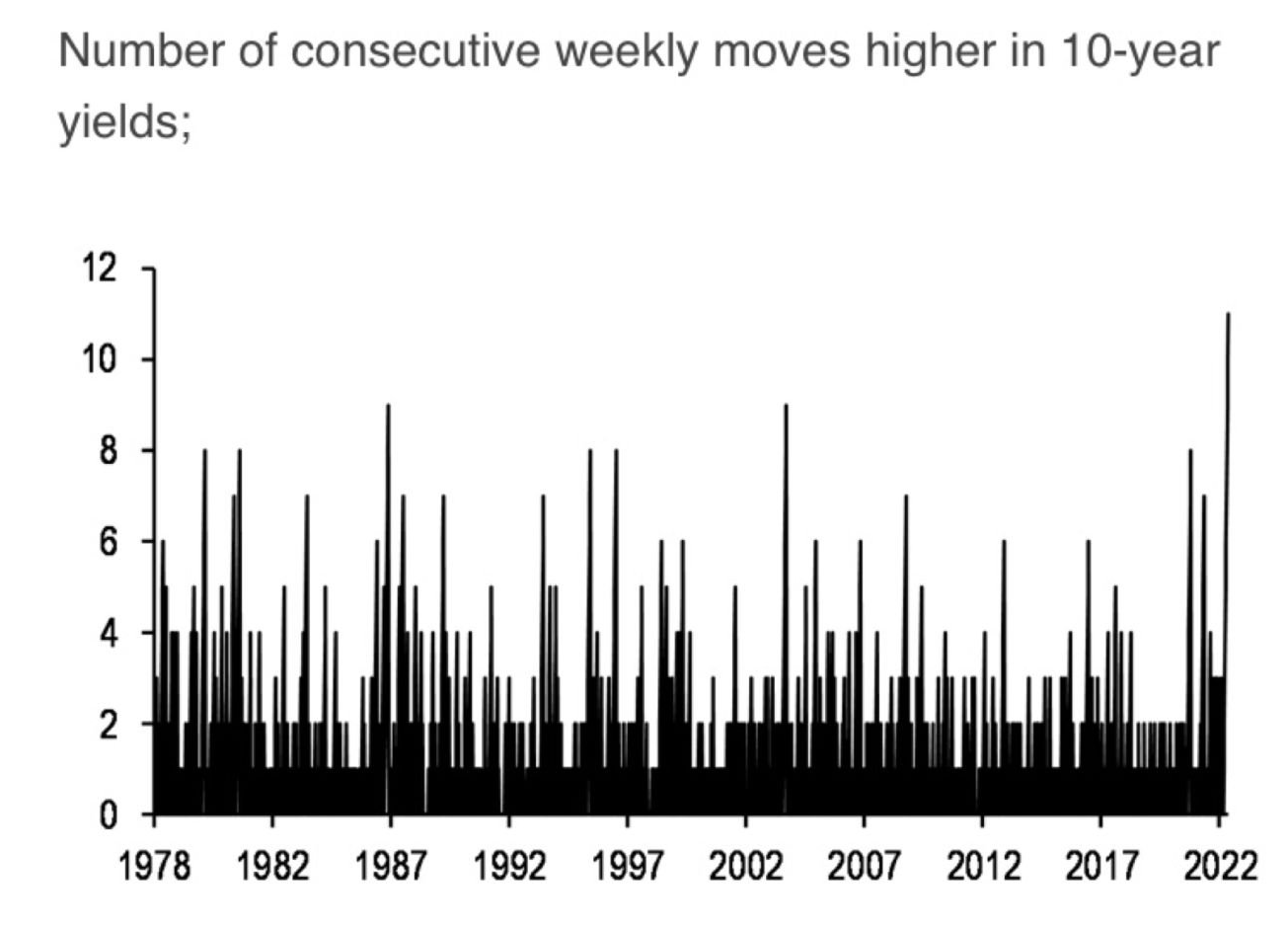

Между тем, по итогам последнего месяца SPX не оставил ни малейших шансов коммунальному сектору. Вследствие сильного скачка ставок коммунальный сектор отстал более чем на 20%. Быть может, повышение доходности трежерис с 3,5% до 4% и выше кардинально меняет ситуацию для акций коммунальных компаний с высокой дивидендной доходностью — появилась более безопасная альтернатива.

Американский долговой рынок демонстрирует снижение 11 недель подряд

Источник: J.P. Morgan

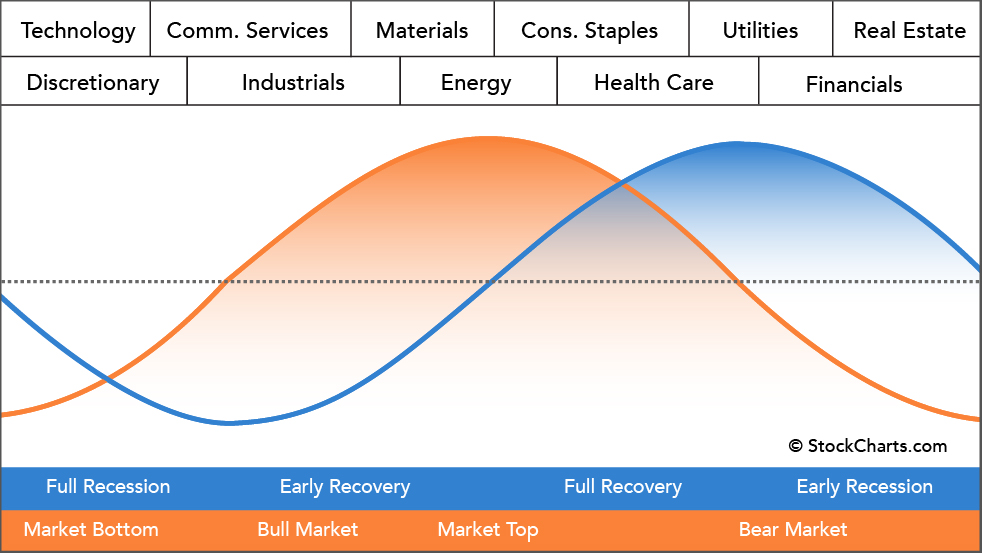

Что же все это означает для инвесторов, и как им быть? По моему мнению, распродажи в более защитных секторах рынка — это позитивный сигнал, означающий, что рынок в итоге сформирует дно. Ведь для того, чтобы акции достигли дна и была объявлена капитуляция, нужно, чтобы в «медвежьем» лагере оказались все. Падать вместе должны и более успешные акции, и сверхперепроданные акции. Возможно, это станет первым шагом в процессе формирования дна.

Представление о текущем положении дел также поможет получить анализ трендов ротации по секторам. Согласно обзору S&P’s Guide to Sector Rotation, составленному Сэмом Стоваллом, принято считать, что в периоды высокого инфляционного давления коммунальный сектор и сектор недвижимости, как правило, демонстрируют опережающую динамику непосредственно перед формированием дна. Сейчас опережающую динамику они уже не показывают. Означает ли это, что дно не за горами?

Нам это не известно, но следите за финансовым сектором (он сейчас показывает опережающую динамику), а потом за сектором информационных технологий и потребительским дискреционным сектором. Если они захватят лидерство, можно будет с уверенностью говорить о новом минимуме.

Ротация по секторам: пик опережающей динамики коммунального сектора и сектора недвижимости уже миновал

Источник: Stockcharts.com

Подводя итоги

Пока в ближайшие недели все будут следить за сезоном публикации отчетов, ФРС и акциями роста компаний сверхкрупной капитализации, вам стоит присматривать за двумя небольшими, защитными секторами рынка. После того, как в течение большей части третьего квартала они на относительной основе показывали положительную годовую динамику, сектор недвижимости и коммунальный сектор резко развернулись вниз. Это может оказаться признаком того, что рыночный цикл совершил еще один шаг в сторону формирования дна.

Дисклеймер: Майк Заккарди не владеет упомянутыми в этой статье ценными бумагами.