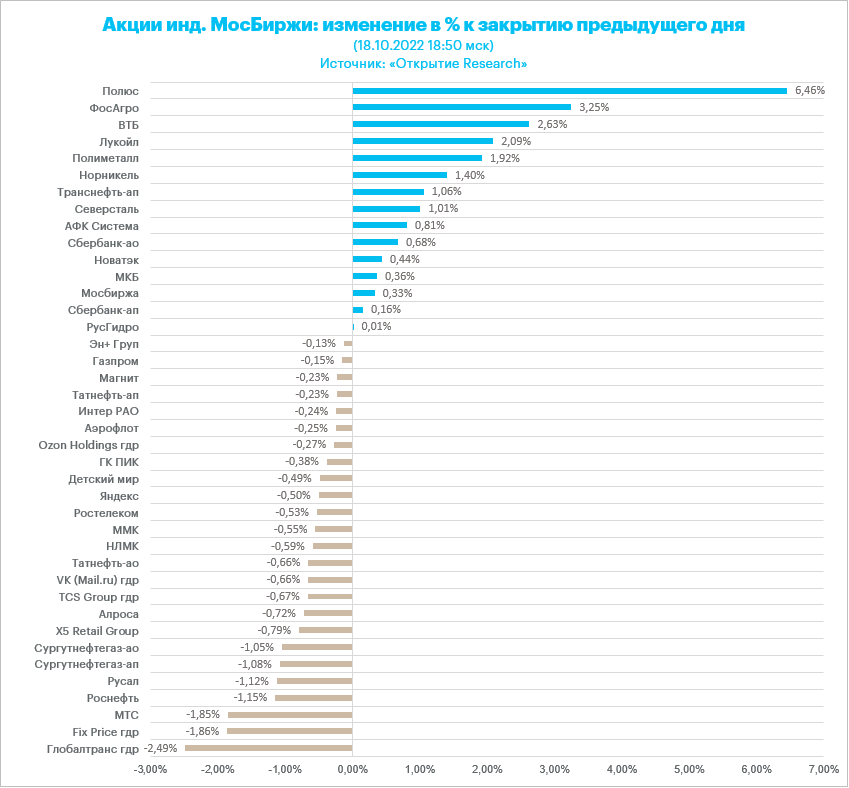

Российские акции выросли по итогам торгов во вторник, 18 октября. Подтверждая тезис о том, что локальное дно после просадки рынка в октябре уже достигнуто, рублевый индекс закрылся выше минимумов июля, что с технической точки зрения открывает дорогу к тестированию 50-дневной скользящей средней линии с текущим значением 2191,5 п.

Динамика на внешних фондовых площадках в Европе и США была позитивной. Однако цены на нефть заметно снизились, котировки Brent ушли ниже $90/барр. Медь и алюминий подешевели в Лондоне. При этом никель несколько прибавил в цене.

На 19:00 мск:

· Индекс МосБиржи — 2 032,40 п. (+0,97%), с нач. года -46,3%

· Индекс РТС — 1 039,76 п. (+1,16%), с нач. года -34,8%

Дивидендная доходность индекса МосБиржи составляет 11,0 %. Индекс торгуется с коэффициентом 3,3 к прибыли за прошедший год (P/E) и с коэффициентом 2,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые новости

· По поручению президента правительство продлило действие льготной программы «Семейная ипотека». Оформить кредит теперь можно до июля 2024 года. Это поддержало акции девелоперов.

· В Совете Федерации проходило совещание по регулированию оборота золота. Российские аффинажные заводы совместно с профильными министерствами ведут переговоры на тему получения доступа к торгам на Шанхайской бирже золота, рассказала директор департамента госрегулирования отрасли драгметаллов и драгкамней Минфина Юлия Гончаренко. Российские коммерческие банки продолжают закупать золото у недропользователей с дисконтами от 1,5% до 5%, заявил глава Союза золотопромышленников РФ Сергей Кашуба. Акции «Полюса» с заметным отрывом лидировали во вторник среди всех компонентов индекса МосБиржи. Если смотреть среди всех акций, которые торгуются на Московской бирже, конкуренцию по темпам роста составляли «Полюсу» (MCX:PLZL) только акции «Энел Россия».

Итоги российского рынка

Из 10 отраслевых индексов 6 выросли и 4 снизились по итогам дня.

Аутсайдером дня стал индекс «Телекоммуникаций» (-1,2%). Префы МГТС завершили день ростом на 0,9%, но остальные представители сектора оказались в красной зоне. Бумаги МТС (MCX:MTSS), имеющие наибольший вес в отраслевом индексе (около 73%), подешевели на 1,7%.

Лидером роста стал индекс «Химии и нефтехимии» (+3%). Самый сильный сектор с начала года (-0,3%), в октябре выглядит довольно скромно (+3,2%), уступая по динамике всем остальным отраслевым индексам, кроме нефтегазового сектора. В отраслевом индексе прибавили в цене только 2 бумаги: «ФосАгро» (MCX:PHOR) (+3%) и НКНХ-ап (+0,4%). Однако вес в индексе у «ФосАгро» составляет 64,5%, поэтому позитивной динамики только этого производителя удобрений оказалось достаточно, чтобы вывести сектор в плюс.

Из 40 акций индекса МосБиржи: 15 подорожали и 25 подешевели.

21,4 % компаний индекса торгуются выше своей 50-дневной МА, 28,6 % торгуются выше своей 100-дневной МА, 14,3 % торгуются выше своей 200-дневной МА.

Корпоративные истории

· Совет директоров «Газпрома» (MCX:GAZP) одобрил увеличение инвестпрограммы на 2022 год на 13% — до рекордного значения в истории корпорации 1,980 трлн рублей. Новый объем инвестпрограммы на 2022 год на 222 млрд рублей больше, чем первоначально утвержденная в декабре 2021 года. Общий объем освоения инвестиций возрастает относительно первоначальных планов на 222,061 млрд руб. Объем капитальных вложений будет больше на 319 млрд руб. Расходы на приобретение в собственность внеоборотных активов возрастут на 32,5 млрд руб. При этом объем долгосрочных финансовых вложений снизится на 129,6 млрд руб. Финансовые заимствования возрастут на 113,2 млрд руб. Компания скорректировала инвестпрограмму, поскольку планирует увеличить инвестиции на развитие газопровода «Сила Сибири», а также развитие центров газодобычи на полуострове Ямал и на Востоке России.

· Акции «Лукойла» лидировали в нефтегазовом секторе. Bloomberg со ссылкой на конфиденциальные источники сообщил, что трейдинговое подразделение «Лукойла» — Litasco в рамках реорганизации может быть разделена на две части, одна из которых останется в Женеве, а другая будет базироваться в Дубае. Женевское подразделение продолжит работать с нероссийской нефтью и сохранит за собой НПЗ в Болгарии и Румынии, а также долю в нидерландском предприятии TotalEnergies (NYSE:TTE). Дубайское подразделение будет отвечать за работу с российской нефтью и азиатские операции. Оно продолжит принадлежать «Лукойлу» (MCX:LKOH). Также Bloomberg сообщил, что дубайская компания Onex Holding и американский фонд Crossbridge Energy Partners проявили интерес к покупке нефтеперерабатывающего завода ISAB на юго-востоке Сицилии. Как мы отмечали ранее, негативный для «Лукойла» сценарий — национализация завода ISAB. Позитивный сценарий — переход завода под внешнее управление, но корпоративного актора (в руки частной компании). Именно об этом и написал Bloomberg, что позитивно отразилось на котировках LKOH. У нас есть актуальная идея в акциях «Лукойла», цель 5367 руб.

· Совет директоров «Белуги» 20 октября рассмотрит вопрос о дивполитике. Утвержденная в сентябре 2020 г. Дивполитика подразумевает выплаты не менее 25% от консолидированной чистой прибыли по МСФО. Компания платит дивиденды 2 раза в год. Дивиденды по итогам I полугодия 2022 года составили 150 рублей на акцию. У нас есть актуальная идея по акциям компании, цель 4081 руб.

· Акции девелопера «Самолет» были лидерами роста в секторе Строительных компаний. Драйвером роста стала новость о том, что компания планирует запустить собственный цифровой банк. На первом этапе банк будет предоставлять сервисы на инфраструктуре компаний-партнеров, а в дальнейшем планируется переход на собственные решения. У нас есть актуальная идея по акциям «Самолета», цель 4118 руб.

Внешний фон

Европа

Вечером вторника Stoxx Europe 600 рос четвертую сессию подряд, пытаясь прорваться выше максимумов 4-5 октября. По состоянию на 17:45 мск росли все отраслевые сектора индекса, кроме одного: наилучшую динамику показывали промышленность, ИТ и производство материалов. Отставали энергетика, недвижимость и ЖКХ.

Рынок акций Европы продолжает расти на фоне все тех же факторов: общего улучшения спроса на рискованные активы и недавнего налогового разворота правительства Великобритании, которое решило отказаться от большей части мер по снижению налогообложения. Определенного оптимизма добавили и неплохие цифры по Индексу экономических настроений от ZEW для Еврозоны и Германии за октябрь.

Рынок акций Великобритании также показывал бычью динамику, даже несмотря на то, что Банк Англии опроверг сообщение Financial Times о планах регулятора отложить начало сокращения баланса путем продажи гособлигаций.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,9 к прибыли за прошедший год (P/E) и с коэффициентом 10,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 21,9 % компаний индекса торгуются выше своей 50-дневной МА, 22,7 % торгуются выше своей 100-дневной МА, 19,6 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

· Индекс MSCI EM — 865,77 п. (+0,28%), с нач. года -29,7%

· Stoxx Europe 600 — 399,84 п. (+0,34%), с нач. года -18,0%

· DAX — 12 765,61 п. (+0,92%), с нач. года -19,6%

· FTSE 100 — 6 936,74 п. (+0,24%), с нач. года -6,3%

США

S&P 500 второй раз подряд начал торги с заметного гэпа вверх, однако сегодня он быстро попал в волну продаж и довольно быстро отыграл основную часть роста. По состоянию на 17:45 мск росли все отраслевые сектора индекса: наилучшую динамику показывали производство материалов, финансы и промышленность. Отставали энергетика, здравоохранение и телекомы.

Сегодня еще один ведущий банк США – Goldman Sachs (NYSE:GS) – порадовал инвесторов неплохим квартальным отчетом, однако бычий моментум рынка явно слабеет. Вполне возможно, что S&P 500 потребуется провести несколько дней в консолидации, после чего станет возможным возобновление роста.

Динамика американских фондовых индексов выглядит, как типичный шорт-сквиз, которые периодически случаются на фоне сильной перепроданности, господствующего пессимизма и медвежьего позиционирования. Тем не менее фундаментальная картина выглядит по-прежнему: доходность 2-летних гособлигаций США продолжает консолидироваться в области 15-летних максимумов чуть ниже 4,50%, фьючерсы на ставку по федеральным фондам учитывают в котировках 97-процентную вероятность ее повышения на заседании FOMC 2 ноября на 75 б.п., а также рост до 4,93% к марту 2023 года.

Таким образом, раз фундаментально ничего не изменилось, то медвежье ралли может прерваться в любой момент, и для его продолжения может понадобиться какой-то позитив: возможно, в виде приятных сюрпризов со стороны квартальной отчетности/прогнозов американских компаний. Здесь ожидания довольно низки, поэтому побить их может оказаться довольно просто.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,2 к прибыли за прошедший год (P/E) и с коэффициентом 15,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 18,1 % компаний индекса торгуются выше своей 50-дневной МА, 25,0 % торгуются выше своей 100-дневной МА, 19,0 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

· S&P 500 — 3 702,91 п. (+0,68%), с нач. года -22,3%

· VIX — 31,50 п. (+0.13 пт), с нач. года +14.28 пт

· MSCI World — 2 431,84 п. (+2,32%), с нач. года -24,8%

Нефть и другие сырьевые активы

Вечером вторника цены на нефть заметно снижались, и декабрьский фьючерс на Brent опустился ниже $90 за баррель впервые с 4 октября. Таким образом, рынок отыграл весь рост, имевший место после решения ОПЕК+ сократить добычу нефти на 2 млн б/с начиная с ноября.

Главной причиной снижения цен послужило сообщение Bloomberg о том, что, по данным информированных источников, США собираются выпустить еще 10-15 млн баррелей нефти из стратегических резервов. Кроме того, администрация Байдена рассматривает варианты ограничения экспорта нефтепродуктов из страны, включая бензин и дизель.

Золото продолжало консолидироваться внутри диапазона предыдущих трех сессий неподалеку от годовых минимумов. В Лиссабоне началась ежегодная конференции LBMA, и ее участники прогнозируют, что в ближайший год цена драгметалла вырастет до $1830,5 за унцию, несмотря на повышение процентных ставок, пишет Bloomberg.

С одной стороны, в настоящий момент рост процентных ставок является более негативным фактором для золота, нежели его способность защищать капитал от инфляции. С другой – спрос на драгметалл может усилиться в случае эскалации геополитической напряженности.

Медь оставалась под давлением, но, как и золото, продолжало консолидироваться в широком диапазоне $7400-7600 за тонну. Медвежьим фактором здесь выступили новости о том, что в понедельник гарантийные запасы металла на шанхайской бирже выросли на 47 тыс. тонн (рекордное значение за всю историю ведения статистики с 2010 года). На этом фоне наблюдалось заметное сокращение спреда между ближайшими фьючерсными контрактами.

Схожая ситуация наблюдалась и в алюминии, цена которого на LME тестировала основание диапазона $2200-2400 за тонну. Здесь гарантийные запасы металла увеличились на 13% до 444,85 тыс. тонн, показав прирост десятый день подряд. Наибольший приток металла был зафиксирован в хранилищах Сингапура и Малайзии.

Одна из крупнейших горнорудных компаний мира Rio Tinto (LON:RIO) сообщила сегодня о перспективах снижения мирового спроса на товарные активы в случае реализации рисков глобальной рецессии, а также на фоне слабого восстановления спроса в Китае.

На 19:10 мск:

· Brent, $/бар. — 89,37 (-2,46%), с нач. года +14,9%

· WTI, $/бар. — 82,57 (-3,38%), с нач. года +9,8%

· Urals, $/бар. — 67,21 (-3,93%), с нач. года -12,5%

· Золото, $/тр. унц. — 1 650,94 (+0,05%), с нач. года -9,7%

· Серебро, $/тр. унц. — 18,65 (-0,02%), с нач. года -19,1%

· Алюминий, $/т — 2 187,00 (-1,88%), с нач. года -22,1%

· Медь, $/т — 7 435,00 (-1,69%), с нач. года -23,5%

· Никель, $/т — 21 865,00 (+1,50%) с нач. года +5,3%

Валютный рынок

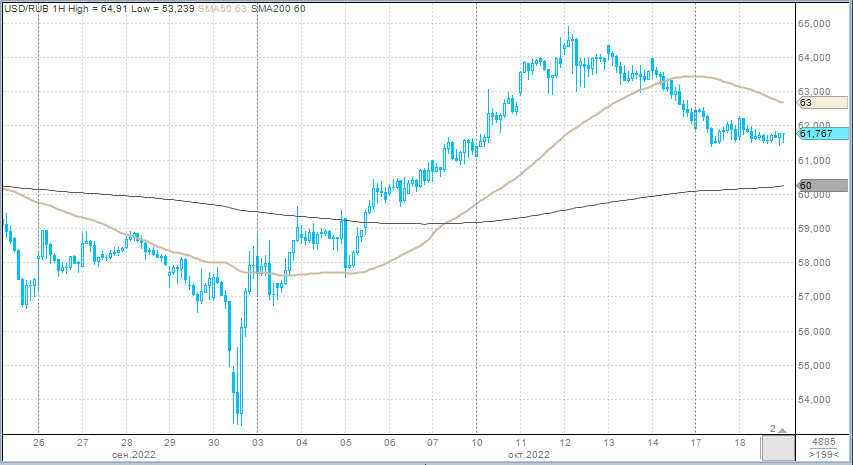

Рубль во вторник укрепился против доллара, евро и юаня.

· Торговый объем в паре доллар/рубль составил 76,2 млрд рублей по сравнению с 81,9 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 59 млрд рублей против 44,5 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 63,6 млрд рублей против 72,4 млрд рублей в предыдущий день.

По мере укрепления рубля, которое к доллару мы наблюдаем 4-й день подряд, активность экспортеров, продающих валютную выручку, снижается. В рамках текущего налогового периода еще есть время. Возможно, экспортеры ждут более слабых уровней по рублю, придерживают активность, чтобы продавать валюту ближе к 63 рублям за единицу американской валюты.

Согласно заявлению Минфина РФ, 19 октября состоится аукцион по размещению нового выпуска ОФЗ-ПК 29021 с погашением 27 ноября 2030 года на сумму 25 млрд рублей. На второй аукцион выставлены ОФЗ-ПД серии 26239 с погашением 23 июля 2031 года также на сумму 25 млрд рублей. Таким образом, ведомство, спустя месяц перерыва, возвращается на рынок предложения рублевого госдолга. Это могло оказать поддержку рублю во вторник.

С мая по настоящий момент среднее значение рыночного курса 59,78. Сейчас мы всего на 3% выше среднего значения курса за последние пять с половиной месяцев. Рубль в моменте не имеет веских причин для роста выше 65 за доллар, как и для снижения ниже 55 за доллар. Соответственно, USDRUB в этом месяце уже проверил верхнюю сторону диапазона. Теперь же в рамках налогового периода он тяготеет к тестированию среднего значения с мая. Поэтому мы ожидаем, как минимум тестирование 60 рублей за доллар до конца октября.

На 19:10 мск:

· EUR/USD — 0,9845 (+0,04%), с начала года -13,4%

· GBP/USD — 1,1315 (-0,38%), с начала года -16,4%

· USD/JPY — 149,19 (+0,10%), с начала года +29,6%

· Индекс доллара — 112,256 (+0,19%), с начала года +17,3%

· USD/RUB (Мосбиржа) — 61,575 (-0,12%), с начала года -18,1%

· EUR/RUB (Мосбиржа) — 60,75 (-0,08%), с начала года -28,9%