Ударный вторник для отечественного рынка акций, рост в среднем на 3%. Параллельно – прирост американских индексов примерно на 1%.

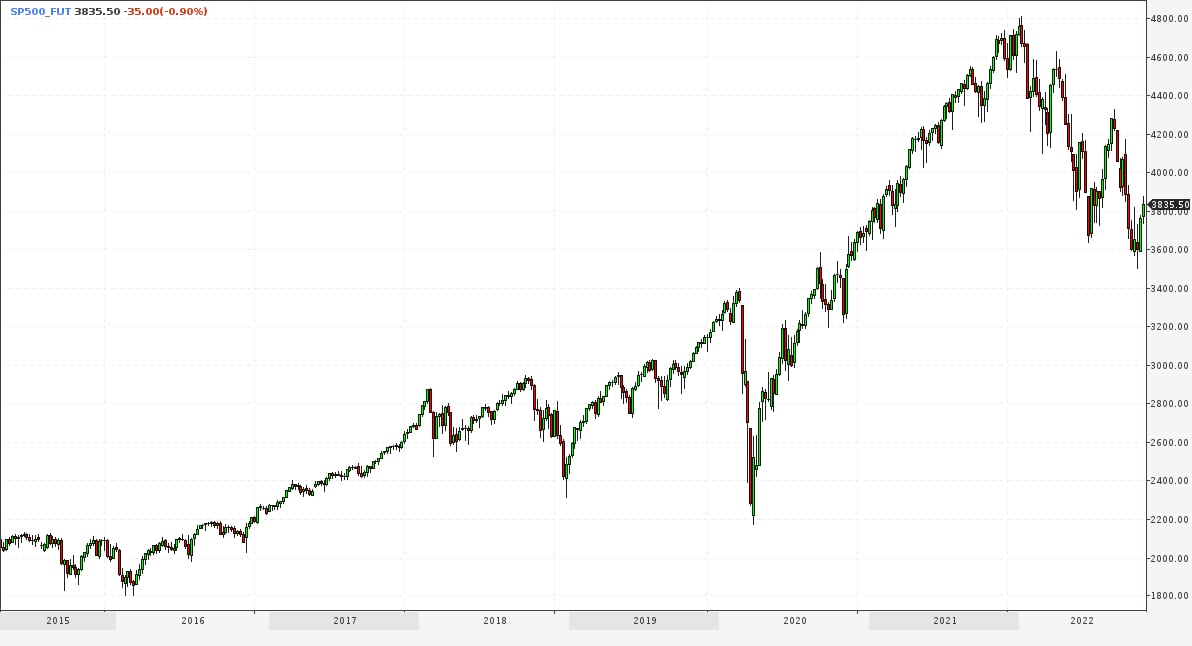

От американского рынка жду дальнейшего повышения. Думаю, рынок вблизи своего долговременного дна. Подтверждаю свою точку зрения от начала октября.

Аргументация простая. В мире, отягощенном геополитическими проблемами, потребление, скорее всего, будет сокращаться (острую фазу этого процесса мы наблюдаем в России), а потому инфляционный пик, вероятно, пройден. Ждать серьезного повышения ставки ФРС, наверное, не нужно. А рынок за время и инфляционного витка, и ужесточения ДКП просел более чем на 20%.

Просадка относительно неглубокая, но долгая. И последнюю попытку роста рынка с преодолением вверх заветных 3 800 п. по S&P 500 рассматриваю как перспективную, с протяженным во времени и динамике потенциалом. Да, за слабым потреблением следует слабая экономика, рынок этого не любит. Но в этом процессе должен бы появиться и слабый доллар. Что для рынка, возможно, перевешивающий аргумент.

При этом не питаю светлых надежд в отношении отечественного рынка акций и не жду развития ростовой тенденции. Еще не уверен, что тенденция закончена вчера, но сегодняшние торги могут эту уверенность создать. В этом случае буду снижать долю акций в портфеле.

Ну, и нефть. Внешняя, в т.ч. экономическая, политика России дала всем понять: нефть и газ – рискованные источники энергии. Слишком общее понимание, но оно стимулирует потребителей диверсифицировать энергетические источники, как по поставщикам, так и типам, что важнее. Эту задачу вряд ли можно решить за месяцы, но за годы – волне. А биржевое ценообразование – во многом ценообразование ожиданий.

Так что нынешние 90+ долл./барр. по Brent воспринимаю как рискованно высокий уровень котировок

Источник графиков: profinance.ru

Материал не является инвестиционной рекомендацией.