США

В первой половине торговой сессии четверга S&P 500 показывал мощный рост, вернувшись в область максимумов 1 ноября. По состоянию на 18:55 в плюсе находились все 11 основных секторов индекса. Наилучшую динамику показывали производство товаров длительного пользования, недвижимость и ИТ, отставали здравоохранение, энергетика и производство товаров первой необходимости.

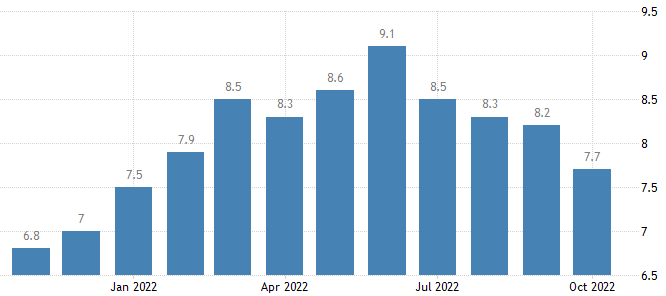

Всплеск оптимизма был обусловлен публикацией более низких, нежели ожидалось, цифр по потребительской инфляции в США за октябрь. Темпы роста широкого индекса ИПЦ замедлились до 7,7% г/г с 8,2% г/г против консенсуса на уровне 7,9% г/г, а базовый индекс вырос лишь на 6,3% г/г против 6,6% г/г в сентябре и против консенсуса на уровне 6,5% г/г.

Это событие ожидаемо спровоцировало рост надежд на смягчение политики ФРС, и теперь рынок фьючерсов на ставку по федеральным фондам оценивает вероятности ее повышения на заседании 14 декабря на 50/75 б.п. в 81%/19% против 54%/46% сегодня утром. Более того, инвесторы могут посчитать столь значимое замедление темпов роста инфляции сигналом о том, что она прошла пик, а ФРС вскоре завершит цикл повышения ставок.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 60,0% компаний индекса торгуются выше своей 50-дневной МА, 48,3% торгуются выше своей 100-дневной МА, 37,6% торгуются выше своей 200-дневной МА.

На 18:55 мск:

- S&P 500 — 3 892,37 п. (+3,84%), с нач. года -18,3%

- VIX — 23,47 пт (-2.62 пт), с нач. года +6.25 пт

- MSCI World — 2 509,77 п. (-1,77%), с нач. года -22,3%

Нефть и другие сырьевые активы

Вечером четверга цены на сырье росли после публикации более низких, нежели ожидалось, цифр по потребительской инфляции в США за октябрь. Это событие создало предпосылки для смягчения позиции ФРС и спровоцировало резкое снижение курса доллара.

Рост числа новых случаев Covid в Китае, очередные заявления руководства страны о необходимости соблюдать жесткость в борьбе с заболеванием, а также новые коронавирусные ограничения в Гуанчжоу оказывают давление на нефть, однако замедление инфляции в США сегодня выступает более значимым фактором.

Приближение 5 декабря, когда вступят в силу ограничения ЕС на экспорт российской нефти, провоцирует хаос на мировом рынке нефтяных танкеров. По данным Bloomberg, вчера бенчмарк, отражающий стоимость фрахта супертанкера, приблизился к $80 тыс./день, что является самым высоким уровнем с мая 2020 года.

Что касается природного газа, то, по данным Engie, крупнейшие европейские потребители голубого топлива сократили спрос на него на 20–30% на фоне высоких цен, а также перехода на более грязные виды топлива.

Мировой дефицит меди может снизиться в долгосрочной перспективе, т. к. новые инвестиции в энергетику не способны компенсировать общее замедление темпов роста спроса на этот металл, а его предложение будет расти, прогнозируют аналитики China Copper. По их словам, в последние два года предложение меди отставало от спроса, однако теперь рынок входит в новую фазу, которая будет сопровождаться ростом мировых запасов.

Цены на алюминий, вероятно, будут оставаться под давлением до конца первого квартала 2023 года из-за локдаунов в Китае и слабого спроса в странах Запада, прогнозируют аналитики Fitch Solutions. На этом фоне они понизили прогноз по средней цене алюминия в четвертом квартале текущего года до $2725 с $2800 за тонну. Прогноз по средней цене металла на 2023 год был понижен до $2600 с $2700.

На 18:55 мск:

- Brent, $/бар. — 93,43 (+0,84%) с нач. года +20,1%

- WTI, $/бар. — 86,36 (+0,62%) с нач. года +14,8%

- Urals, $/бар. — 72,64 (+1,62%) с нач. года -5,4%

- Золото, $/тр. унц. — 1 750,91 (+2,59%) с нач. года -4,3%

- Серебро, $/тр. унц. — 21,71 (+3,14%) с нач. года -5,8%

- Алюминий, $/т — 2 332,00 (+0,56%) с нач. года -16,9%

- Медь, $/т — 8 269,00 (+2,03%) с нач. года -14,9%

- Никель, $/т — 25 165,00 (+1,93%) с нач. года +21,2%