Европа

Вечером пятницы Stoxx Europe 600 продолжал колебаться в области многомесячных максимумов, готовясь закрыть ростом шестую неделю подряд. По состоянию на 18:10 мск одна половина секторов индекса находилась в плюсе, другая — в минусе. Наилучшую динамику показывали ЖКХ, здравоохранение и промышленность, отставали недвижимость, производство товаров длительного пользования и материалов.

Эта неделя была небогата на события, и рынок акций Европы возобновил рост на фоне все тех же надежд на скорое смягчение позиции ведущих ЦБ мира, в первую очередь — ФРС.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 15,0 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 93,7% компаний индекса торгуются выше своей 50-дневной МА, 74,7% торгуются выше своей 100-дневной МА, 58,9% торгуются выше своей 200-дневной МА.

На 18:10 мск:

Индекс MSCI EM -945,57 п. (+1,42%), с нач. года -23,2%

Stoxx Europe 600 -440,09 п. (+0,08%), с нач. года -9,8%

DAX -14 522,99 п. (-0,11%) с нач. года -8,6%

FTSE 100 — 7 473,31 п. (+0,09%), с нач. года +0,9%

США

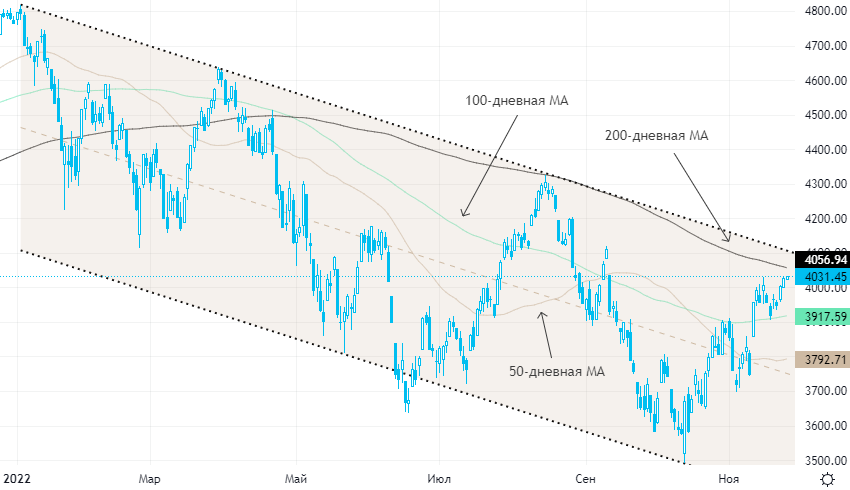

В начале короткой праздничной сессии пятницы S&P 500 так же, как и Stoxx Europe 600, продолжал колебаться в области многомесячных максимумов. По состоянию на 18:10 мск в плюсе находились 8 из 11 основных секторов индекса. Наилучшую динамику показывали ЖКХ, здравоохранение и недвижимость, отставали ИТ, телекомы и производство материалов.

Недавние комментарии представителей ФРС, а также протокол ноябрьского заседания FOMC указывают на перспективы замедления темпов повышения ставок уже в декабре. Рынок фьючерсов на ставку по федеральным фондам, оценивает вероятности ее повышения на заседании 14 декабря на 50/75 б.п. в 71%/29%, а также учитывает в ценах рост ставки до пикового уровня в 5,03% к маю 2023 года с последующим снижением до 4,50% к январю 2024 года.

Впрочем, перед этим заседанием еще будет опубликовано множество макроэкономических данных, включая цифры по рынку труда и инфляции в США за ноябрь, которые могут заметно скорректировать ожидания рынка по дальнейшим действиям ФРС.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,5 к прибыли за прошедший год (P/E) и с коэффициентом 17,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 89,9% компаний индекса торгуются выше своей 50-дневной МА, 73,2% торгуются выше своей 100-дневной МА, 62,0% торгуются выше своей 200-дневной МА.

На 18:10 мск:

S&P 500 — 4 030,66 п. (+0,08%), с нач. года -15,4%

VIX — 20,79 пт (+0.37 пт), с нач. года +3.57 пт

MSCI World — 2 706,01 п. (+0,32%), с нач. года -16,3%

Нефть и другие сырьевые активы

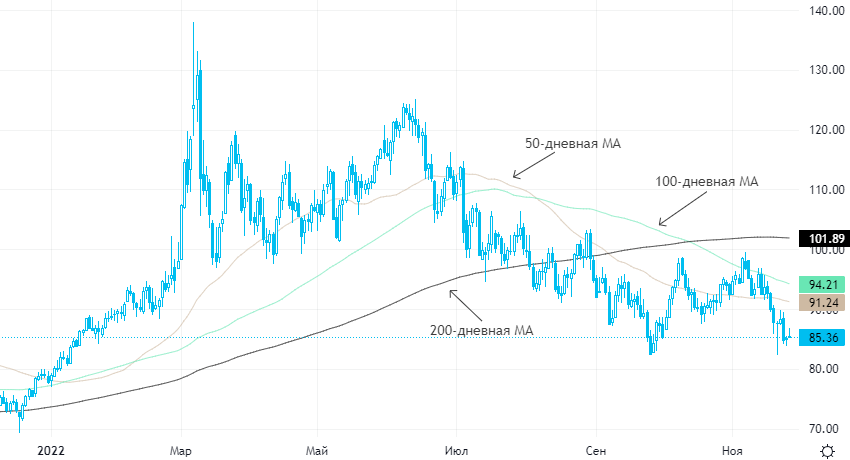

Утром пятницы цены на нефть показали неплохой рост, но после обеда снизились, вернувшись в область закрытия четверга и рискуя завершить в минусе третью неделю подряд. Объемы торгов невысоки из-за празднования Дня благодарения в США.

Эта неделя оказалась довольно богатой на события: сначала появились слухи о том, что ОПЕК+ размышляет над увеличением добычи нефти в преддверии вступления в силу ограничений ЕС в отношении экспорта российской нефти. Эти слухи были немедленно опровергнуты, а в четверг министры энергетики Ирака и Саудовской Аравии сообщили о готовности альянса принять дополнительные меры для стабилизации рынка, если таковые потребуются.

В среду агентство Bloomberg сообщило со ссылкой на информированные источники, что ЕС обсуждает фиксацию потолка цен на российскую нефть на уровне $65–70. Участники дискуссии пока не нашли компромисса, т. к., по данным агентства кто-то считает уровень $65 слишком высоким, тогда как другие не хотят опускать потолок ниже $70.

В Китае число случаев заболевания ковидом достигло рекордных значений, что спровоцировало усиление ограничительных мер и рост опасений уменьшения спроса на энергоносители в стране.

Золото может закрыть ростом третью неделю из последних четырех на фоне ослабления доллара после публикации протокола ноябрьского заседания FOMC.

Базовые металлы, как и нефть, предприняли попытку роста утром, но после обеда подешевели, закрывая в минусе вторую неделю подряд. При этом запасы некоторых металлов в хранилищах, отслеживаемых Шанхайской фьючерсной биржей, опустились до многолетних минимумов. В частности, запасы алюминия снизились за неделю на 11,9% до минимума с января 2017 года на уровне 110,017 тыс. тонн, а запасы цинка — на 13,9% до минимума с декабря 2018 года на уровне 20,403 тыс. тонн.

Bloomberg сообщает со ссылкой на анализ Shanghai Metals Market, что металлургические заводы на севере Китая снижают производство в целях сокращения выбросов, а заводы на юго-западе страны восстанавливают производство после дефицита электричества медленнее, чем ожидалось.

На 18:10 мск:

Brent, $/бар. — 85,37 (+0,04%) с нач. года +9,8%

WTI, $/бар. — 78,15 (+0,27%) с нач. года +3,9%

Urals, $/бар. — 61,67 (-0,90%) с нач. года -19,7%

Золото, $/тр. унц. — 1 750,11 (-0,29%) с нач. года -4,3%

Серебро, $/тр. унц. — 21,32 (-0,96%) с нач. года -7,5%

Алюминий, $/т — 2 361,00 (-0,27%) с нач. года -15,9%

Медь, $/т — 8 007,50 (-0,42%) с нач. года -17,6%

Никель, $/т — 25 600,00 (-1,92%) с нач. года +23,3%