Summary | В двух словах

Здравствуйте, уважаемые друзья!

Вот темы, которые привлекли наше внимание:

- Какие признаки с самого начала выдают криптомошенников.

- Когда действия ФРС приведут к снижению инфляции.

- Кому мешает и кому помогает сильный доллар.

- Зачем институциональные инвесторы меняют бенчмарки.

- Как бум пассивных фондов ведет к замедлению темпов добычи нефти.

- Можно ли верить рекомендациям аналитиков.

Frontier | Новые финансы, новые рынки

Не помню случая, когда бы регулятор первым обнаружил

мошенничество на публичном рынке. Для этого нужны

обладающие ресурсами и стимулами участники рынка,

то есть продавцы вкороткую или информаторы.

Билл Акман, CEO Pershing Square (NYSE:SQ) Capital Management

Крах криптобиржи FTX, унесший с собой миллиарды долларов инвесторов, как частных, так и институциональных, заставляет задаться вопросом: можно ли было заранее понять, что под красивой оберткой скрывается мошенническая схема?

Как гласят пресс-релизы, первый бизнес Сэма Бэнкмана-Фрида, Alameda Research, был профессиональным инвестфондом, использовавшим количественные стратегии для получения дохода на криптовалютном рынке. Хотя эта история выглядела правдоподобной из-за высокой неэффективности только формирующегося рынка, признаки будущих проблем можно было заметить с самого начала.

Циркулирующие в интернете презентации Alameda Research для инвесторов 2019 года уже содержат симптомы подозрительной деятельности. В их числе обещания отсутствия денежных потерь, а также предложение инвестиций с фиксированной долларовой доходностью в 15%. Так же неправдоподобно выглядит и визуализация кривой доходности компании, с минимальной волатильностью. Это в то время, когда весь криптовалютный рынок сотрясало от резких падений.

Все это — обещания гарантированной высокой доходности, отсутствие просадок портфеля и оторванность от происходящего на широком рынке — верные признаки возможного мошенничества. Поэтому ряд участников рынка был с самого начала настроен скептически. В их числе Чжу Су, соучредитель ныне несуществующего хедж-фонда Three Arrows Capital. В 2019 году он публично писал о только создаваемой FTX и криптовалюте FTT: «Они делают это после того, как не смогли найти еще глупцов, у которых можно было бы занять даже под 20%. Я понимаю, почему никто не выявляет мошенников достаточно рано. Риск оказаться в стороне — выше, чем прибыль от разоблачения».

Зачем это знать?

Регулирование крипторынка вряд ли полностью защитит инвесторов от повторения таких историй. Но оно поможет создать условия, при которых сами участники рынка будут мотивированы раскрывать мошеннические схемы, зарабатывая на этом — как уже происходит в традиционных финансах.

Bird’s view | Макро

ФРС ужесточает денежно-кредитную политику уже полгода, а инфляция едва начинает снижаться. По крайней мере, теперь ясно, что этот всплеск инфляции не является кратковременным, он прочно проник в экономику. Из-за этого понять, когда действия ФРС начнут давать результаты, еще сложнее. На словах чиновники ФРС непреклонны в том, что будут повышать ставки до тех пор, пока инфляция не снизится. Только когда это произойдет?

Денежно-кредитной политике требуется время, чтобы подействовать на экономику; по некоторым оценкам, для того чтобы оказать значительное влияние на инфляцию, потребуется от года до трех лет. Повышение ставок увеличивает стоимость заимствований, что приводит к сокращению инвестиций, замедлению найма сотрудников и темпов роста заработной платы и в конечном итоге к всплеску безработицы; и все это случится прежде, чем инфляция пойдет на спад.

В этом уравнении стоит учитывать, что ожидания по инфляции в большой степени самореализуются: если все уверены в скором росте цен, потребители будут рассчитывать на увеличение зарплат, а производители — повышать цены на свои товары и услуги. Если же большинство ожидает рецессии из-за роста процентных ставок, население сокращает потребление, сдерживая рост цен.

Роль ожиданий не менее важна, чем повышения ставок. Многие экономисты считают, что инфляция была такой стабильной в течение многих лет из-за решительных действий бывшего председателя ФРС Пола Волкера: в 1970-х годах он показал серьезность намерений ФРС контролировать инфляцию, даже если это означало наступление рецессии.

Если в обществе укоренилось убеждение в стабильности и предсказуемости инфляции, то, как считается, потребуется больше времени на изменение этих ожиданий. Веря в способность ФРС ограничить инфляцию около 2%, экономические агенты заключают множество долгосрочных контрактов и принимают инвестиционные решения, исходя из этого убеждения. А когда такой уверенности нет, они неохотно берут на себя обязательства и обращают более пристальное внимание на цены, сокращая расходы. Сейчас такой уверенности нет: заработная плата и арендные платежи растут, несмотря на множество жестких заявлений ФРС.

Почему же ужесточение политики не оказывает большого влияния на инфляцию? Хотя процентные ставки кажутся высокими на фоне недавнего прошлого, на самом деле они пока слишком низки, чтобы оказать большое влияние на экономику. Ставка, которая имеет значение, — это ставка ФРС минус инфляция, а она все еще находится в отрицательной зоне.

Зачем это знать?

ФРС легко делать грозные заявления, когда издержки ее действий еще не ощущаются в экономике. Как показывает история, экономике США придется потерять еще много рабочих мест, прежде чем ФРС докажет свою способность удерживать инфляцию под контролем.

From the markets | Рынки

Сильный доллар стал угрозой для прибыли крупных американских компаний, делая их товары менее доступными для потребителей на зарубежных рынках. Индекс доллара DXY, который показывает ценность американской валюты относительно корзины из шести других основных валют, сейчас показывает порядка 10% роста, а всего в этом году на пике рос на 18%.

Поэтому инвесторы все чаще обращаются к акциям компаний с малой капитализацией. Они более защищены от неблагоприятного влияния валютного курса, так как получают бо́льшую часть выручки на территории США. По данным FactSet, у компаний S&P 500 зарубежные продажи составляют 40%, в то время как у компаний малой капитализации, входящих в индекс S&P 600, доля таких продаж не превышает 20%.

Кроме того, оценка стоимости акций малых компаний выглядит гораздо привлекательней, чем акций крупных. Так, у первых коэффициент P/E составляет порядка 10, в то время как у последних — свыше 16. По этому показателю компании малой капитализации существенно дешевле крупных компаний, что уже дает результаты: в этом году индекс S&P 600 впервые с 2016 года показывает лучшую динамику, чем индекс S&P 500.

Зачем это знать?

Часть участников рынка следит за акциями компаний малой капитализации, чтобы оценить общие настроения инвесторов. Восстановление этих акций может стать одним из признаков, свидетельствующих о более широком изменении настроений в отношении рисковых активов.

Not the machines | Поведение

Пенсионные фонды, фонды целевого капитала и взаимные фонды специальным образом конструируют бенчмарки для оценки своей деятельности, чтобы приукрасить собственные результаты. Об этом говорит исследование инвестиционной компании Ennis Knupp. В результате управляющие активами получают бонусы и комиссионные за фактически средние показатели.

Так, по результатам 2010–2020 годов 24 негосударственных пенсионных фонда США сообщили, что они превзошли свои бенчмарки на 0,4 процентного пункта в год. Однако если использовать адекватный действиям каждого фонда и доступный для инвестирования пассивный бенчмарк, окажется, что пенсионные фонды недотягивают до него в среднем на 1,3 процентного пункта в год.

Схожа ситуация и с эндаументами и взаимными фондами: бенчмарки, которые они используют, отстают от тех, что гораздо лучше отражают реальную структуру активов и риски в их портфелях.

Зачем это знать?

В фондах акций переход от активного управления к пассивному привел к кратному снижению комиссий за управление — с 1,04 до 0,5% за последние 24 года. А управляющие пенсионных фондов, фондов целевого капитала и взаимных фондов удвоили свои комиссии за это же время с 0,6 до 1,2%. Неудивительно, что им потребовались особенные бенчмарки для оправдания растущих комиссий.

Big brother | Регулирование

Свое объяснение того, почему американские нефтяные компании не спешат активно наращивать добычу несмотря на стремительный взлет цен на нефть в первой половине этого года, предлагает Barclays (LON:BARC). По его данным, публично торгуемые компании увеличили добычу в 2022 году всего на 5%, в то время как частные — на 20%. В чем может быть причина такого сильного расхождения? Barclays полагает, что все дело в резком росте доли пассивных инвесторов в энергетическом секторе: с 2010 года доля пассивных фондов среди институциональных инвесторов выросла с 10 до более чем 30%.

Как правило, нефтяная компания, увеличивающая бурение в ответ на рост цен на нефть, получает от этого выгоду. Однако если так поступают все или большинство компаний на рынке, то общее увеличение предложения оказывает давление на цены, снижая рентабельность и прибыль. Рост объемов бурения также может привести к росту затрат на оборудование и оплату труда, что еще больше снизит рентабельность.

Таким образом, эта ситуация напоминает классическую дилемму заключенного: всей отрасли предпочтительно сохранение стабильных объемов бурения, но при этом у каждой компании есть сильный стимул воспользоваться преимуществами роста цен. Как результат, они обычно увеличивают производство.

Когда в этих условиях появляется новый влиятельный участник — пассивные фонды — динамика меняется. Для пассивных инвесторов выгода от агрессивной конкуренции одной компании означает риски для цены акций других нефтяных компаний в своем портфеле. Следовательно, для них выгоднее, чтобы компании не пытались воспользоваться преимуществами высоких цен и нарастить добычу. Эта логика согласуется с информацией от нефтяных компаний, утверждающих, что их крупные держатели акций выступают за возвращение денежного потока инвесторам, а не увеличение добычи.

Частные компании, в которых по определению отсутствуют интересы пассивных фондов, не испытывают их влияния и имеют больше стимулов воспользоваться высокими ценами, увеличив производство.

Зачем это знать?

Долгосрочно эта ситуация может быть в интересах всей отрасли, сделав ее менее подверженной традиционным циклам подъемов и спадов, вызванных избыточными инвестициями при высоких ценах. Между тем происходящее настолько напоминает картельный сговор, что законностью действий компаний с точки зрения антимонопольного регулирования уже заинтересовалась Федеральная торговая комиссия США.

Beyond words | График

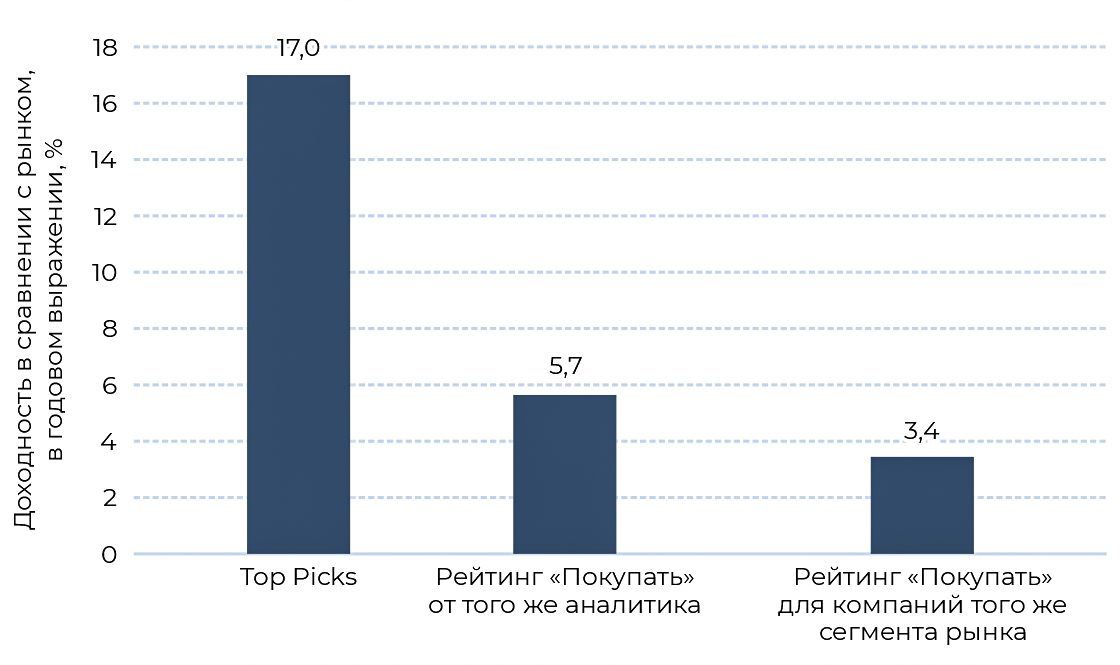

Начиная с 2002 года, аналитики рынка акций в США используют трехуровневую систему рейтинга для анализируемых акций. С тех пор эта схема «покупать/держать/продавать» стала привычной во всем мире, а вместе с ней появилась и традиция аналитиков выбирать среди акций так называемые Top Picks –– те рекомендации, которые они считают наиболее ценными.

Это позволяет задаться вопросом: способны ли аналитики выбирать лучших из лучших, то есть являются ли Top Picks в среднем более успешными, чем просто рекомендации на покупку?

Опережающая динамика акций с рейтингом Top Picks

по сравнению со средней динамикой акций, получивших рекомендацию к покупке

Источник: Birru et al.

Как показал анализ, проведенный исследователями из Фишерского бизнес-колледжа при Университете штата Огайо, аналитики действительно способны выбрать топовые акции — те, что будут показывать наилучшие результаты. На графике указана годовая относительная доходность, на практике же большинство Top Picks показывают повышенную доходность в течение нескольких месяцев, но не более года.

Зачем это знать?

Акции, выбранные аналитиками в качестве Top Picks, привлекают повышенное внимание со стороны СМИ и инвесторов, которые пытаются поучаствовать в этих перспективных идеях. Поэтому аналитики, отбирая Top Picks, в большей чем обычно степени рискуют собственной репутацией и, вероятно, особенно тщательно анализируют акции, давая инвесторам простой способ проверить качество своих рекомендаций.

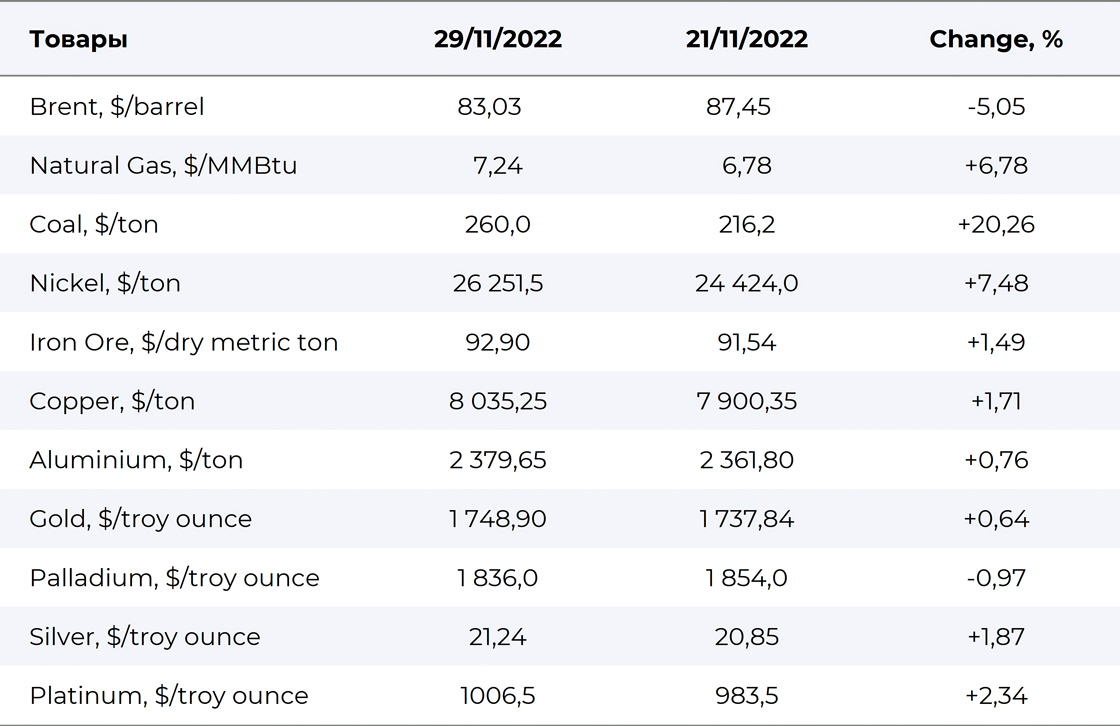

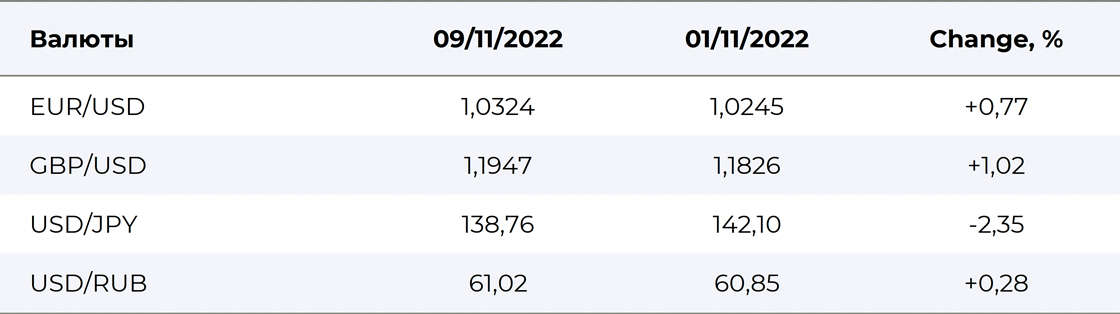

Data | Данные

Товарно-сырьевые рынки

Валюты