Европа

Вечером понедельника Stoxx Europe 600 третью сессию подряд консолидировался в довольно узком диапазоне в области многомесячных максимумов. По состоянию на 18:00 мск больше половины основных секторов индекса находились в минусе. Наилучшую динамику показывали недвижимость, ЖКХ и финансы. Отставали ИТ, производство товаров первой необходимости и длительного пользования.

Поддержку рынку оказывают ожидания замедления темпов повышения ставок в США и дальнейшее смягчение антиковидных мер в Китае. Stoxx Europe 600 закрыл ростом семь последних недель подряд, что является наиболее продолжительным периодом с апреля 2021 года.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,1 к прибыли за прошедший год (P/E) и с коэффициентом 12,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 93,0% компаний индекса торгуются выше своей 50-дневной МА, 75,6% торгуются выше своей 100-дневной МА, 60,9% торгуются выше своей 200-дневной МА.

На 18:00 мск:

- Индекс MSCI EM -973,85 п. (-0,46%), с нач. года -21,0%

- Stoxx Europe 600 -441,89 п. (-0,33%), с нач. года -9,4%

- DAX -14 413,71 п. (-0,80%) с нач. года -9,3%

- FTSE 100 — 7 572,13 п. (+0,21%), с нач. года +2,3%

США

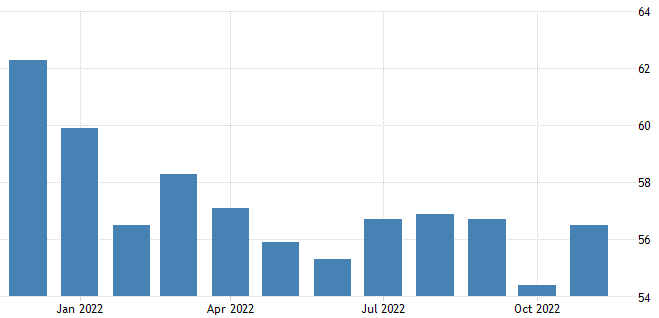

В начале торговой сессии понедельника S&P 500 находился под давлением на фоне продолжающейся фиксации прибыли и публикации сильных цифр по Индексу менеджеров по снабжению для непроизводственной сферы США от ISM за ноябрь (56,5 п. против 54,4 п. в октябре и против консенсуса 53,3 п.). Сильная макроэкономическая статистика сегодня воспринимается инвесторами в качестве проинфляционных факторов, которые могут вынудить ФРС ужесточить позицию.

По состоянию на 18:00 мск все основные сектора S&P 500 находились в минусе. Наибольшую устойчивость показывали энергетика, телекомы и ЖКХ. Главными аутсайдерами выступали производство товаров длительного пользования, промышленность и финансы.

Рынок производных инструментов тем не менее настроен довольно позитивно. Фьючерсы на ставку по федеральным фондам оценивают вероятности ее повышения на заседании FOMC 14 декабря на 50/75 б.п. в 75%/25%, а также предполагают достижение пика на уровне 5,0% в мае 2022 года с последующим снижением к 4,36% к январю 2023 года.

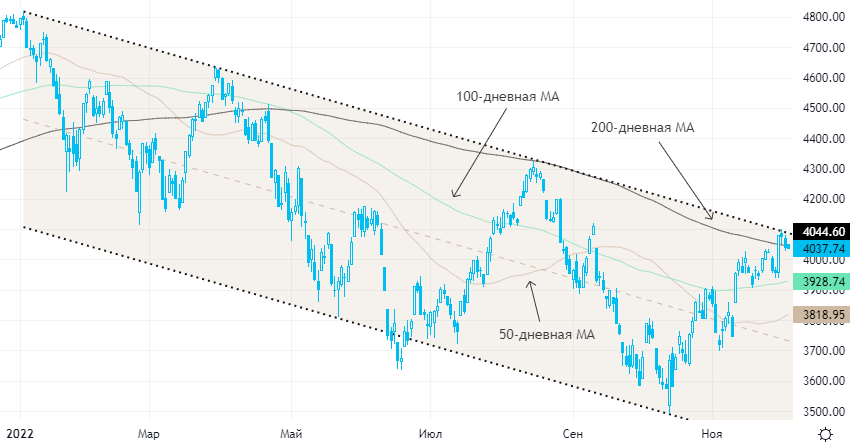

В общем и целом, бычья техническая картина по S&P 500 и позитивные ожидания рынка фьючерсов на ставку заметно противоречат фундаментальным факторам. В пятницу глава ФРБ Чикаго Чарльз Эванс так же, как и глава регулятора Пауэлл в среду, подал сигнал о готовности ФРС замедлить темпы повышения ставок на заседании 14 декабря, но при этом подчеркнул, что пиковый уровень ставок может оказаться выше предыдущих ожиданий.

Кроме того, инверсия кривой доходности трежерис на горизонте 2–10 лет остается в области максимальных значений за последние 40 лет, что является довольно тревожным знаком. Все это создает риски резкого разворота рынка акций США вниз в случае появления соответствующего повода и завершения ликвидации коротких позиций. Таким поводом может стать публикация данных по инфляции в США за ноябрь, которая состоится в следующий вторник, 13 декабря, т. е. за день до решения ФРС по ставкам.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,5 к прибыли за прошедший год (P/E) и с коэффициентом 17,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 91,1% компаний индекса торгуются выше своей 50-дневной МА, 77,3% торгуются выше своей 100-дневной МА, 63,7% торгуются выше своей 200-дневной МА.

На 18:00 мск:

- S&P 500 — 4 024,27 п. (-1,16%), с нач. года -15,6%

- VIX — 20,31 пт (+1.25 пт), с нач. года +3.09 пт

- MSCI World — 2 733,03 п. (-0,29%), с нач. года -15,4%

Нефть и другие сырьевые активы

В понедельник цены на нефть продолжили начатый еще в начале прошлой недели рост. Поводом для улучшения рыночных настроений вновь послужило дальнейшее смягчение антиковидных мер в Китае на выходных.

В субботу Европейский союз официально зафиксировал потолок цен на морской экспорт российский нефти на уровне $60 за баррель, а на следующий день страны-члены ОПЕК+ договорились оставить квоты на добычу нефти неизменными. Оба события в целом соответствовали ожиданиям инвесторов, поэтому не оказали видимого влияния на рынок.

Открытый интерес во фьючерсах на нефть находится на многолетних минимумах, и это говорит о том, что трейдеры опасаются открывать позиции на фоне повышенной неопределенности. При прочих равных это выглядит скорее бычьим фактором, нежели медвежьим.

Цветные металлы начинают неделю не слишком уверенно, однако коррекция/консолидация после недавнего мощного роста выглядит вполне здоровой и закономерной динамикой. Тем временем производство алюминия становится убыточным для многих китайских компаний, пишет Bloomberg со ссылкой на данные Mysteel. По данным компании, маржа переработки жидкого металла в алюминиевые стержни в некоторых производственных центрах южного Китая стала отрицательной, причем подобное происходит всего второй раз за весь период ведения статистики, начиная с 2017 года.

На 18:00 мск:

- Brent, $/бар. — 86,64 (+1,25%) с нач. года +11,4%

- WTI, $/бар. — 80,94 (+1,20%) с нач. года +7,6%

- Urals, $/бар. — 67,06 (+2,46%) с нач. года -12,7%

- Золото, $/тр. унц. — 1 773,88 (-1,32%) с нач. года -3,0%

- Серебро, $/тр. унц. — 22,38 (-3,28%) с нач. года -2,9%

- Алюминий, $/т — 2 557,00 (+0,45%) с нач. года -8,9%

- Медь, $/т — 8 458,50 (+0,10%) с нач. года -13,0%

- Никель, $/т — 28 850,00 (-0,04%) с нач. года +39,0%