USDRUB может вновь попытаться подняться выше 70 рублей за доллар.

Валюты G10

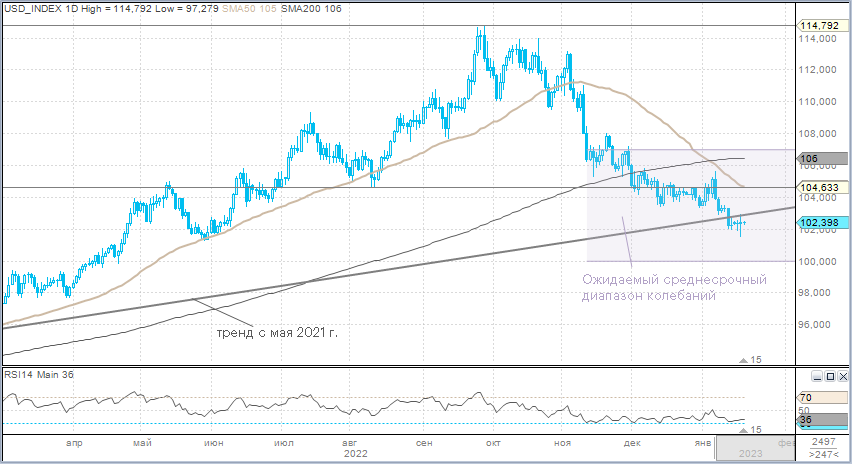

Доллар продемонстрировал волатильную торговлю в среду. По отношению к евро валюта США в ходе торгов падала до минимума с апреля 2021 г. на уровне 1,0887. При этом индекс доллара снижался до 101,53 п. — нового минимума с мая 2022 г. Однако к вечеру доллар восстановил почти все потери к евро, а индекс доллара отскочил до 102,36 п. Почти уровень закрытия вторника (102,39 п.).

Первоначальная слабость доллара была обусловлена реакцией на статистику по ценам производителей. Индекс PPI упал в декабре на 0,5% месяц к месяцу — самое существенное снижение с апреля 2020 года. В базисе год к году темп роста PPI замедлился до 6,2% г/г по сравнению с 7,4% г/г в ноябре и прогнозом на уровне 6,8% г/г. При этом индекс PPI за исключением продуктов питания и энергоносителей, в соответствии с прогнозом, вырос на 0,1% м/м и на 5,5% г/г — ниже прогноза (5,6% г/г) и ниже ноябрьского значения 6,2% г/г. Однако ноябрьский рост этого показателя был пересмотрен в сторону понижения с 0,4% м/м до 0,2% м/м.

Данные подтверждают сигнал, который предоставил опубликованный на прошлой неделе отчет по потребительской инфляции. Ценовое давление ослабевает, и спрос, и предложение стабильно идут к равновесию.

Падение розничных продаж в декабре также превысило оценки, как и снижение промышленного производства. Это подразумевает, что ФРС близка к пику повышения ставок. Рынок настолько поверил в свою правоту, что доходности 2-летних нот Казначейства США упали до нового минимума с начала октября 2022 года на уровне 4,07%, а доходности десятилеток сформировали новый 4-месячный минимум на уровне 3,36%. Рынок фьючерсов на ставку по федеральным фондам на 100% уверен в том, что 1 февраля ФРС повысит ставку только на 25 б.п., а вероятность такого же минимального повышения в марте сократилась до 74% (89% в начале недели).

Таким образом, рынок все больше склоняется к мнению, что пик ставки ФРС может быть достигнут в следующем месяце на уровне 4,75%. При этом сохраняются ожидания снижения ставки до конца 2023 года, как минимум на 25 б.п.

Статистика декабря и января (до данных этой недели) намекала на то, что ФРС имеет уникальный шанс взять инфляцию под контроль без существенной просадки в занятости. Это не предполагало резкого увеличения безработицы, а, значит, риски рецессии снижались в рыночных оценках. Однако статистика этой недели, с учетом падения объема розничных продаж (-1,1% м/м) на максимальную величину за год, указывает, что потребительский спрос охлаждается, а именно он в последние месяцы поддерживал экономический рост на фоне резкого повышения ставок в 2022 году.

При этом крупные американские корпорации (сейчас сезон отчетности в США) сигнализируют о планах резкого сокращения количества сотрудников или приостановке найма. В итоге риски умеренной рецессии возросли. Это оказало в среду давление на американский фондовый рынок, и доллар восстановил потери на фоне снижения аппетита к риску даже при том, что доходности облигаций снизились.

Индекс S&P 500 не смог в декабре 2022 года продемонстрировать новогоднее ралли. Мы увидели попытку с начала января. Очередная атака 200-дневной скользящей средней линии и важного уровня 4000 п. Однако в четверг индекс широкого рынка закрылся на уровне 3928,86 п., продемонстрировав в среду максимально внутридневное падение за месяц.

Привлекательность облигаций повысилась в контексте роста рисков не умеренной, а полноценной рецессии. Доллар, с одной стороны, должен страдать от роста спроса на трежерис и снижения их доходностей. С другой стороны, risk-off на рынках акций будет оказывать доллару США поддержку.

В итоге пока сокращаем потенциал возможной коррекции по индексу доллара до 104,60–105 пунктов и продолжаем видеть риски падения DXY до 100 пунктов.

Российский рубль

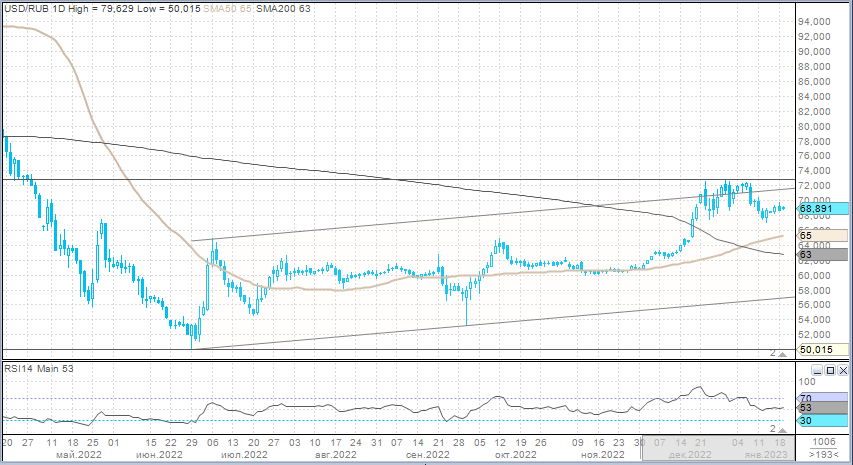

Рубль в среду укрепился к доллару и евро, но практически не изменился в цене относительно китайского юаня.

· Торговый объем в паре доллар/рубль (расчетами завтра) составил 77,8 млрд руб. против с 76 млрд руб. в предыдущий день.

· Торговый объем в пареевро/рубль (расчетами завтра) составил 41,6 млрд руб. против 41,6 млрд руб. в предыдущий день.

· Торговый объем в паре юань/рубль (расчетами завтра) составил 58,6 млрд руб. против 60,2 млрд руб. в предыдущий день.

Цены на нефть обновили максимум с 5 декабря на уровне $87,84/барр. (Brent) в среду, но после завершения торгов в валютной секции Мосбиржи нефть подешевела до 84,68/барр. и утром в четверг, 19 января, продолжила снижение до $84,10/барр. Международные инвесторы закладывают повышение риска рецессии в США в 2023 году, что оказывает давление на нефтяные котировки. При этом техническая картина сигнализирует о возможном падении цен на нефть до 75–70/барр. в 1 квартале 2023 года, если в ближайшее время котировки вновь не вернутся выше $85/барр.

При дешевеющей нефти продажи юаней за рубли в рамках бюджетного правила (3,2 млрд руб. в день) будут сглаживать ослабление российской валюты.

Не исключаем попытку пары USD/RUB подняться выше 70 рублей за доллар в четверг, если минорная динамика в ценах на нефть продолжится. Однако пока по-прежнему предполагаем, что курс в ближайшей перспективе будет оставаться в диапазоне 65–70 рублей за доллар.