ФРС намеревается сокращать ликвидность в 2023 году стремительными темпами.

И хотя в ближайшие месяцы эти темпы могут показаться не такими пугающими, не обольщайтесь.

Банки, рынок РЕПО и Уолл-стрит скоро почувствуют сокращение ликвидности на себе.

В этой статье мы попытаемся сделать следующее:

- объяснить простым языком, что такое ликвидность на самом деле;

- рассказать о драйверах ликвидности в США в 2023 году;

- понять, как они будут взаимодействовать друг с другом и влиять на рынки.

Давайте начнем с азов: ликвидность = банковские резервы.

Ликвидность отражается в виде одной строки на балансе ФРС (обязательства), и для ее расчета вам не нужны никакие замысловатые формулы.

Банковские резервы — это деньги для банков

Банки используют резервы для проведения межбанковских транзакций и транзакций с ФРС: для обработки транзакций, покупки облигаций (!) друг у друга и обеспечения плавной работы крупнейшего в мире механизма финансирования — рынка операций РЕПО.

Когда резервов в системе более чем достаточно, это позволяет банкам предоставлять ликвидность финансовым рынкам.

При таком режиме банки поддерживают плавное функционирование рынка РЕПО и с готовностью абсорбируют высококачественные облигации (трежерис, корпоративные облигации с высокими рейтингами, обеспеченные ипотекой ценные бумаги и т. д.).

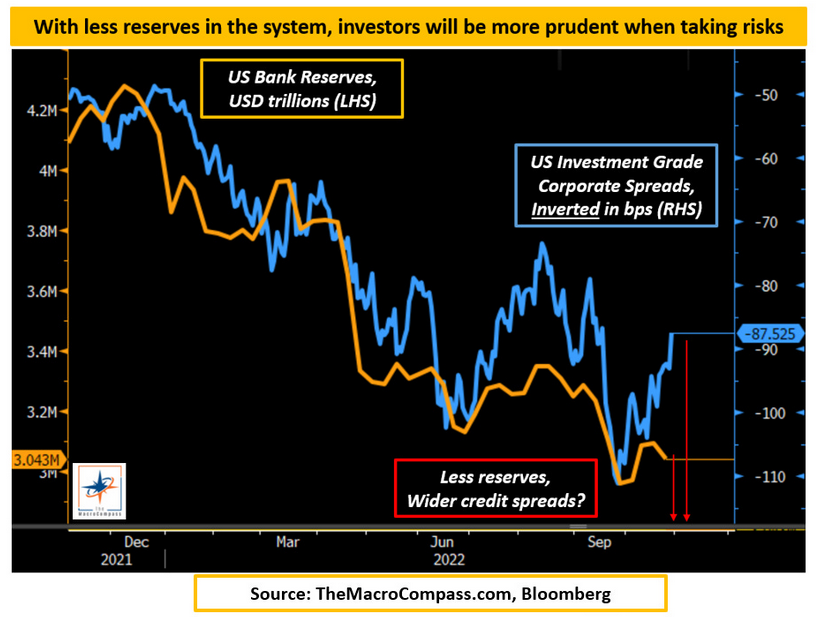

Когда рынок РЕПО функционирует без перебоев, а банки охотно покупают качественные облигации, инвесторы обычно проявляют больше склонности к риску.

Если же «ликвидность» быстро сократить, то склонность инвесторов к риску может со временем угаснуть.

Теперь я предложу вашему вниманию график ликвидности в сопоставлении с индексом S&P 500. Именно это и есть ваша магическая формула.

Потому что это макро газлайтинг, или иначе «бык»... :)

Банки не покупают на резервы акции, потому что акции не относятся к категории активов, пользующихся благосклонным отношением регуляторов (HQLA).

Денежно-кредитный дренаж — дело не такое простое. И тем не менее, степень и скорость изменения банковских резервов имеют значение для рынков РЕПО и склонности к риску.

А в 2023 году банковские резервы претерпят большие изменения.

Количественное ужесточение

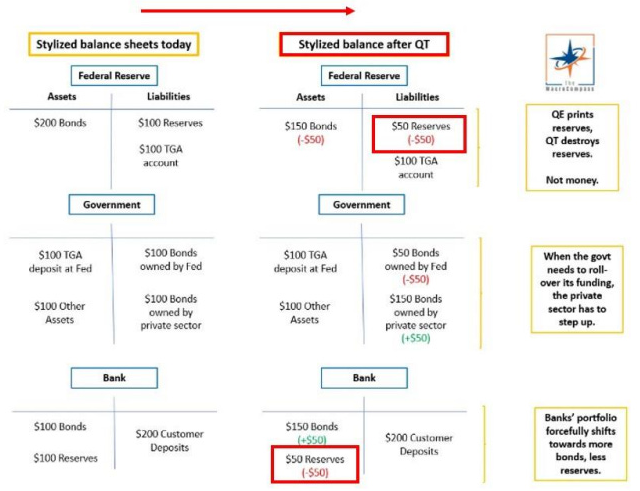

Если максимально просто, то количественное ужесточение приводит к уменьшению баланса ФРС в разделе активов (доход от облигаций не реинвестируется) и в разделе обязательств (в этом случае стандартной практикой является уничтожение банковских резервов).

А поскольку правительство продолжит со временем выпускать облигации, абсорбировать их придется уже частному сектору.

Резервы будут разрушены, и у инвесторов из частного сектора будет меньше средств для вложения в рисковые активы.

ФРС будет проводить количественное ужесточение с годовыми темпами > $1 триллиона.

Значит ли это, что резервы будут планомерно сокращаться на $95 миллиардов в месяц?

И что еще важнее, как будут влиять на ликвидность в США другие факторы, такие как общий счет Министерства финансов (Treasury General Account, TGA) и операции обратного РЕПО (Reverse Repo Facility, RRP).

Чтобы с успехом ориентироваться на рынках, обязательно разберитесь в ликвидности.