Управление инвестициями порой бывает таким же глупым, как название этой статьи. Изучая возможные варианты для вложений, мы нередко должны выбирать между математикой и фактами с одной стороны, и иррациональным поведением человека — с другой. Например, в свете популярности пассивных инвестиционных стратегий многие инвесторы начали отдавать предпочтение так называемым акциям стоимости исходя из замкнутой на себе классификации Уолл-стрит, нежели оценок и прибылей.

Как следствие, подпадающие под эту категорию крупные компании привлекают больше пассивных денег. Это лишь усиливает их доминирование и способствует дальнейшему повышению их оценок. Этот замкнутый круг оставляет за бортом гигантского лайнера пассивных инвестиций некоторые великолепные акции стоимости.

Бенджамин Грэм

Как сказал однажды легенда стоимостного инвестирования Бенджамин Грэм:

«Настоящему инвестору лучше забыть о фондовом рынке и внимательно следить за своей дивидендной доходностью и операционными результатами своих компаний».

Как подчеркивает Грэм, стоимостное инвестирование — это не конкурс популярности, а поиск акций с дешевыми оценками, выплачивающих дивиденды. Мудрые наставления Грэма не помешали стоимостному инвестированию превратиться в покупку акций крупнейших компаний только потому, что они получили маркировку «акции стоимости» от банков и брокеров, очень заинтересованных в наращивании своих активов, от которых зависит размер комиссионных.

Чтобы помочь вам лучше понять, как устроен этот извращенный мир инвестиций, ниже мы представим вашему вниманию две компании.

Тест вслепую

Чтобы понять, что такое настоящая стоимость, а что только считается стоимостью, пройдите следующий тест вслепую, выбрав между акциями «А» и акциями «Б».

Если отталкиваться от популярных традиционных метрик, акции «А» существенно дороже акций «Б». Компания «Б» наращивает продажи и выручку гораздо быстрее компании «А». Продажи компании «А» немного сократились за последние 10 лет.

Прежде чем принять решение, подумайте над этим вопросом с другого ракурса. Каким бы был ваш выбор, если бы речь шла об инвестициях в частный бизнес?

Позволю предположить, что почти 100% читателей выбрали бы акции «Б» исходя из доступной им ограниченной информации.

А теперь давайте добавим еще один показатель. Рыночная капитализация компании «А» составляет почти $350 миллиардов — в 27 раз больше капитализации компании «Б». И каким будет ваше решение теперь?

К сожалению, этого достаточно, чтобы повлиять на несведущих пассивных инвесторов.

Анализ компании «А» и компании «Б»

Компания «А» — это Procter & Gamble Company (NYSE:PG). Этот производитель потребительских товаров повседневного спроса был основан в Цинциннати, Огайо, почти 200 лет назад. P&G продает широкий спектр популярных во всем мире потребительских товаров. К числу самых продаваемых брендов компании относятся Tide, Pampers, Bounty, Gillette, Crest, а также целый ряд других знакомых многим потребителям марок.

Компания «Б» — это Stanley Black & Decker (NYSE:SWK). Этот производитель хозяйственной техники и промышленных инструментов почти с такой же богатой, как у P&G, историей, был основан в Коннектикуте. Некоторые из продуктов компании хорошо знакомы потребителям по всему миру. Производимые также ею промышленные инструменты менее известны. Популярнейшие линейки продукции SWK включают DEWALT, Black and Decker, Craftsman и Cub Cadet.

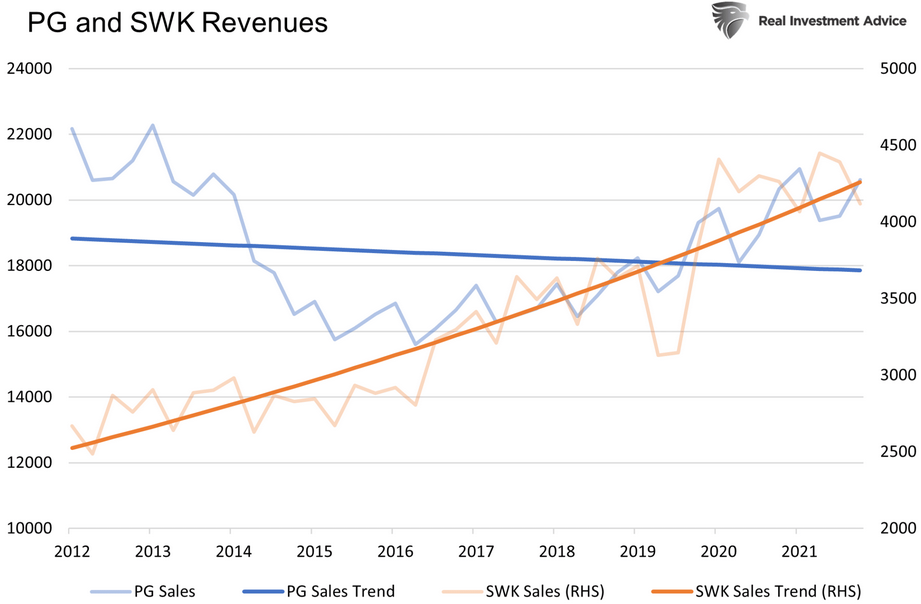

Прежде чем сравнивать оценки, давайте сначала сопоставим рост выручки и прибыли этих двух компаний за последние 10 лет. Линии тренда помогают сгладить квартальные колебания и подчеркнуть превалирующие тенденции.

Выручка SWK последние 10 лет росла темпами 5,4% в год. Этот рост был поразительно предсказуемым. Для сравнения, у P&G выручка в среднем снижалась на 0,53% в год. Начиная с 2015 года показатель улучшился до +3% в год, что по-прежнему немного ниже темпов роста SWK.

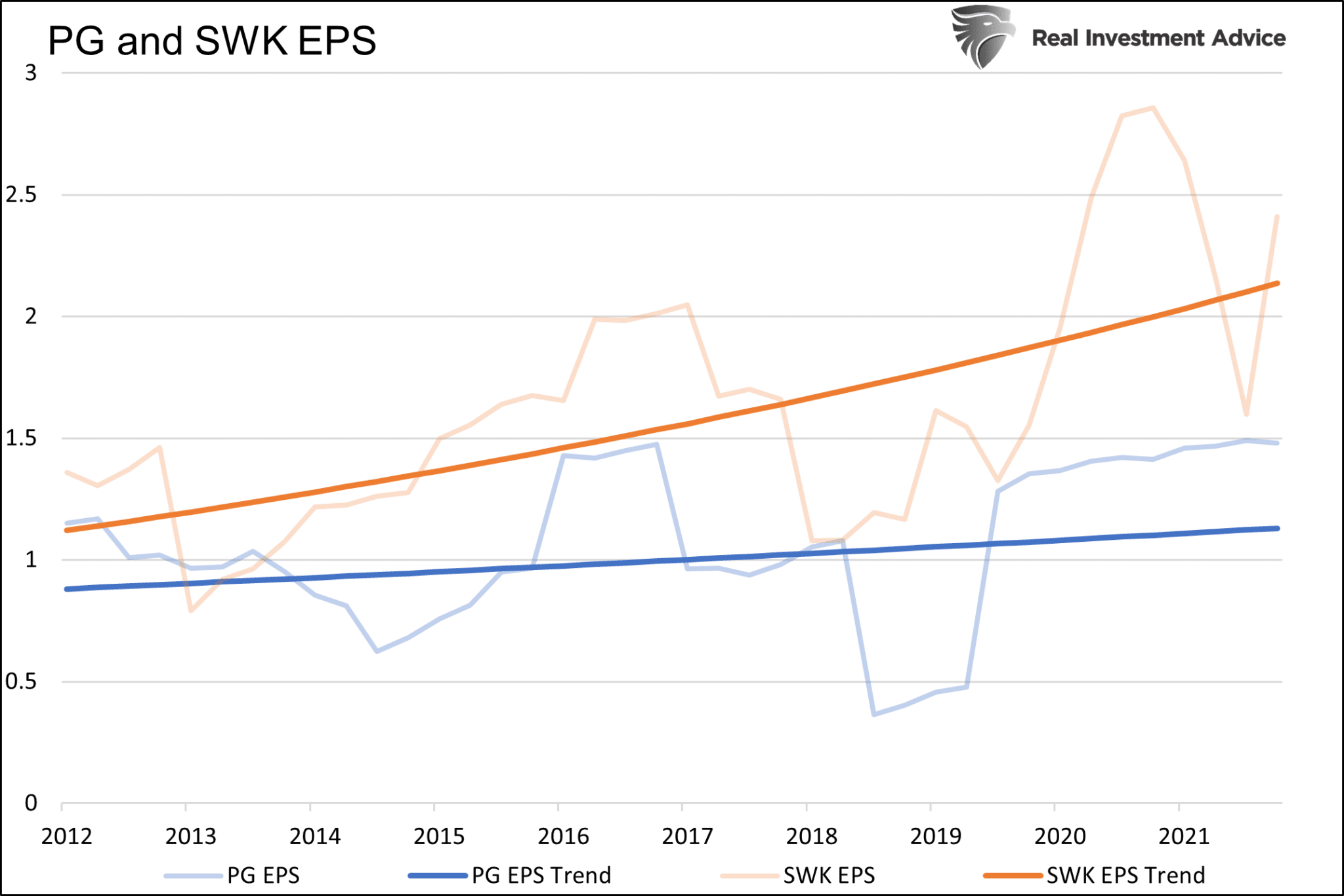

Ситуация с прибылью на акцию аналогичная. Прибыль P&G росла темпами 2,5% в год, тогда как у SWK темпы роста достигают 6,7%.

Что еще важнее, P&G за эти 10 лет выкупила почти 15% своих акций. Для сравнения, Stanley Black & Decker выкупила всего 4% акций. Без обратного выкупа прибыль P&G не выросла бы совсем.

Оценки

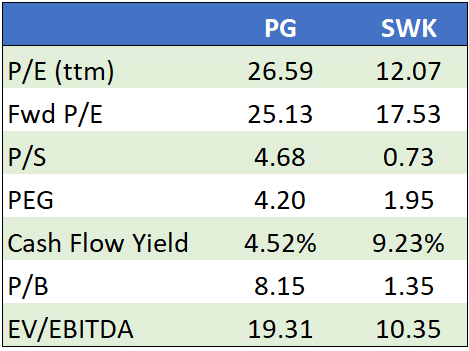

Рост выручки и прибыли на акцию — это важные метрики, но они не позволяют судить о том, правильно ли цена акций отражает стоимость. В качестве следующего шага нам необходимо сопоставить фундаментальные оценки, то есть то, во сколько инвесторам обходится покупка потока будущих продаж и прибыли. В таблице ниже приводится семь популярных методов оценки. Во всех случаях Stanley Black & Decker явно дешевле.

Стоимостные фонды

На основе нашего анализа стоимостные фонды должны отдавать явное предпочтение Stanley Black & Decker перед P&G. Более того, многие мультипликаторы у P&G даже выше, чем у S&P 500. Однако стоимостные фонды часто владеют не тем, чем им следовало бы владеть.

Рыночная капитализация фонда Vanguard Value Index Fund ETF (NYSE:VTV) достигает $66 миллиардов. Доля P&G в нем составляет 2%, а доля SWK — всего 0,07%.

Рыночная капитализация популярного фонда iShares S&P 500 Value ETF (NYSE:IVE) достигает $21 миллиард. Доля P&G в нем составляет 0,96%, SWK — всего 0,08%.

То же самое касается фондов, сосредоточенных на дивидендах. Дивидендная доходность Stanley Black & Decker достигает 3,73%, что примерно на 1,25% больше, чем у P&G. Несмотря на это, доля P&G в двух популярных ориентированных на дивиденды ETF, а именно VYM и VIG, составляет 2,5% и 3,00% соответственно. Между тем, SWK в фонде VYM совсем не представлена, а ее доля в VIG составляет всего 0,09%.

Пассивным стоимостным фондам необходимы для роста активы с достаточным количеством бумаг в обращении, которые можно приобретать, не оказывая при этом очень сильного влияния на цену. Бизнес-модели ETF и взаимных фондов предусматривают финансовое вознаграждение для управляющих за размер фонда, а не за то, насколько их результаты соответствуют заявленной цели.

Чтобы расти, многие стоимостные фонды широко трактуют понятие стоимости, чтобы пустить в эту категорию больше акций. Более расплывчатым определениям стоимости зачастую соответствуют такие компании, как P&G. Это стабильные и консервативные компании, но их оценки не назовешь дешевыми.

Подведем итог

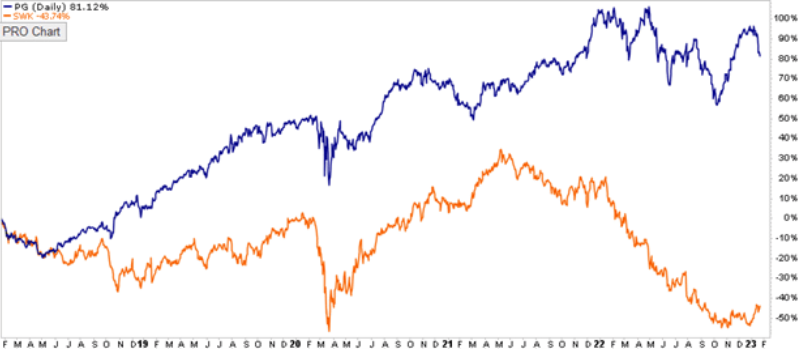

Любой рациональный инвестор наверняка отдаст предпочтение Stanley Black & Decker перед P&G исходя из оценок и фундаментальных показателей. Любой рациональный инвестор, пытающийся уловить направление денежных потоков, вероятно, отдаст предпочтение P&G, а не Stanley Black & Decker.

Именно с такими странными реалиями нам приходится иметь дело. Если пассивные стратегии будут доминировать, компании вроде P&G, вероятно, продолжат опережать компании вроде SWK, несмотря на оценки и рост прибыли и выручки. Вместе с тем, по мере продолжения этого тренда привлекательность компаний вроде SWK будет лишь возрастать.

При дестабилизации рынка, которая, похоже, нас вскоре ожидает, SWK и другие истинные акции стоимости помогут инвесторам укрыться в бурю, в результате чего P&G и прочие подобные компании окажутся в уязвимом положении, если пассивные инвесторы изменят свой подход.