Summary | В двух словах

Вот темы, которые привлекли наше внимание:

• Сработает ли в этот раз индикатор наступающей рецессии.

• Что скрывают активы с высокой доходностью.

• Почему не падает рынок венчурного капитала.

• Что объединяет успешных инвесторов.

• Почему рынок больше не реагирует на новости от ФРС.

Bird’s view: Макро

«Невозможно строить прогнозы без учета наблюдателя и средств наблюдения.»

Нильс Бор

Почти 40 лет назад экономист Кэмпбелл Харви выявил связь между формой кривой доходности гособлигаций и экономическим ростом. Так, наступлению рецессии в США предшествует инверсия кривой доходности — краткосрочные ставки начинают превышать долгосрочные. Этот индикатор безошибочно предсказал восемь рецессий в США начиная с 1968 года.

В ноябре прошлого года кривая доходности вновь стала инвертированной: разница доходностей между десятилетними и трехмесячными облигациями опустилась в отрицательную зону. Однако сам Харви считает, что его ранее точный индикатор в этот раз дает ложный сигнал и ждать рецессии в США в ближайшее время не стоит.

Как он говорит, дело в том, что взаимосвязь кривой доходности и экономического роста стала настолько известной, что теперь влияет на поведение участников экономики. На основе этой информации компании и потребители стремятся снизить свои риски — например увеличивать сбережения и избегать крупных инвестиций. Все это благоприятно сказывается на общей ситуации в экономике.

Еще один положительный фактор — ситуация на американском рынке труда, где сохраняется избыточный спрос на рабочую силу. Он означает, что уволенные работники, скорее всего, найдут новую работу быстрее, чем обычно. Тем более что наибольшие сокращения рабочих мест до сих пор происходили в технологическом секторе, с квалифицированными и конкурентоспособными на рынке труда кадрами.

Модель Харви была привязана к доходности с поправкой на инфляцию. Тот факт, что сейчас инфляционные ожидания инвертированы — то есть трейдеры ждут ослабления ценового давления со временем — также снижает шансы на предстоящую рецессию.

Однако мнение Харви не является общепринятым. Так, бывший председатель ФРС Алан Гринспен считает, что рецессия в США является «наиболее вероятным исходом», и этой же точки зрения придерживается бывший президент ФРС Нью-Йорка Уильям Дадли.

Зачем это знать?

Даже если рецессии в США в этом году не случится, это не означает, что индикатор Харви перестал работать. Вполне возможно, из-за своей популярности он превратился из красного сигнала опасности в желтый — предупреждения о ней.

From the markets | Рынки

За высокую доходность приходится платить повышенным риском — этот принцип лежит в основе современной финансовой теории. Тем не менее инвесторы регулярно ищут пути быстрого обогащения, веря, что могут быть умнее рынка. Или думая, что в этот раз все по-другому: что интернет полностью изменит работу всей экономики, как считалось во время пузыря доткомов; что низкие ставки — это навсегда («рынки уверены в этом», писал Bloomberg еще осенью 2020 года) или что криптотехнологии наконец сделают традиционные деньги ненужными.

В любой момент времени финансовые рынки предлагают очередную тему, которая обещает непременный успех. Привлеченные такими обещаниями, инвесторы предпочитают не вспоминать, что высокая доходность актива, скорее всего, связана не с его преимуществами и дальновидностью самого инвестора, а с взятым на себя повышенным риском.

Так, американский рынок в целом снизился за прошлый год на 20%. Инвесторы, сделавшие ставку на еще недавно росший опережающими темпами технологический сектор, потеряли 35%. А вложившиеся в биткоин столкнулись с потерей 64% капитала за год.

Это не проблема, если инвестор заранее оценивает риски и готов к ним. Однако если он думал только о возможной прибыли, велика вероятность понести большие потери и, скорее всего, это произойдет в самое неподходящее время.

Зачем это знать?

Самые рискованные инвестиции лучше всего работают на «бычьем» рынке, и хуже всего — на «медвежьем». Этот год, вероятно, принесет новые примеры в подтверждение этого правила.

The Gaze into tomorrow | Венчуры и частные инвестиции

Еще один пример ловушки, в которую попадают инвесторы, рассчитывающие получить повышенную прибыль при пониженном риске, сейчас демонстрирует рынок венчурного капитала. Как пишет Financial Times, несмотря на резкую коррекцию акций технологических компаний на публичном рынке, оценки схожих частных фирм выглядят гораздо более оптимистично.

По подсчетам, этот разрыв в оценках стоимости компаний между частными и публичными рынками является самым большим с момента схлопывания пузыря доткомов более двух десятилетий назад.

Дело в том, что институциональных инвесторов привлекают фонды частного капитала, поскольку они не котируются на бирже и не показывают ежедневных скачков цен. Непрозрачные оценки создают видимость низкой волатильности, а это, в свою очередь, на бумаге приводит к более привлекательной скорректированной на риск доходности капитала.

Кроме того, управляющие фондами прямых инвестиций могут использовать заемный капитал для улучшения своих результатов, чего сами институциональные инвесторы не могут делать напрямую, потому что это выглядит слишком рискованно.

В результате фонды частных инвестиций привлекли рекордный объем капитала, что привело к снижению их доходности. Так, за последнее десятилетие рынок прямых инвестиций не превзошел по доходности S&P 500, несмотря на использование кредитного плеча. А большие комиссии управляющих фондами съедают дополнительную прибыль, обеспечиваемую использованием заемного капитала.

Зачем это знать?

Вместе с комфортом низкой волатильности инвесторы получают низкую ликвидность. Что она означает на снижающемся рынке, показал пример инвестфонда недвижимости Blackstone Real Estate Income Trust: в декабре Blackstone ограничила изъятие средств из фонда после резкого увеличения количества желающих вернуть свои деньги.

Not the machines | Поведение

В чем секрет успеха профессиональных инвесторов и трейдеров? Есть множество мнений, что важнее всего: высокий уровень интеллекта, математические способности, умение оставаться хладнокровным в рискованных ситуациях или, наоборот, склонность к точно рассчитанному риску.

Федеральный резервный банк Нью-Йорка на основе нового исследования предлагает свою версию причин успеха на финансовом рынке. Для этого авторы эксперимента набрали 56 профессиональных трейдеров и управляющих активами, и такое же количество студентов для контрольной группы и оценили их работу в компьютерной игре, имитирующей биржевую торговлю. Затем они протестировали испытуемых на широкий спектр специфических навыков, чтобы выяснить, какие навыки коррелируют с успехом на рынке.

В том числе, наряду с уровнем IQ, готовностью к риску, уверенностью в себе и другими характеристиками, анализировалась способность предугадывать действия других игроков. Для этого использовалась следующая игра: восьми участникам предлагается загадать число от 0 до 100. Победителем становится тот, чей вариант ответа окажется ближе всего к среднему среди всех участников, умноженному на ⅔. Так, если среднее значение всех ответов равно 90, то победителем станет тот, кто выбрал ответ, равный 60.

Исследователи руководствуются следующей логикой. Испытуемый, выбирающий число случайным образом, является участником нулевого уровня. Тот, кто верит, что все остальные участники имеют нулевой уровень, и наилучшим образом отвечает на основе этого убеждения, является субъектом первого уровня. Поскольку он считает, что другие участники выбирают число случайно, то среднее их ответов будет равно 50, а значит, его лучшим ответом будет выбор ⅔ от 50, или 31,8. Если он полагает, что все другие находятся на первом уровне, и отвечает наилучшим образом, то выбирает 21,2 и считается участником второго уровня. В целом субъект уровня k — это тот, кто лучше всего реагирует на убеждение, что другие являются субъектами уровня k–1.

Выяснилось, что ни интеллект, ни другие личностные качества и когнитивные способности профессиональных трейдеров не имели большого значения для предсказания их результатов. Успех участников исследования не зависел от фундаментального понимания стоимости актива. Важна была лишь способность мыслить стратегически, анализируя и предсказывая поведение других людей.

Парадоксально, но этот вывод совпадает с тем, что был сделан Кейнсом еще в 1930-х:

«Профессиональные инвестиции можно сравнить с теми газетными конкурсами, в которых участники должны выбрать шесть самых красивых лиц из ста фотографий, причем приз присуждается тому участнику, чей выбор наиболее точно соответствует средним предпочтениям всех участников.

Таким образом, каждый участник должен выбрать не те лица, которые он сам считает наиболее красивыми, а те, которые, по его мнению, скорее всего, привлекут внимание других участников, рассматривающих проблему с одной и той же точки зрения.

Речь идет не о выборе тех, кто, по его мнению, действительно красивее всех, и даже не о выборе тех, кого среднее мнение искренне считает самыми красивыми. Мы достигли третьей степени, когда стремимся предвидеть то, что среднее мнение ожидает от среднего мнения».

Зачем это знать?

По результатам исследования, те профессиональные трейдеры и управляющие активами, кто был способен, по определению Кейнса, подняться на четвертую ступень, показали прибыль на 31% больше, чем те, кто мыслил в категориях первой.

Выходит, инвесторы, отрицающие влияние поведения на цену активов и ориентирующиеся только на фундаментальную стоимость, ограничивают свой анализ первой степенью — и поэтому уступают в результатах тем, кто может верно оценить не только актив, но и изменение отношения к нему других инвесторов.

Frontier | Новые финансы, новые рынки

Не успел утихнуть скандал вокруг банкротства криптобиржи FTX, как Национальное бюро экономических исследований США сообщило о еще одной проблеме с криптовалютными биржами — фиктивной торговле, или wash trading.

По оценкам бюро, на нерегулируемых биржах (тех, что не соответствуют традиционным для финансовой сферы жестким стандартам организации процесса торговли и идентификации клиентов) до 80% объема торгов является сфабрикованным.

К числу регулируемых бирж относятся Bitstamp, Coinbase (NASDAQ:COIN) и Gemini, и у них такой проблемы нет. А вот на остальных, включая такие известные как Binance, Bitfinex, Huobi и т.д., наблюдается высокая доля фиктивного объема торгов.

При этом на биржах, созданных до 2017–2018 годов, сфабриковано в среднем больше половины объема. А на более молодых биржах — уже свыше 80%.

Такая распространенность фиктивных торгов не означает, что весь крипторынок захватили боты, он стал манипулятивным, а цены на нем ненастоящими. В конце концов, есть регулируемые биржи, их котировкам и объемам можно доверять.

Фиктивная торговля — это проблема конкретных бирж, и в первую очередь она связана с тем, что у бирж есть прямая заинтересованность завышать свои объемы. Это повышает их в рейтингах, привлекает новых инвесторов и увеличивает прибыль от комиссий.

Зачем это знать?

Криптоэнтузиасты, как правило, выступают против госрегулирования, считая его ограничением своих свобод. Но в данном случае именно регулирование защищает инвесторов от того, чтобы столкнуться с мошенничеством и получить убыток в неликвидных сделках.

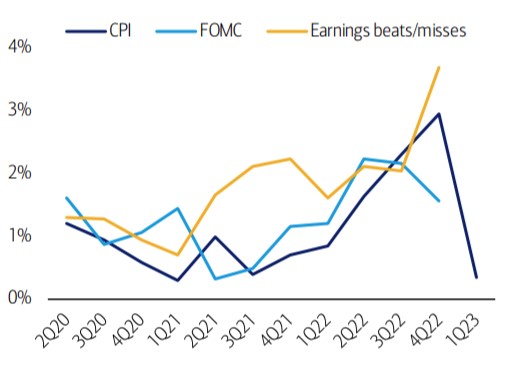

Beyond words | График

Весь прошлый год инвесторы пристально следили за выступлениями руководителей ФРС, пытаясь найти в них подсказки насчет того, что ждет экономику и финансовые рынки. Однако теперь, судя по всему, пресс-конференции ФРС дают инвесторам гораздо меньше поводов для беспокойства, как и выход данных по инфляции потребительских цен. Эти новостные поводы стали влиять на рынок гораздо меньше, чем начавшийся сезон квартальных отчетов компаний.

Средний квартальный показатель

однодневной реакции цены S&P 500 на выход новых данных*, %

* CPI – индекс потребительских цен;

FOMC – заседания ФРС;

Earnings beats/misses – прибыль компаний, превосходящая или не оправдывающая ожидания аналитиков.

Зачем это знать?

По мнению рынка, последние макроэкономические данные говорят о выросших шансах того, что экономика США сможет пережить этот год без падения темпов роста. Теперь в фокусе внимания инвесторов — ожидания снижения прибыли компаний, что ведет к усилению реакции котировок S&P 500 на выход этой информации.

Data | Данные

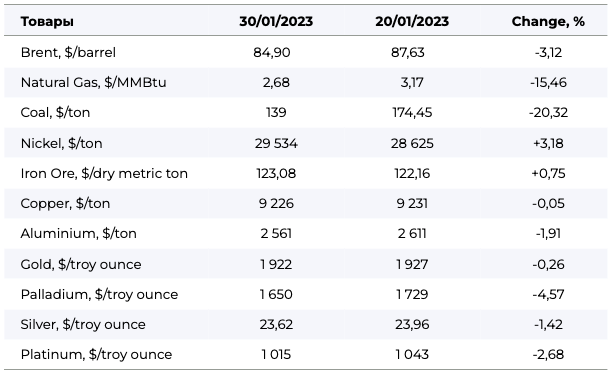

Товарно-сырьевые рынки

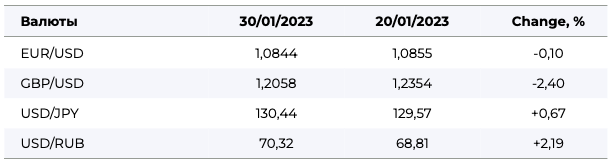

Валюты