Начало недели напряженное. Геополитические встряски дополняются природными – мощное землетрясение в Турции с разрушениями и жертвами.

Для России же ключевым событием недели станут санкции в отношении нефтепродуктов. Помимо запрета на их морские поставки в ЕС, 5 февраля в силу вступили ценовые потолки:

▪️ $60/б для сырой нефти

▪️ $100/б для дизеля

▪️ $45/б для мазута

Каковы последствия?

1️⃣ Снижение доходов экспортёров и поступлений в бюджет. Именно поэтому с 7 февраля Минфин увеличит продажи юаней до 160,2 млрд руб. Рынки, правда, проигнорировали данное событие – по итогам прошедшей недели пара CNY/RUB выросла на 1,52%, а USD/RUB на 1,60%.

По некоторым данным, эмбарго приведет к потере порядка $8 млрд экспортных доходов в год. Как мы писали ранее, на Китай и Индию тут надеяться не стоит.

2️⃣ Европа может столкнуться с возвращением инфляции. Дефицит нефтепродуктов на рынке может привести к росту их стоимости. Дефицит, конечно, будет закрыт, но когда и какой ценой?

Как следствие, регулятору придется снова повысить ставку на 50 б.п. Отличная почва для долгового кризиса.

Как итог, все это бьет и по занятости в РФ. Пока непонятно, будут ли остановлены нефтеперерабатывающие заводы, или потоки переправятся на другие направления. Будет ли ощущаться избыток нефтепродуктов в РФ?

Что еще интересного?

Постковидное «открытие» Китая с сильным рынком труда, новыми рабочими местами и самым низким уровенем безработицы за 53 года (3,4%) может вновь подогреть инфляцию в США.

На этой неделе много выступлений будет у Пауэлла и других членов ФРС. Риторика будет весьма жесткой.

Инфляция потихоньку возвращается и в РФ – с 1 по 30 января цены выросли уже на 0,74%. Однако повышения ставки со стороны ЦБ РФ пока не ожидаю. Но ситуация может кардинально измениться, а потому держимся в стороне от облигаций со сроком погашения больше 3-4 лет.

А что на мировых финансовых площадках?

Доходность UST10 по инерции ушла еще немного вверх относительно уровня пятницы – уже 3,55%.

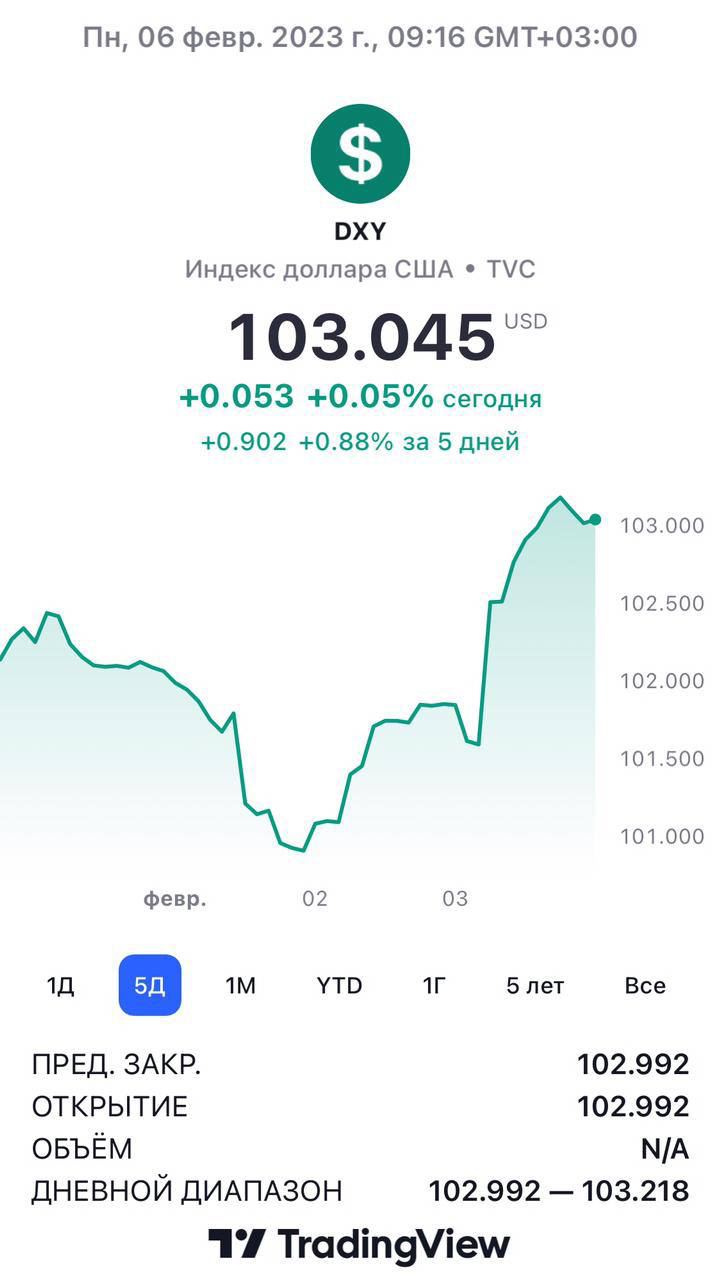

Индекс доллара DXY остался почти без изменений относительно бурного конца прошлой недели – чуть выше 103.

Золото делает попытку коррекции после серьезного движения вниз. Однако есть шанс, что, прежде чем начнем штурмовать новые высоты, коррекция может стать глубже.

Каковы наши действия?

Крайне осторожные. Учитывая, что ФРС будет продолжать держаться достаточно жесткой риторики, не спешим вставать «вверх» по рынку. Иногда стоит и снизить биржевую активность, осмотреться.

Важный уровень по S&P 500 – 4100. Если рынок на данном уровне не удержится (вероятнее всего), то коррекция может быть и более глубокой. Возможно движение вниз на 2% до 4020-4040.

Однако не стоит забывать, что рынок, похоже, сломал нисходящий тренд → следующий пункт назначения после волны коррекции, вероятно, 4300 или даже 4350.

Но опять же, торопиться вставать «вверх» не советую. Успеем.

Следим за:

▪️ валютами

▪️ доходностями UST10

▪️ действиями крупных игроков

▪️ объемом выписываемых деривативов

▪️ драгоценными металлами

▪️ отчетами корпораций.

Будем очень аккуратны. Наломать дров не хочется.