Российские акции подешевели по итогам торгов во вторник, 14 февраля. Индекс МосБиржи продемонстрировал самое большое внутридневное снижение с 15 декабря. Долларовый РТС показал менее существенное падение. Недавно как 8 февраля мы видели падение на 2,25% по РТС.

На 19:00 мск:

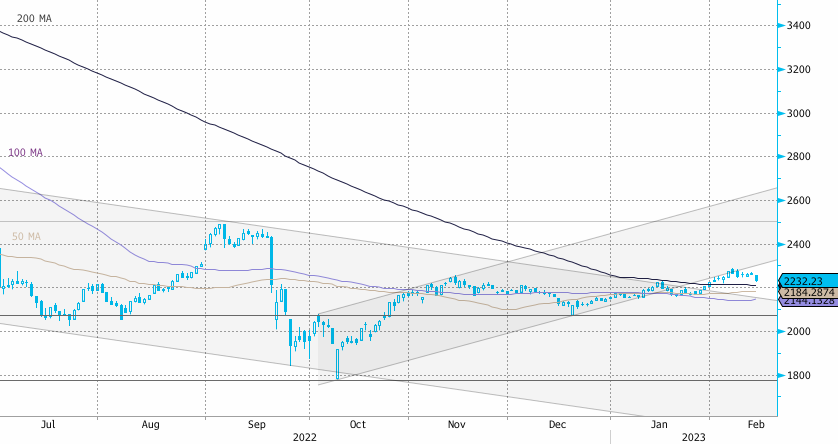

· Индекс МосБиржи — 2 232,23 п. (-1,42%), с нач. года +3,6%

· Индекс РТС — 952,85 п. (-1,35%), с нач. года -1,8%

Несмотря на негативную для российского рынка санкционную риторику, слабеющий рубль оказывает поддержку экспортерам (в первую очередь перформят сталепроизводители). Это, пожалуй, ключевой драйвер всего рынка. Также, помимо спекулятивной игры во 2 и 3 эшелонах, спросом пользовались компании, которые накануне поделились хорошими операционными и финансовыми результатами (типа девелопера «Самолет»), а также акции компаний, которые на этой неделе могут опубликовать достойную корпоративную отчетность (типа VK (MCX:VKCODR) и «Яндекса» (MCX:YNDX)).

Внешний фон был нейтральным для динамики российских акций. Панъевропейский индекс Stoxx Europe 600 по итогам дня показал лишь чисто символический рост. Индекс S&P 500 умеренно снижался. Темпы роста потребительской инфляции в США замедлились в январе до 6,4% г/г с 6,5% г/г (широкий ИПЦ) и до 5,6% г/г с 5,7% г/г (базовый ИПЦ), однако оба показателя оказались выше консенсус-прогнозов на уровне 6,2% г/г и 5,5% г/г соответственно. Нефть подешевела на новостях о том, что США планируют продать 26 млн баррелей нефти из стратегического резерва с поставкой в период с апреля по июнь. В группе промышленных металлов алюминий и никель подешевели, медь скромно прибавила в цене. Золото, отражая динамику доллара – стабильно, но попыток возобновления роста тут пока мы не видим.

На 22:15 мск:

· Brent, $/бар. — 85,65 (-1,11%), с нач. года -0,3%

· WTI, $/бар. — 79,14 (-1,25%), с нач. года -1,4%

· Urals, $/бар. — 59,93 (-0,22%), с нач. года -6,4%

· Золото, $/тр. унц. — 1 852,07 (-0,08%), с нач. года +1,5%

· Серебро, $/тр. унц. — 21,81 (-0,82%), с нач. года -8,9%

· Алюминий, $/т — 2 408,00 (-0,19%), с нач. года +1,3%

· Медь, $/т — 8 946,50 (+0,10%), с нач. года +6,9%

· Никель, $/т — 26 459,00 (-0,63%) с нач. года -11,9%

Дивидендная доходность индекса МосБиржи составляет 10,1 %. Индекс торгуется с коэффициентом 2,2 к прибыли за прошедший год (P/E).

На 22:15 мск:

· EUR/USD — 1,0728 (+0,05%), с начала года +0,2%

· GBP/USD — 1,216 (+0,17%), с начала года +0,6%

· USD/JPY — 133,21 (+0,60%), с начала года +1,6%

· Индекс доллара — 103,357 (+0,01%), с начала года -0,2%

· USD/RUB (Мосбиржа) — 73,8 (-0,03%), с начала года +5,6%

· EUR/RUB (Мосбиржа) — 79,25 (+0,24%), с начала года +6,7%

Ключевые новости дня

Правительство РФ внесло с Госдуму законопроект, который уточняет значение среднего уровня цены нефти Urals для расчета НДПИ) и НДД. Если Urals окажется дешевле Brent c поправкой на дисконт, то последняя будет использоваться для расчёта налогов. Дисконт предлагается в размере $34 за баррель в апреле, $31 — в мае, $28 — в июне и $25 — с июля 2023 года. Для целей демпферного механизма, наоборот, будет использоваться более низкая базовая цена. Для бензина это Brent минус $25 за баррель (с апреля по июнь, сейчас — минус $20), для дизеля — Brent минус $10 за баррель (до конца года, сейчас — без дисконта).

Евросоюз, по сообщениям ряда западных СМИ, собирается включить в новый пакет санкций четыре российских банка, включая Альфа-банк, а также ввести запрет на поставки в Россию ряда товаров. По слухам, некоторые страны ЕС выступают против добавления в санкционные списки очередных банков РФ.

Еврокомиссия улучшила прогноз роста экономики еврозоны на 2023 год до 0,9% г/г с ожидавшихся в ноябре 0,3% г/г.

В фокусе

«Яндекс» (MCX:YNDX) 15 февраля опубликует финансовые результаты (МСФО) по итогам 4 квартала 2022 г.

VK (MCX:VKCODR) 16 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

«Юнипро» (MCX:UPRO) 17 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

«ФосАгро» (MCX:PHOR) 17 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня.

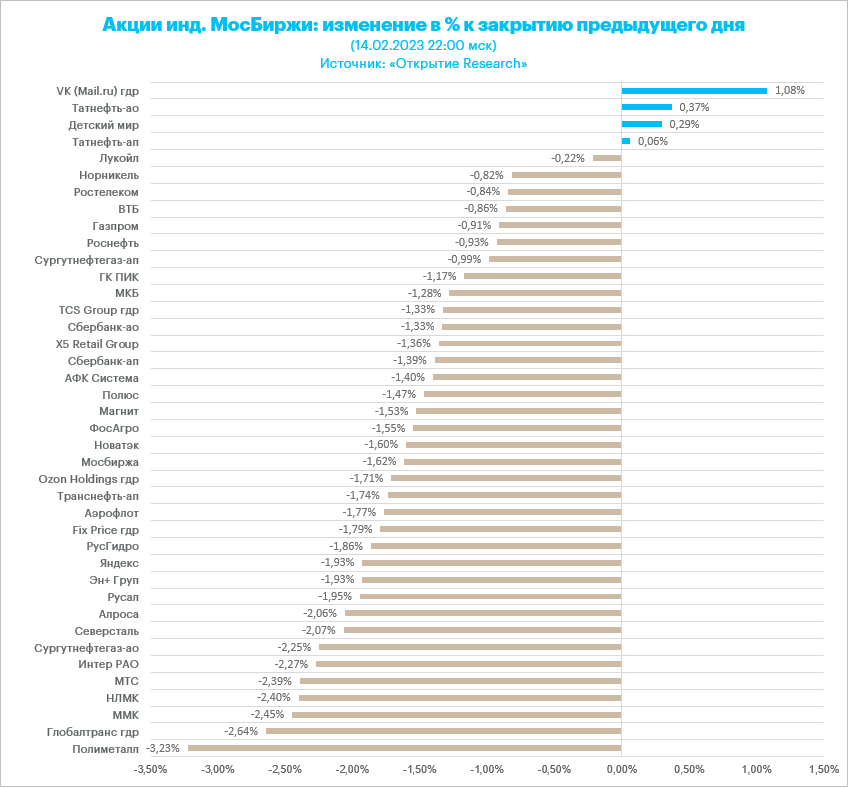

Худшими по динамике стал индекс «Транспорта» (-2,3%). В транспортном секторе в понедельник подешевели только акции «Аэрофлота» (MCX:AFLT, -1,6%). Сегодня они упали на сопоставимую величину. Однако во вторник уже все бумаги в минусе. Лидеры роста понедельника: расписки Globaltrans (MCX:GLTRDR) и акции НМТП (MCX:NMTP) теперь оказались в лидерах снижения.

Наименьшее снижение продемонстрировал индекс «Химии и нефтехимии» (-0,13%). Акции «Нижнекамскнефтехима» (NKNC) подсочили на 12%. Акции «Акрона» (MCX:AKRN) выросли на 0,2%, но остальные представители сектора потеряли в цене. В аутсайдерах оказались префы (KZOSP) и обычка (KZOS) «Оргсинтеза».

Индекс «Телекоммуникаций» упал на 1,9%. Здесь тоже ротация относительно понедельника. префы МГТС (MGTSP), подорожавшие накануне на 8,8%, были лидерами роста в понедельник и стали лидерами снижения во вторник, подешевев на 4,8%. Все бумаги сектора завершили основную сессию в минусе.

Индекс «Строительных компаний» (-1,5%). Подорожали только акции «Группы ЛСР» (LSRG, +0,7%). Расписки «Эталона» (ETLN) подешевели на 3,6%.

Индекс «Металлов и добычи» -2,1%. Все представители сектора потеряли в цене от сталеваров до золотодобытчиков и производителей цветных металлов. Однако лидировали по темпам снижения бумаги «Распадской» (MCX:RASP).

Из 40 акций индекса МосБиржи 4 подорожали и 36 подешевели по итогам дня.

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 71,4 % торгуются выше своей 200-дневной МА. Пока цифры продолжают давать сигнал коррекции Индекса МосБиржи. Осциллятор «индекс относительной силы» (RSI) для IMOEX покинул зону перекупленности и торгуется около 54%. Это указывает на то, что существенной коррекции удалось избежать, горизонтальная консолидация разгружает краткосрочную перегретость рублевого индекса. При этом тот остается выше своих ключевых скользящих средних. Это намекает на то, что наблюдаемая сейчас консолидация и мягкая коррекция – плацдарм для более высоких значений в ближайшие недели.

Корпоративные истории

Расписки VK (VKCO) одни из немногих, который вырос среди компонентов Индекса МосБиржи. Компания с одной стороны публикует на этой неделе отчетность и ожидания позитивных финасовых результатов подогревают бумагу. С другой стороны, котировкам оказала поддержку новость о том, что совет директоров VK одобрил смену места регистрации компании с Британских Виргинских Островов в Российскую Федерацию. В настоящий момент материнская VK Company Limited зарегистрирована на Британских Виргинских Островах (BVI), что в рамках имеющихся инфраструктурных ограничений может нести для держателей в НРД риски исполнения своих акционерных прав. Редомициляция VK должна повысить операционную эффективность управления, улучшить ликвидность бумаг VK на МосБирже. VK была и остаётся растущей публичной историей, фокусируясь в первую очередь на развитии интернет-рекламы и монетизации социальных сервисов. У нас есть актуальная идея по распискам VKCO, цель 758 руб.