Energy Transfer (NYSE:ET) – техасская нефтегазовая компания, осуществляющая хранение и логистику энергоносителей (природного газа, нефти) на национальном и международном уровне, владеет разветвленной сетью трубопроводов.

Деятельность компании представлена несколькими бизнес-направлениями:

1. Внутренняя транспортировка и хранение природного газа: сегмент включает в себя услуги по транспортировке природного газа из других магистральных трубопроводов, хранилищ и систем сбора промышленным конечным потребителям, хранилищам, коммунальным предприятиям, производителям электроэнергии и сторонним трубопроводам. Компания владеет и управляет трубопроводами для транспортировки природного газа общей протяжённостью 9400 миль с пропускной способностью около 22 млрд куб. футов в день и тремя хранилищами природного газа, расположенными в штате Техас (США).

2. Международный транспортно-складской сегмент, который включает в себя услуги по транспортировке природного газа из источников снабжения, включая другие трубопроводы, хранилища и системы сбора промышленным конечным потребителям и другим трубопроводам. Компания владеет и управляет межгосударственными газопроводами общей протяженностью 12500 миль и пропускной способностью на уровне 10,7 млрд куб. футов в день.

3. Midstream сегмент, включающий в себя деятельность по сбору, сжатию, обработке, хранению и транспортировке природного газа. Компания владеет и управляет трубопроводами для сбора и транспортировки, заводами по переработке, установками для обработки и установками для кондиционирования природного газа с совокупной мощностью переработки около 8,8 млрд куб. футов в сутки.

4. NGL и сегмент транспортировки и обслуживания нефтепродуктов, включающий в себя операции по транспортировке, хранению, сбору и продаже NGL (газовый конденсат). Компания владеет и управляет трубопроводами NGL протяженностью 4515 миль, установками фракционирования СПГ и пропана с общей пропускной способностью 825 МБ/с, хранилищем СПГ в Мон-Бельвье емкостью около 50 млн баррелей в сутки, а также прочими хранилищами NGL.

5. Сегмент транспортировки и обслуживания сырой нефти, включающий в себя операции по транспортировке через трубопровод и автотранспорт, перегрузке в терминалы и прочие услуги на рынках сырой нефти. Компания владеет и управляет трубопроводами сырой нефти на юго-западе и среднем западе США общей протяженностью около 10770 миль.

Все операции Energy Transfer осуществляет через ряд дочерних предприятий, а также владеет различными долями в других аналогичных фирмах. Основными клиентами являются крупные нефтеперерабатывающие компании, электроэнергетические компании, электростанции, распределительные центры и др.

Основными конкурентами являются: ONEOK (NYSE:OKE), Williams Companies (NYSE:WMB), Enbridge (NYSE:ENB), TC Energy (TSX:TRP) и др. Energy Transfer конкурирует за счет диверсификации бизнеса, разветвленной инфраструктуры, стратегических приобретений и др.

Акции компании торгуются на фондовой бирже NYSE с февраля 2006 г. Штаб-квартира Energy Transfer расположена в городе Даллас, штат Техас.

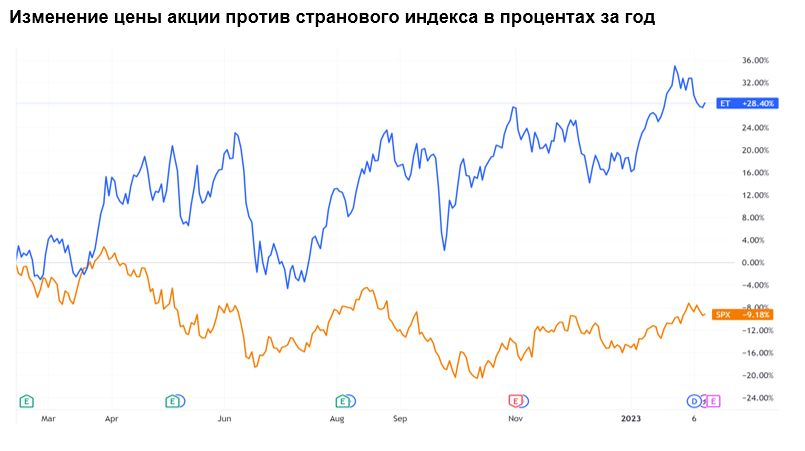

Доходность компании за последний год превысила доходность индекса S&P 500 на внушительные 37,6%. В настоящее время, несмотря на долгосрочный восходящий тренд по бумаге, компания немного скорректировалась, что предоставляет хорошую возможность входа по относительно сниженной цене.

Компания выплачивает стабильные дивиденды, что делает ее особенно привлекательной для инвесторов во время волатильности на рынке. Дивидендная доходность за последние 12 месяцев составила 7,8%.

Драйверы роста

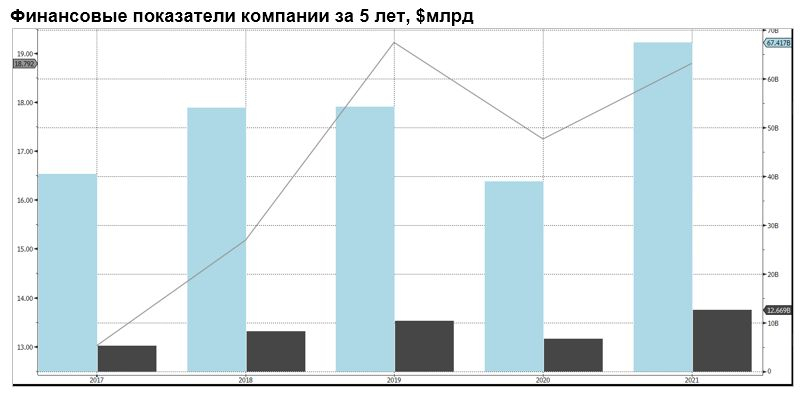

- Компания имеет большой потенциал роста дистрибуции в ближайшем будущем, т.к. поставки газа в другие регионы будут расти на фоне перераспределения на мировом энергетическом рынке.

- ET имеет диверсифицированную бизнес-модель.

- Компания регулярно выплачивает дивиденды, а также имеет высокую дивидендную доходность с перспективой роста выплат.

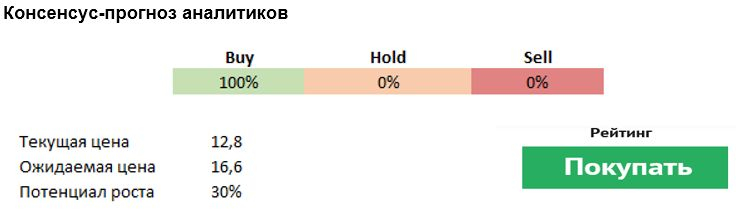

- Фундаментально компания значительно недооценена (>23%) относительно своей справедливой стоимости.

Основные мультипликаторы компании выглядят существенно лучше аналогичных показателей конкурентов и средних значений показателей за три последних года для самой компании. Высокое значение ROE (16,9%) свидетельствует об эффективности использования акционерного капитала. Опасения вызывает лишь долговая нагрузка, достигшая соотношения в 46% к активам компании.

Риски

1. Замедление темпов роста выручки компании.

2. Высокая волатильность мировых цен на нефть и природный газ.

3. Логистические ограничения.

4. Рост долговой нагрузки: низкий Altman Z-score (1.46) является тревожным звонком для компании и свидетельствует о вероятности банкротства.

Евгений Шатов, управляющий партнер «Борселл»