«Маржа прибыли, пожалуй, больше других показателей в финансах возвращается к среднему значению. Если маржа прибыли перестанет возвращаться к среднему значению, это будет означать, что с капитализмом что-то пошло не так», — Джереми Грэнтэм.

Хотя сегодня многие жалуются на то, что «капитализм» больше не работает, это не так. Да, существуют проблемы с экономическим неравенством, и большинство из них непосредственно связаны с денежно-кредитной и фискальной политикой, а также с появлением «корпоратизма». Правда это отдельная тема.

В сегодняшней экономике капитализм живет и здравствует. Мы можем судить об этом по скачку инфляции и корпоративной прибыльности с 2020 года. Если бы капитализм не работал, фискальный стимул в экономике на $5 триллионов не обернулся бы ростом инфляции. Приведем цитату:

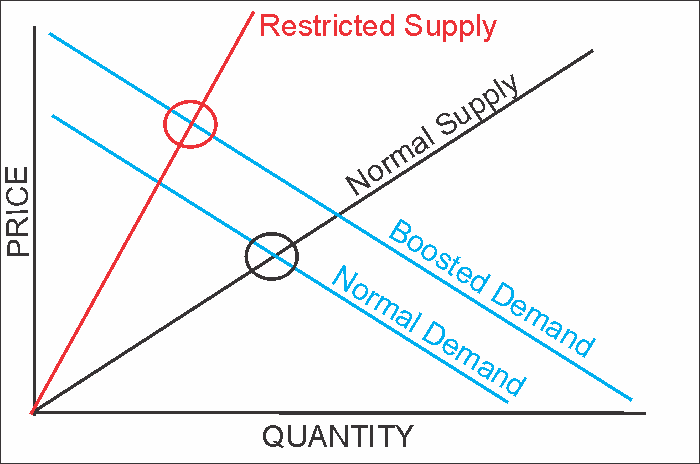

«Следующее объяснение можно встретить в любом вводном курсе по экономике. Инфляция, что неудивительно, возникает, если предложение ограниченно, а спрос увеличивается из-за стимулирующих выплат».

Когда экономическая активность приостанавливается, а спрос неестественным образом резко увеличивается за счет «бесплатных денег», цены товаров при ограниченном предложении растут. Базовые экономические функции предложения и спроса доказывают, что капитализм работает должным образом. Кроме того, как мы можем видеть, корпоративные прибыли подскочили при резком снижении затрат на рабочую силу вследствие приостановки экономической активности, а цены повысились вследствие искусственного увеличения спроса.

«Что примечательно, это произошло совсем не из-за того, что гигантские корпорации хотели заработать на потребителях. Это были не более чем экономические последствия ситуации, когда “за ограниченным количеством товаров охотилось слишком много денег”», – RIA.

Наконец, если бы капитализм действительно не работал, как многие считают, цены акций не выросли бы вслед за прибылями корпораций. В капиталистической рыночной среде инвесторы должны выше оценивать компании с увеличившимися прибылями. Именно это мы наблюдали в 2020 и 2021 году, когда инвесторы начали переплачивать за текущую прибыль. Как всегда, «жадность» стала побочным продуктом капитализма.

Однако если капитализм не сломался, то корпоративные прибыли должны также упасть.

Что дальше

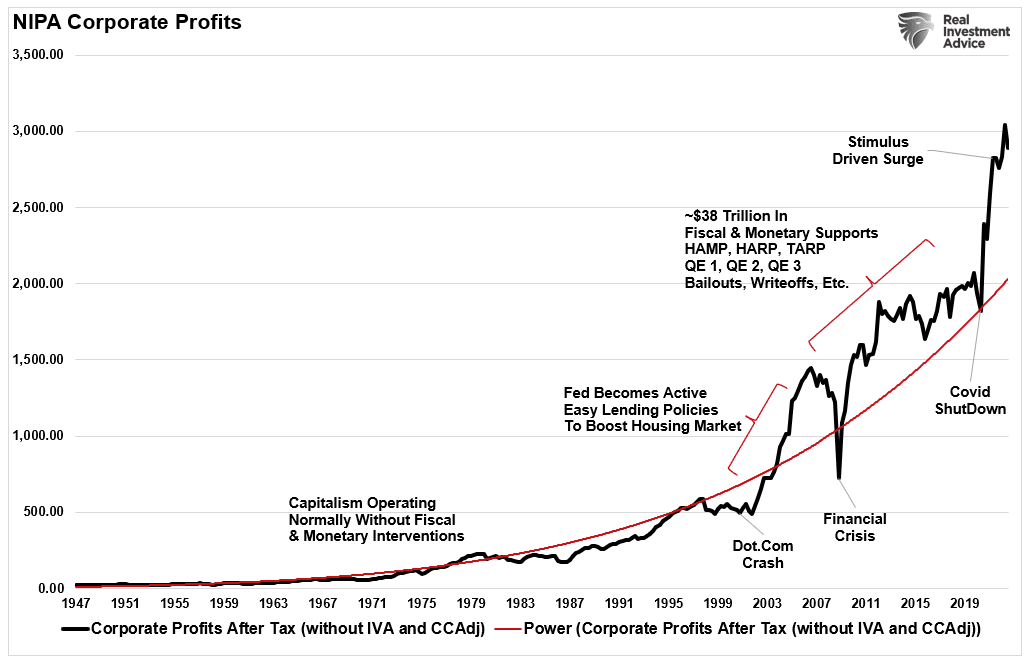

Давайте посмотрим, как же мы получили резкий рост корпоративных прибылей.

- Приостановка экономической активности обернулась сильным повышением безработицы.

- Домохозяйства получили наличные выплаты в рамках программ стимулирования на $5 триллионов.

- Федеральная резервная система понизила процентные ставки до нуля.

- Была запущена самая агрессивная в истории программа количественного смягчения.

- Был введен мораторий на погашение различных видов долгов, в результате чего у домохозяйств было еще больше денег на дискреционные расходы.

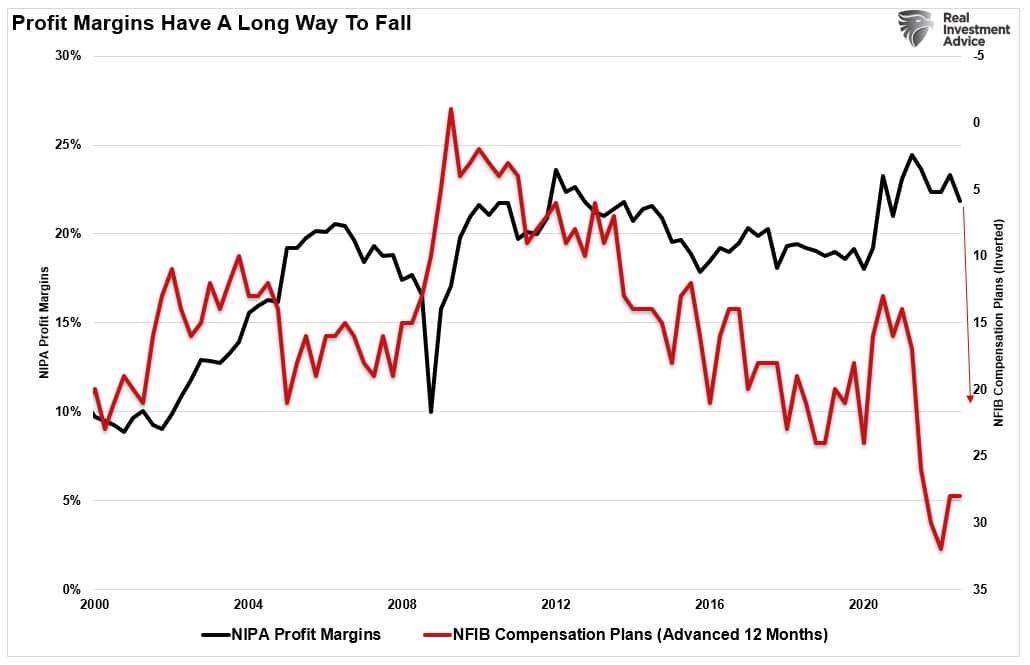

В ситуации, когда затраты на рабочую силу резко снизились, у домохозяйств карманы трещали по швам, и не было никаких других занятий, а товарно-материальных запасов не хватало для удовлетворения спроса, резкий рост прибыльности был вполне естественным результатом. Результаты опросов NFIB среди компаний малого бизнеса подтверждают, что при повышении затрат на рабочую силу корпоративные прибыли будут снижаться.

«Это указывает на то, что маржа прибыли по всей экономике продолжит снижаться, возможно достаточно резко, в течение всего года», — Саймон Уайт, Bloomberg.

Итак, предположим, что мы очутились там, где мы очутились, в результате приостановки экономической активности, нехватки предложения и масштабного фискального стимулирования. Что дальше может послужить катализатором для поддержания рекордной прибыли компаний?

Условия в следующие несколько лет, похоже, будут совсем иными.

- Экономика возвращается к режиму с низкими темпами роста при риске рецессии.

- Инфляция снижается, а значит, у корпораций будет меньше возможностей для повышения цен.

- Искусственного стимула для поддержания спроса больше нет.

- Потребление, которое последние два года было драйвером, теперь будет оказывать давление на будущий спрос.

- Процентные ставки существенно выше, что сказывается на потреблении.

- Сбережения потребителей резко сократились, а задолженность возросла.

- Там, где раньше не хватало товарно-материальных запасов, теперь наблюдается излишек.

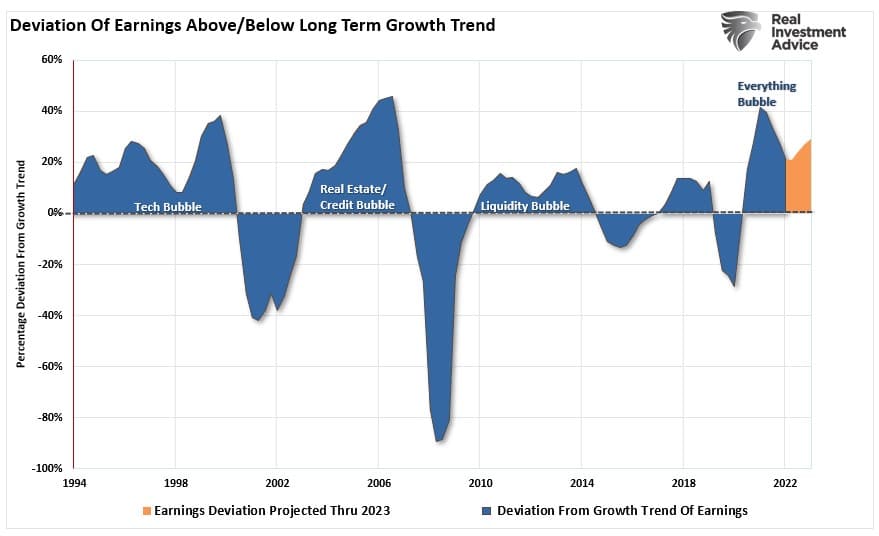

Если вы согласны с этими утверждениями, вы также должны согласиться с тем, что капитализм работает. Получается, что корпоративные прибыли, а значит и доход, должны начать сокращаться в соответствии с более медленным экономическим ростом. Текущее почти рекордное отклонение корпоративной прибыли от долгосрочного тренда экспоненциального роста остается проблемой для инвесторов, ставящих на рост акций.

Рынок по-прежнему оторван от реальности

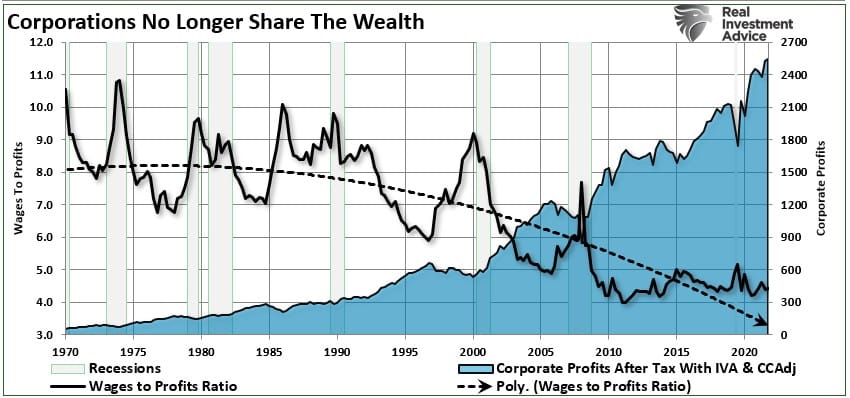

Безусловно, тех, кто считает, что капитализм больше не работает, вполне можно понять. Они считают себя жертвами несправедливости как поставщики труда для поставщиков капитала. Их точку зрения можно выразить с помощью графика соотношения зарплат к прибыли корпораций.

Однако в этом графике вся суть капитализма:

«Капитализм — это экономическая система, в которой частные лица или компании владеют средствами производства. В то же время владельцы бизнеса (капиталисты) нанимают работников (рабочая сила), которые лишь получают зарплату. Рабочая сила не владеет средствами производства, а только использует их от имени владельцев капитала», – Investopedia

Иными словам, если вы себя чувствуете ущемленными в сегодняшней экономике, у вас есть три варианта:

- Быть работником.

- Стать поставщиком средств производства.

- Инвестировать в публичные компании через рынок акций.

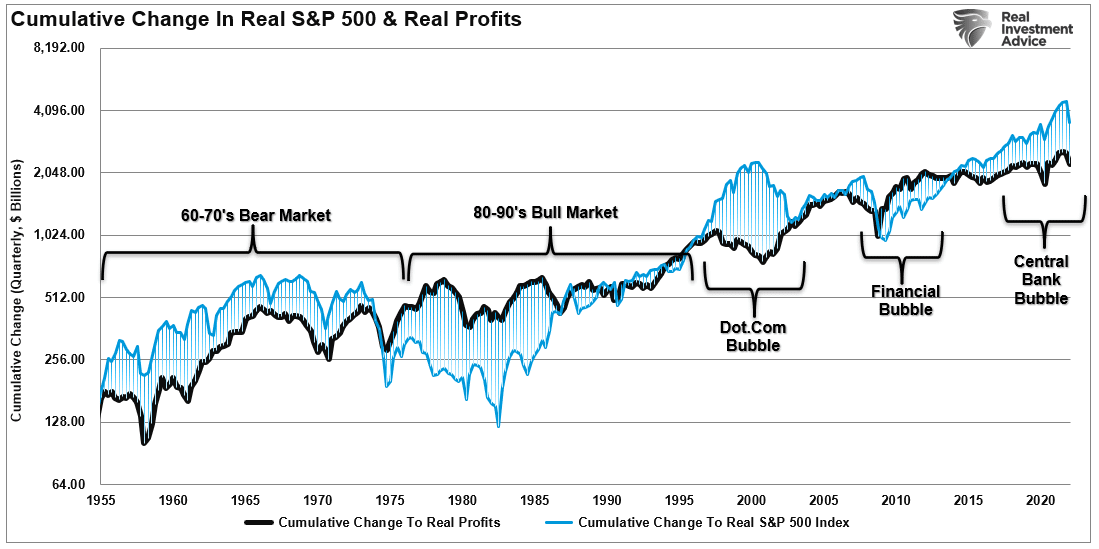

Проблема в том, что корпоративная прибыльность и рынок по-прежнему оторваны от реальной экономики в результате масштабных интервенций, предпринятых за последнее десятилетие. Из-за них генерировать доход за счет средств производства и рыночных инвестиций стало сложнее.

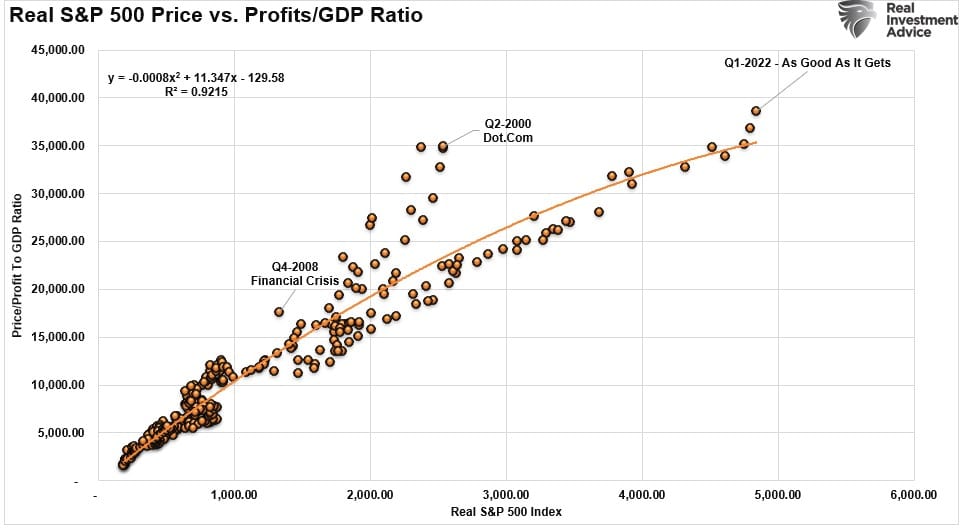

В прошлом подобные отклонения были препятствием для «быков». Эта корреляция станет очевиднее, если посмотреть на рынок в сопоставлении с соотношением корпоративных прибылей к ВВП. Почему прибылей? А потому, что для Налогового управления США (IRS) компании публикуют показатели прибыли, которые гораздо меньше подвержены манипулированию, чем доход.

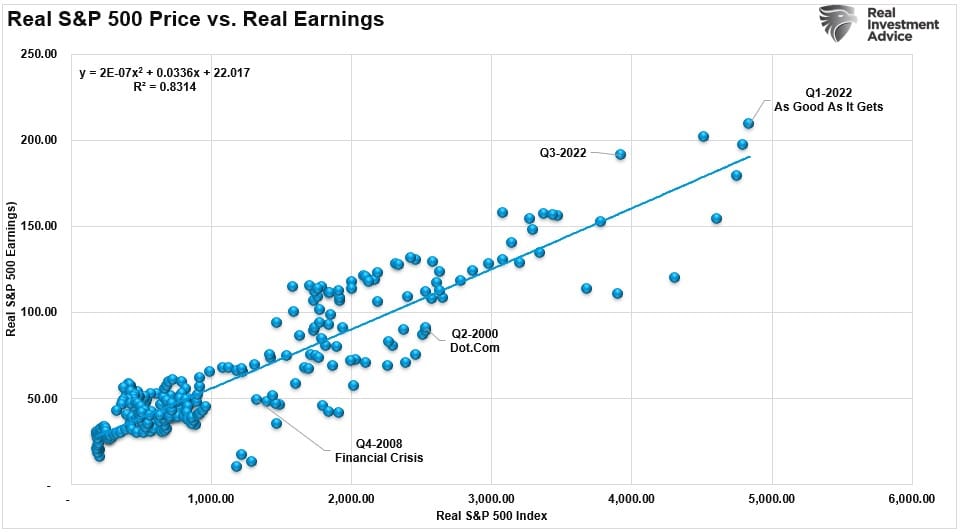

Корреляция достигает 90%, так что взаимосвязь между экономическим ростом, доходом и корпоративной прибылью достаточно очевидна. Как и возврат обоих показателей к средним значениям, который рано или поздно происходит. Индекс S&P 500 сейчас торгуется гораздо выше исторического тренда прибыли. При снижении корпоративных прибылей снизятся и текущие оценки по доходу.

Капитализм все еще работает. Правда оторванность рынка акций от лежащей в его основе прибыльности гарантирует слабые результаты для инвесторов в будущем.

Однако, как это было всегда, Уолл-стрит медленно догоняет экономическую реальность.

Особенно это касается роста цен акций при ухудшении экономических трендов, сокращении ликвидности в мировой экономике и высокой инфляции. Хотя инвесторы не теряют надежду, что у ФРС все под контролем, вполне возможно, что это не так.