Европа

Вечером понедельника Stoxx Europe 600 колебался в области закрытия пятницы и неподалеку от многомесячных максимумов. По состоянию на 17:45 мск 7 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали недвижимость, телекомы и ИТ. Отставали производство материалов и товаров первой необходимости, а также ЖКХ.

Рынок акций Европы нащупал точку равновесия, и переоценка ожиданий по пиковому уровню процентных ставок в сторону роста пока не оказывает на него избыточного давления. Подобная устойчивость может намекать на предпосылки для возобновления аптренда, как только для такового появится повод.

В январе и начале февраля Stoxx Europe 600 заметно подрос, и это после впечатляющего роста в IV кв. 2022 г. Поэтому консолидация последних недель выглядит вполне закономерной: перекупленность рынка компенсируется сильной макроэкономической статистикой по Китаю и ожиданиями скорого возвращения его экономики на траекторию устойчивого роста.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 13,7 к прибыли за прошедший год (P/E) и с коэффициентом 12,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 66,7% компаний индекса торгуются выше своей 50-дневной МА, 78,3% торгуются выше своей 100-дневной МА, 74,4% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -988,03 п. (+0,81%), с нач. года +3,3%

- Stoxx Europe 600 -463,75 п. (-0,11%), с нач. года +9,1%

- DAX -15 649,33 п. (+0,46%) с нач. года +12,4%

- FTSE 100 — 7 916,89 п. (-0,38%), с нач. года +6,2%

США

Вечером понедельника S&P 500 рос третью сессию подряд. По состоянию на 17:45 мск 9 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали телекомы, ИТ и ЖКХ. Отставали энергетика, производство материалов и товаров длительного пользования.

Инвесторы готовятся к неделе, насыщенной важными событиями. Глава ФРС Джером Пауэлл во вторник и среду будет выступать в Конгрессе, а в пятницу мы увидим цифры по рынку труда США за февраль.

На прошлой неделе рынок акций США проигнорировал довольно неприятные данные о том, что затраты на рабочую силу в США в 4 кв. 2022 г. выросли на 3,2% кв/кв, превысив ожидания на уровне +1,6% кв/кв. Похоже, что перспективы повышения ставки по федеральным фондам до пикового уровня в 5,5% к июлю уже учтены в ценах, и инвесторы не обращают избыточного внимания на жесткую риторику большинства представителей ФРС и проинфляционную макроэкономическую статистику.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,4 к прибыли за прошедший год (P/E) и с коэффициентом 16,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

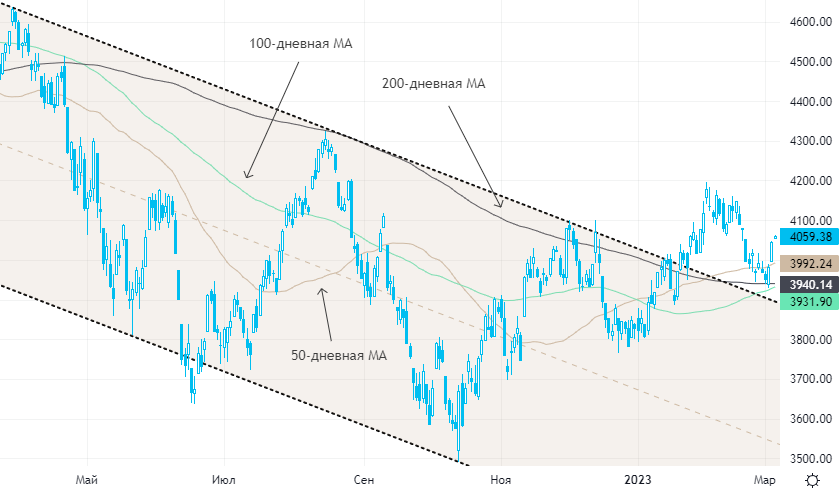

Из состава S&P 500: 53,0% компаний индекса торгуются выше своей 50-дневной МА, 63,9% торгуются выше своей 100-дневной МА, 65,5% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 4 059,22 п. (+0,34%), с нач. года +5,7%

- VIX — 18,74 пт (+0.25 пт), с нач. года -2.93 пт

- MSCI World — 2 757,97 п. (+1,41%), с нач. года +6,0%

Нефть и другие сырьевые активы

Вечером понедельника цены на сырье в целом и нефть в частности снижались. В воскресенье на Всекитайском собрании народных представителей премьер Госсовета КНР Ли Кэцян объявил цель по росту ВВП страны в 2023 году на уровне около 5%, которую инвесторы посчитали не слишком амбициозной (прогнозы экономистов были выше) и предпочли продавать.

Кроме того, рынок, вероятно, ждал объявлений о новых масштабных мерах поддержки рынка жилья страны и об инфраструктурных проектах, и их отсутствие оказало дополнительное давление на сырье. Отметим, что указанные факторы сегодня перевесили позитив в виде некоторого ослабления доллара против валют G10.

Впрочем, такое развитие событий выглядит в целом ожидаемым. На прошлой неделе агентство Bloomberg сообщило со ссылкой на информированные источники о том, что темпы восстановления экономики Китая превышают ожидания властей, поэтому потребность в новых стимулах считается низкой.

На 17:45 мск:

- Brent, $/бар. — 85,08 (-0,87%) с нач. года -1,0%

- WTI, $/бар. — 79,08 (-0,75%) с нач. года -1,5%

- Urals, $/бар. — 61,32 (-1,54%) с нач. года -4,2%

- Золото, $/тр. унц. — 1 851,87 (-0,25%) с нач. года +1,5%

- Серебро, $/тр. унц. — 21,13 (-0,60%) с нач. года -11,8%

- Алюминий, $/т — 2 384,00 (-0,87%) с нач. года +0,3%

- Медь, $/т — 8 932,00 (-0,57%) с нач. года +6,7%

- Никель, $/т — 24 550,00 (-0,19%) с нач. года -18,3%