Европа

Вечером вторника Stoxx Europe 600 рос вторую сессию подряд. По состоянию на 17:45 мск 10 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали финансы, энергетика и промышленность. Отставали недвижимость, производство товаров первой необходимости и ИТ.

Акции финансовых компаний были в лидерах роста на фоне стабилизация ситуации в банковском секторе. Акции UBS, который на выходных купил Credit Suisse (SIX:CSGN), прибавляли около 10%, несмотря на понижение прогноза по рейтингу со стороны S&P Global Ratings и Moody’s Investors Service.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 13,7 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 26,8% компаний индекса торгуются выше своей 50-дневной МА, 48,8% торгуются выше своей 100-дневной МА, 60,1% торгуются выше своей 200-дневной МА.

На 17:40 мск:

- Индекс MSCI EM -942,98 п. (-0,90%), с нач. года -1,4%

- Stoxx Europe 600 -447,01 п. (+1,45%), с нач. года +5,2%

- DAX -15 205,45 п. (+1,82%) с нач. года +9,2%

- FTSE 100 — 7 532,67 п. (+1,74%), с нач. года +1,1%

США

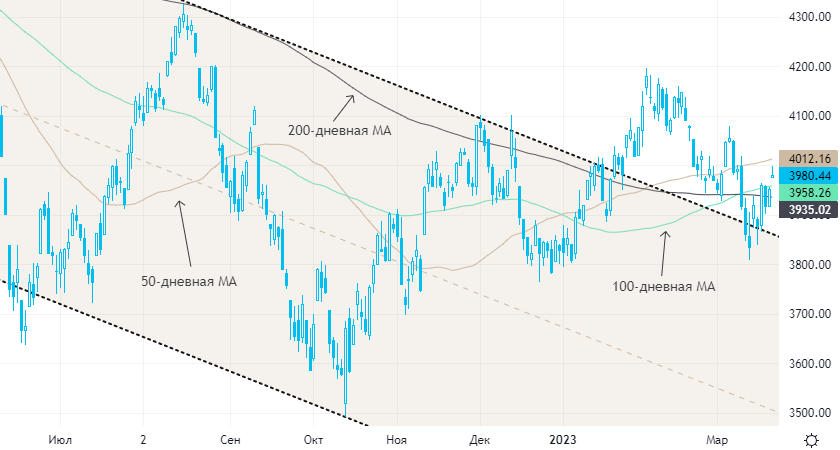

Вечером вторника S&P 500 рос вторую сессию подряд, впервые с 9 марта проверив на прочность психологически важную область 4000 п. По состоянию на 17:40 мск 7 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали энергетика, финансы и производство товаров длительного пользования. Отставали ЖКХ, недвижимость и производство товаров первой необходимости.

Акции проблемного First Republic Bank прибавляли 35% на сообщениях о том, что JPMorgan Chase принимает деятельное участие в разработке плана помощи банку. Кроме того, помочь американским банкам обещает и глава Минфина США Джанет Йеллен. В частности, ходят разговоры о том, что министерство рассматривает возможность предоставления неограниченных гарантий по депозитам, если текущий кризис продолжится.

Завтра ФРС примет решение по денежно-кредитной политике. Рынок фьючерсов на ставку по федеральным фондам оценивает вероятности ее сохранения на текущем уровне / повышения на 25 б.п. в 14,4% / 85,6%.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 16,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 25,4% компаний индекса торгуются выше своей 50-дневной МА, 37,1% торгуются выше своей 100-дневной МА, 46,7% торгуются выше своей 200-дневной МА.

На 17:40 мск:

- S&P 500 — 3 982,28 п. (+0,78%), с нач. года +3,7%

- VIX — 22,06 пт (-2.09 пт), с нач. года +0.39 пт

- MSCI World — 2 678,29 п. (+0,83%), с нач. года +2,9%

Нефть и другие сырьевые активы

Вечером вторника цены на нефть росли вторую сессию подряд, корректируясь из области сильной перепроданности. Поводом для оптимизма служит стабилизация в банковском секторе США и надежды на дальнейшее восстановление экономики Китая.

Кроме того, по словам вице-премьера РФ Александра Новака, Россия решила сохранить добычу нефти на пониженном уровне до конца июня (РФ обещала добровольно снизить ее на 0,5 млн б/д в марте, и, по словам чиновника, эта цель близка).

В период с марта 2022 года по февраль 2023 года Китай импортировал 538,6 тыс. тонн рафинированного алюминий из РФ (+94% г/г), пишет Bloomberg со ссылкой на данные таможни КНР.

Медь дорожала четвертую сессию подряд на фоне улучшения спроса на рискованные активы и ослабления доллара против валют G10. Золото по тем же причинам дешевело.

Гарантийные запасы меди в хранилищах LME снизилось на 5,5 тыс. тонн до 43,5 тыс. тонн, что стало самым большим абсолютным снижением с 8 декабря. Запасы цинка выросли на 8% до 5-месячного максимума.

На 17:40 мск:

- Brent, $/бар. — 74,69 (+1,22%) с нач. года -13,1%

- WTI, $/бар. — 68,65 (+1,49%) с нач. года -14,5%

- Urals, $/бар. — 48,01 (+1,80%) с нач. года -25,0%

- Золото, $/тр. унц. — 1 953,19 (-1,30%) с нач. года +7,1%

- Серебро, $/тр. унц. — 22,36 (-0,82%) с нач. года -6,7%

- Алюминий, $/т — 2 275,00 (+0,02%) с нач. года -4,3%

- Медь, $/т — 8 769,50 (+0,83%) с нач. года +4,7%

- Никель, $/т — 22 630,00 (-0,73%) с нач. года -24,7%