Несмотря на банковский кризис, инвесторы продолжили гнаться за акциями, вызвав срабатывание нескольких «бычьих» сигналов к покупке. Как было отмечено в нашей рассылке за минувшие выходные, у текущей дихотомии есть две основные причины. Первая — психологическая, вторая — исключительно техническая.

В первом случае идет речь об игнорировании базовых финансовых и экономических рисков — это своего рода «павловская реакция» на интервенции центробанка. Приведем цитату:

«Под классическим обусловливанием (также известно как павловское, или респондентное обусловливание) понимается процедура обучения, при которой мощный стимул (например, еда) сочетается со стимулом, который до этого был нейтральным (например, звонок колокольчика). Павлов обнаружил, что при использовании нейтрального стимула у собаки начиналось слюноотделение в ожидании мощного стимула, даже если на тот момент он отсутствовал. Обучение в этом случае становится результатом формирования ассоциации между двумя стимулами.

Что важно, для эффективности обусловливания за “нейтральным стимулом” при начале его использования должен следовать “мощный стимул”, чтобы ассоциация сформировалась. В случае с инвесторами каждый последующий раунд количественного смягчения ФРС был “нейтральным стимулом”, а рост рынка акций — “мощным стимулом”».

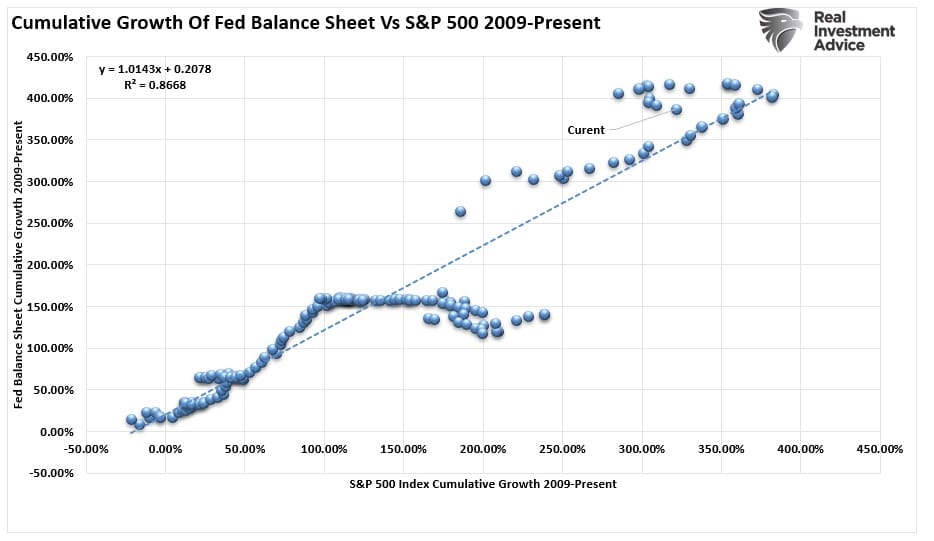

Как можно видеть, между изменениями баланса ФРС и динамикой рынка с 2009 года существует сильная корреляция.

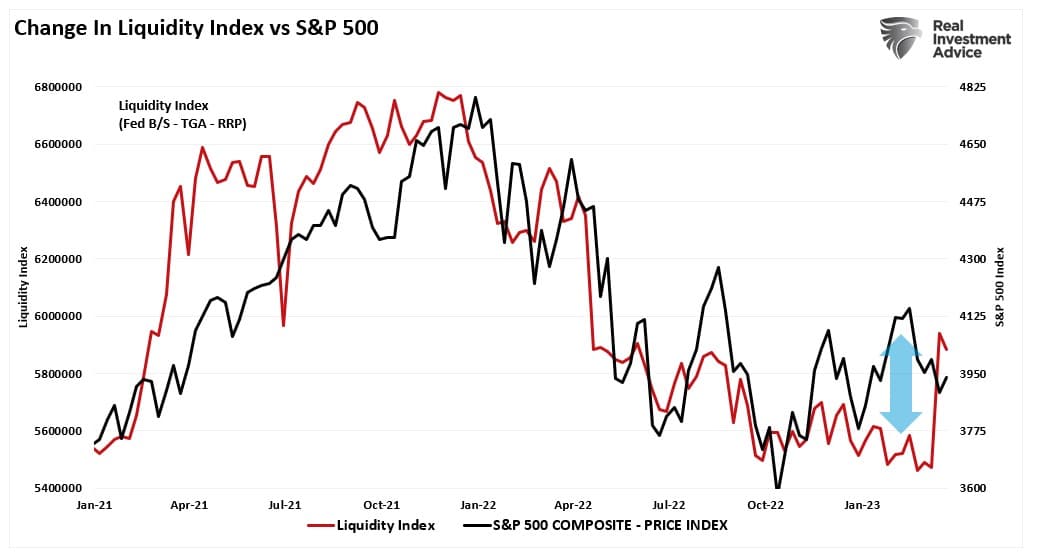

Учитывая эту корреляцию, не стоит удивляться тому, что в этот раз инвесторы начали «пускать слюни», поскольку интервенции для сдерживания банковского кризиса с помощью ликвидности фактически послужили для них тем самым «звонком колокольчика».

Как отмечалось в одной из статей, эти программы по предоставлению ликвидности представляют собой скорее займы, которые нужно будет вернуть, а не программы по покупке активов. Однако инвесторам было достаточно увидеть, что процесс сокращения баланса ФРС пошел вспять.

Этого хватило для того, чтобы вызвать ралли и спровоцировать срабатывание «бычьих» сигналов к покупке, которые обеспечили рынку техническую поддержку.

4200 перед следующим откатом

В нашей статье, опубликованной в начале февраля, мы писали о «сигналах к продаже», которые побудили нас рекомендовать подписчикам сократить позиции в акциях.

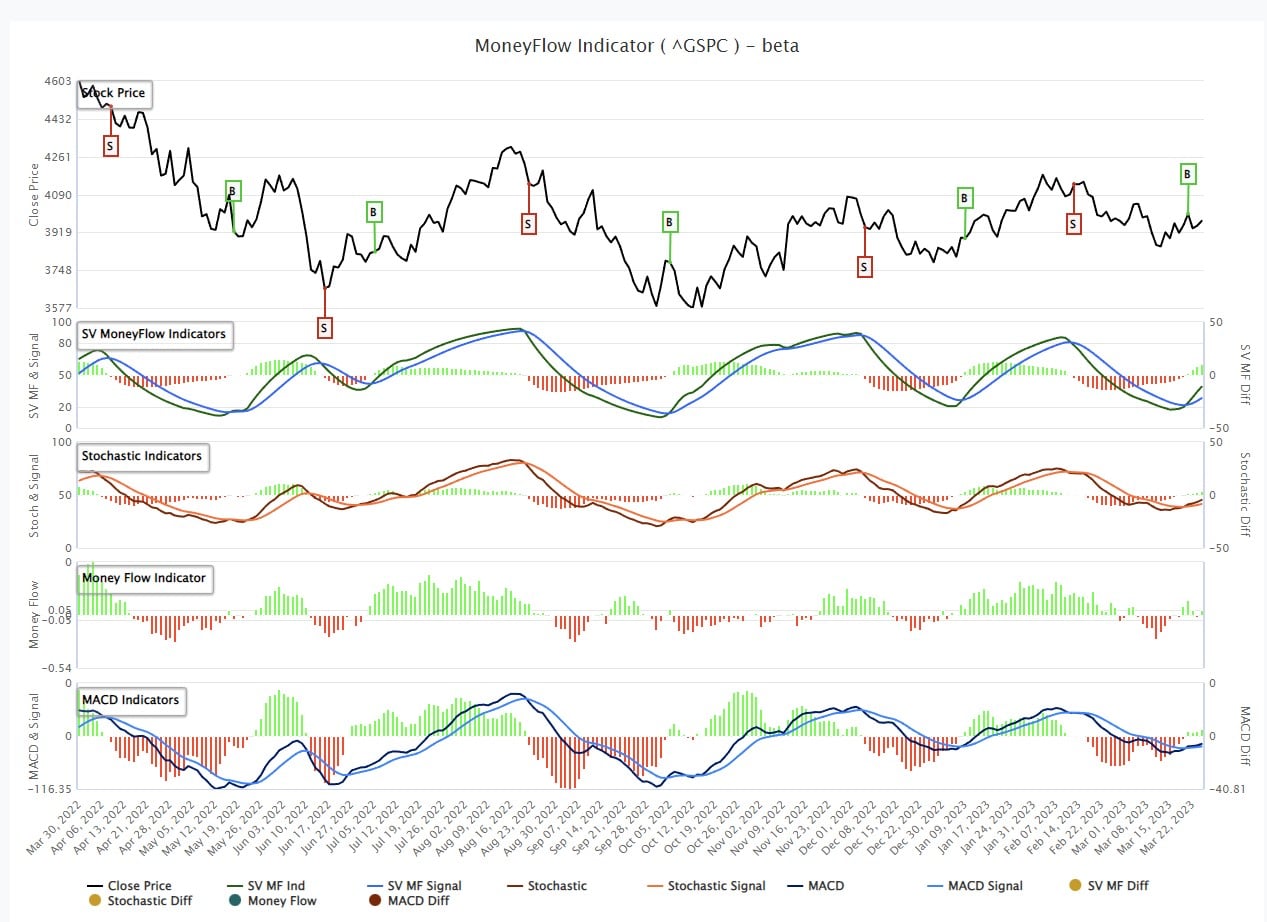

«Наш основной краткосрочный индикатор «продавай» сработал впервые с начала декабря. В прошлом этот индикатор очень точно подавал сигналы о коррекциях и ралли. На графике ниже, предоставленном SimpleVisor.com, показан созданный нашей фирмой индикатор денежных потоков и сигнал схождения-расхождения скользящих средних (MACD).

Хотя этот сигнал к продаже не означает неминуемый обвал рынка, он указывает на то, что в следующие несколько недель или месяцев рынок, вероятно, будет консолидироваться или двигаться преимущественно в нисходящем тренде. По этой причине мы сократили свои позиции в акциях на прошлой неделе перед заседанием ФРС».

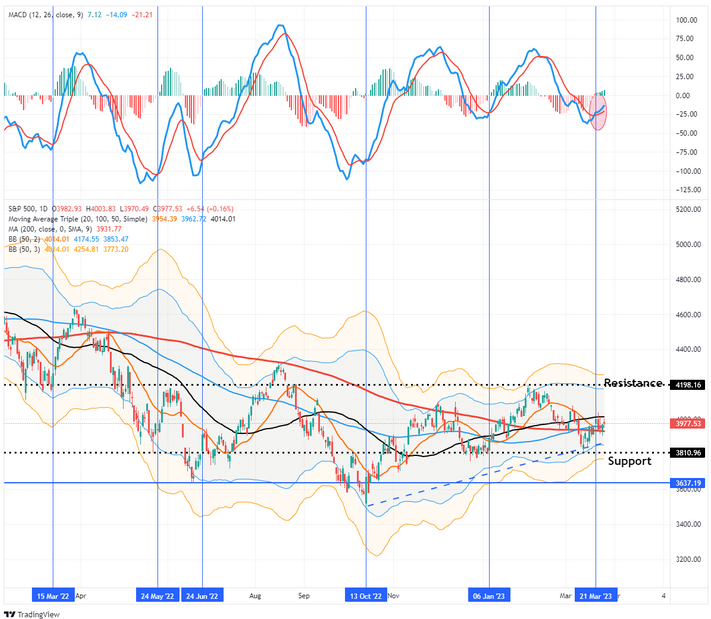

После той статьи рынок совершил откат, пробив 200-дневную скользящую среднюю и критическую поддержку восходящего тренда с октябрьских минимумов. При этом поддержка на декабрьских минимумах тогда устояла, и «бычий» тренд остался невредимым.

Сейчас же сигналы стали «бычьими», указывая на то, что инвесторам следует осторожно увеличивать позиции в акциях в расчете на краткосрочное ралли.

Поданный индикатором MoneyFlow сигнал также подтверждается «бычьим» сигналом индикатора схождения/расхождения скользящих средних (MACD).

Как отмечалось выше, сейчас существует множество причин с осторожностью подходить к рынку на горизонте 6–9 месяцев с учетом «запаздывающего» влияния повышения процентных ставок на экономику и прибыль компаний.

И тем не менее, принимая во внимание наличие этих сигналов к покупке, инвесторам следует умеренно увеличить позиции в акциях, поскольку цены акций, вероятнее всего, будут расти в следующие две недели – два месяца.

Как можно видеть, наиболее вероятной целью для S&P 500 будет уровень 4200, прежде чем рынок натолкнется на серьезное сопротивление. Здесь будет разумно зафиксировать прибыль и снова сократить риски.

Однако продолжающийся банковский кризис может ограничить пространство для роста акций в краткосрочной перспективе уровнями 4000–4100. Мы будем следить за своими техническими индикаторами в ожидании следующего сигнала и сократим риски по акциям независимо от того, на каких уровнях будет находиться рынок.

Вспоминая Bear Stearns

Здесь напрашивается один очевидный вопрос. Как же рынки могут подавать «бычьи» сигналы к покупке и расти в разгар банковского кризиса?

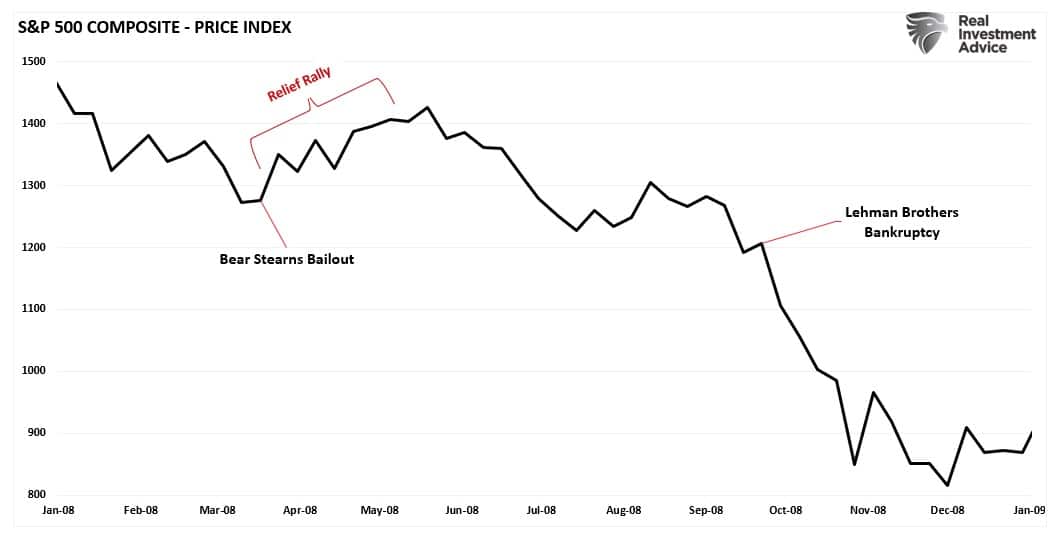

Небольшой экскурс в историю поможет нам припомнить похожую ситуацию на заре кризиса субстандартного ипотечного кредитования. У Bear Stearns тогда было два ипотечных фонда с ироничными названиями High-Grade Structured Credit и High-Grade Structured Credit Enhances Leverage, которые пошли ко дну, когда на рынке субстандартного ипотечного кредитования появились проблемы, и ликвидность улетучилась. Остальное, как говорится, это уже история.

«14 марта 2008 года Федеральный резервный банк Нью-Йорка (ФРБ Нью-Йорка) согласился предоставить Bear Stearns кредит в размере $25 миллиардов под залог незаложенных активов Bear Stearns, чтобы обеспечить Bear Stearns ликвидностью на срок до 28 дней, которую отказывался предоставить рынок. Вскоре после этого ФРБ Нью-Йорка передумал и сообщил Bear Stearns, что они не смогут получить эти деньги.

Сделка была изменена, и ФРБ Нью-Йорка в результате создал компанию (впоследствии известную как Maiden Lane LLC) для покупки активов Bear Stearns на сумму $30 миллиардов, а JPMorgan Chase выкупил Bear Stearns посредством свопа акций по цене $2 за бумагу, или менее 7% от рыночной стоимости Bear Stearns за два дня до этого», – Wikipedia

Рынок тогда находился под давлением с начала года по мере того, как разворачивалась драма вокруг Bear Stearns. Выкуп банка и заверения в «финансовой стабильности» послужили импульсом для ралли, которое продолжалось до июня.

В заключение

Как отмечалось выше, на рынках в настоящее время складывается похожая ситуация с негативными настроениями среди инвесторов и заверениями ФРС о том, что «банковская система здоровая и устойчивая».

Нам только остается проверить, так ли это на самом деле. Слова Пауэлла мне напомнили злосчастное заявление, сделанное в 2007 году перед Конгрессом Беном Бернанке:

«Мы не ожидаем существенного побочного негативного влияния рынка субстандартного кредитования на остальную экономику и финансовую систему».

Я не говорю, что вот-вот разразится финансовый кризис. Я лишь указываю на существование повышенных рисков для рынков.

• Когда наличность изымается с рынков и вкладывается в фонды денежного рынка с доходностью 4% плюс, это приводит к уменьшению покупательской способности.

• Экономика замедляется, что негативно отразится на росте прибыли.

• Предыдущие повышения ставок ФРС только начинают сказываться на экономике.

• Стандарты кредитования у банков стремительно ужесточаются, еще больше сдерживая экономический рост.

• Инфляция замедляется, уменьшая способность корпораций повышать цены и сдавливая маржу.

• Безработица увеличится в ближайшие месяцы.

В 2008 году экономика уже погрузилась в рецессию. Мы тогда этого не осознавали, поскольку экономические данные не отражали происходящее в полной мере. Однако, оглядываясь назад, мы видим, что крах Bear Stearns был крайне важным сигналом о том, что в системе что-то поломалось.

И хотя сегодня в финансовой системе во многом складывается похожая ситуация, это не означает, что рынки не могут вырасти только за счет надежды и оптимизма.

Ралли в сторону 4200 возможно, поскольку психология инвесторов не всегда отличается логикой.

Однако рецессия в экономике становится все более осязаемой, и мы воспользуемся этим ралли для сокращения рисков и ребалансировки портфелей, чтобы защититься от финальной «медвежьей» фазы этого рынка.