Российские акции подорожали по итогам торгов в четверг, 30 марта. Индекс МосБиржи практически весь день торговался на позитивной ноте, но так и не обновил сформированный в среду максимум с 16 сентября 2022 г. на уровне 2468,5 п. При этом рублевый индекс продемонстрировал 5-дневную серию роста. Долларовый индекс РТС уверенно держался выше психологического уровня 1000 п., но также не решился атаковать пиковые значения предыдущего дня.

На 19:00 мск:

· Индекс МосБиржи — 2 465,93 п. (+0,21%), с нач. года +14,5%

· Индекс РТС — 1 006,43 п. (+0,19%), с нач. года +3,7%

· Stoxx Europe 600 — 454,84 п. (+1,03%), с нач. года +7,0%

· DAX — 15 522,40 п. (+1,26%), с нач. года +11,5%

· FTSE 100 — 7 620,43 п. (+0,74%), с нач. года +2,3%

· S&P 500 — 4 045,24 п. (+0,43%), с нач. года +5,4%

· VIX — 19,71 п. (+0.59 пт), с нач. года -1.96 пт

· MSCI World — 2 739,42 п. (+1,28%), с нач. года +5,3%

На фондовых площадках в США и Европе сегодня полноценным образом проснулся аппетит к риску. Индекс S&P 500 уверенно подрастал к экватору сессии около, как и высокотехнологичный Nasdaq 100, который может завершить свой лучший квартал за 10 лет. Инвесторы в США делают ставку на то, что ФРС достигнет пика повышения ставок в мае (+25 б.п. до 5,25%), а во второй половине года перейдет к смягчению денежно-кредитной политики. Меж тем панъевропейский индекс EuroStoxx 600 достиг трехнедельного пика в четверг, поскольку беспокойства в контексте проблем банковского сектора стихли. Доходности германских государственных облигаций по темпам роста опережают увеличение доходностей трежерис. На этом фоне курс евро к доллару подскочил до 1,0926 и может закрыться на самом высоком уровне со 2 февраля. Рынок валютных опционов делает минимальные с 7 марта ставки на укрепление валюты США против европейского конкурента, если судить по 3-месячному показателю Risk Reversal, который отражает разницу в стоимости опционов Call и Put для пары EUR/USD.

На 19:15 мск:

· Brent, $/бар. — 79,30 (+1,30%), с нач. года -7,7%

· WTI, $/бар. — 74,31 (+1,84%), с нач. года -7,4%

· Urals (инд. Средиземноморье), $/бар. — 52,42 (+2,22%), с нач. года -18,1%

· Золото, $/тр. унц. — 1 978,64 (+0,71%), с нач. года +8,5%

· Серебро, $/тр. унц. — 23,79 (+1,94%), с нач. года -0,7%

· Алюминий, $/т — 2 386,50 (+0,27%), с нач. года +0,4%

· Медь, $/т — 9 008,00 (+0,06%), с нач. года +7,6%

· Никель, $/т — 23 160,00 (-2,46%) с нач. года -22,9%

Динамика международного валютного рынка нашла свое отражение в динамике курсов доллара и евро к рублю в валютной секции Мосбиржи. Поэтому к вечеру четверга доллар дешевел, а евро дорожал, и в итоге курс евро/рубль впервые с 19 апреля 2022 г. завершил торговый день выше 84,00. При этом отметим, что в рамках дневной сессии на объемах 7,6–8,5 млрд руб. в час курс EURRUB (TOM, расчетами завтра) был относительно стабилен и торговался в коридоре 83,90–83,56 — то есть диапазон был 34 копейки. Однако ближе к вечеру объемы уже с трудом превышали 5 млрд руб. в час. На более низких объемах как раз мы и наблюдали формирование новых максимумов евро относительно рубля. Поскольку рубль преодолел психологический уровень 84 за евро на относительно низких объемах, мы предполагаем, что движение не имеет отношения к повышенному спросу на валюту со стороны импортеров. Это, скорее, спекулятивный спрос, который может быть обусловлен пониманием того, что проблемы в когорте европейских банков будут не так страшны, как это казалось еще неделю или пару недель назад. Также это может быть эффект оттока капитала и давления на рубль со стороны капитального счета, которое в последние недели заметно возросло.

На 19:15 мск:

· EUR/USD — 1,0903 (+0,54%), с начала года +1,8%

· GBP/USD — 1,2372 (+0,47%), с начала года +2,4%

· USD/JPY — 132,59 (-0,20%), с начала года +1,1%

· Индекс доллара — 102,232 (-0,40%), с начала года -1,2%

· USD/RUB (Мосбиржа) — 77,08 (-0,10%), с начала года +10,3%

· EUR/RUB (Мосбиржа) — 84,375 (+0,69%), с начала года +13,6%

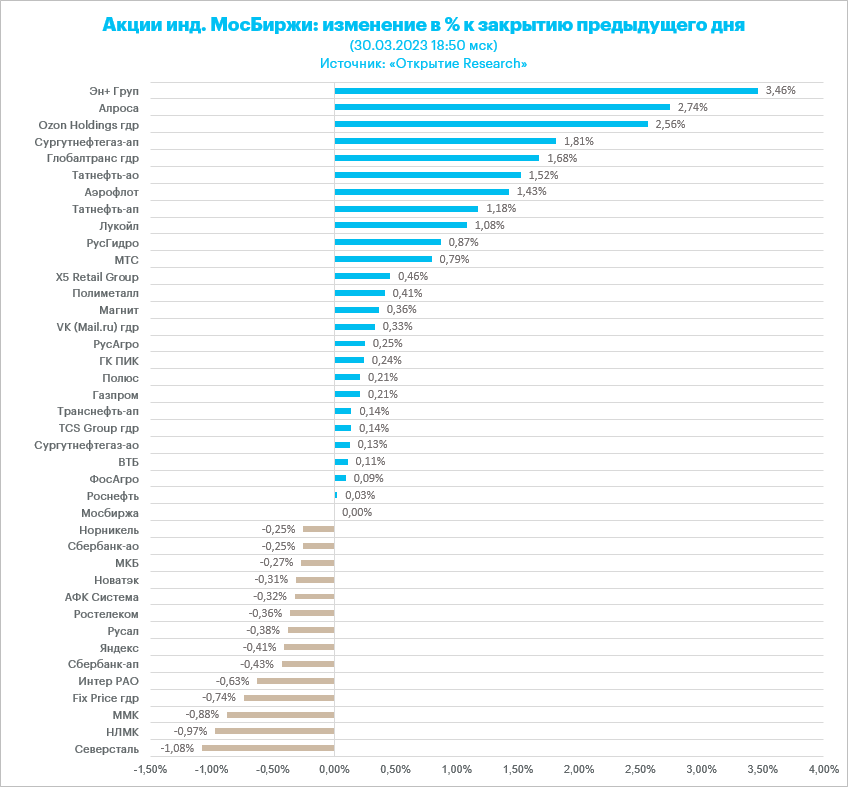

Несмотря на позитивный внешний фон , российский фондовый рынок продемонстрировал скромную позитивную динамику. В среду в лидерах роста были акции сталепроизводителей, а сегодня они в лидерах снижения среди индексных акций. Производители цветных металлов также подешевели, как и акции Сбербанка (MCX:SBER), рост которых оказывал поддержку рынку накануне. В лидерах роста были потенциальные дивидендные истории, а также бумаги Ozon Holdings (MCX:OZONDR), которые позитивно отреагировали на новости о разработке правительством механизма для выпуска нового типа акций компаний IT-сектора, которые дают держателю право нескольких голосов на собрании акционеров. В целом, сейчас ключевым негативным для российского рынка фактором выступает его краткосрочная перекупленность.

Дивидендная доходность индекса МосБиржи составляет 8,4 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E).

Ключевые новости дня

«КАМАЗ» не планирует возобновлять публикацию отчетности по МСФО в 2023 году. Компания под западными санкциями. Она не публиковала финансовую отчетность за первые 6 месяцев 2022 г., а также за весь 2022 г.

Мы планируем разрешить банкам с базовой лицензией отчуждать зависшие ценные бумаги, с которыми они не вправе работать, расширить перечень доступных для банков с базовой лицензией ценных бумаг, в том числе предоставить работать с ценными бумагами любой биржи, сказала зампред ЦБ РФ Ольга Полякова. Для банков с базовой лицензией действует временное разрешение открывать корреспондентские счета за рубежом. Конкретика по этой инициативе, как ожидается, появится в мае.

В фокусе

QIWI (MCX:QIWIDR) (QIWI) 31 марта планирует опубликовать финансовые результаты по МСФО за 2022 год.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Худшими по динамике стал индекс «Финансов» (+0,1%). В явных лидерах были акции Qiwi (QIWI) перед публикацией отчетности. В аутсайдерах акции «СПБ Биржи» (SPBE), префы и обычка Сбербанка (SBER). Также дешевели акции МКБ (MCX:CBOM) и «Банка Санкт-Петербург» (BSPB).

Лидером роста стал индекс «Электроэнергетики» (+0,74%). Здесь лидировали акции «Россети» (FEES), прибавившие 5% до максимума за 6 месяцев. Более 3% прибавили акции ТГК-1 (MCX:TGKA) и ТГК-2 (TGKB). Более 1% потеряли в цене акции «Мосэнерго» (MSNG), «Юнипро» (UPRO (MCX:UPRO) ), ОГК-2 (MCX:OGKB).

Индекс «Телекоммуникаций» (+0,3%). Акции МТС (MCX:MTSS) и префы МГТС (MGTSP) подорожали примерно на 0,8%. Обычка «Ростелекома» (RTKM) и префы «Ростелекома» (RTKMP) были в лидерах снижения.

Индекс «Строительных компаний» (+0,6%). Лидерами роста стали акции «Самолета» (SMLT), подорожавшие на 1%, а также прибавившие 0,2% акции ГК «ПИК» (PIKK). На 0,5% подешевели вчерашние лидеры роста в секторе – расписки «Эталона» (ETLN), акции «Группы ЛСР» (LSRG) просели на 0,3%.

Индекс «Металлов и добычи» (+0,2%). В лидерах акции «Эн+ Груп» (ENPG), подорожавшие более чем на 3,5%, а также акции алмазодобывающей компании «Алроса» (ALRS), которые подскочили почти на 3%. В аутсайдерах акции «Северстали» (CHMF), НЛМК (MCX:NLMK) и ММК (MCX:MAGN).

Индекс «Нефти и газа» (+0,4%). Лидировали префы «Сургутнефтегаза» (MCX:SNGS) (SNGSP)? а также префы и обычка (TATN). Под давлением оказались акции «Новатэка» (MCX:NVTK).

Из ТОП-25 акций лидеров по объему торгов 19 подорожали и 6 подешевели на 18:50 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), «Русснефти» (RNFT), ОВК (MCX:UWGN). Наиболее существенный рост продемонстрировали акции «Русснефти», подорожавшие на 20%. Наиболее существенное снижение – бумаги «Северстали» (CHMF), подешевевшие на 1,1%.

Из 40 акций индекса МосБиржи 25 подорожали и 14 подешевели по итогам дня.

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 85,7 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся краткосрочную перекупленность российского фондового рынка. Меж тем техническая картина не исключает в преддверии коррекции рост до 2470-2490 пунктов по рублевому индексу.

Корпоративные истории

Расписки «ЦИАН» (CIAN) накануне резко выросли на рекордном с ноября 2021 г. объеме и достигли максимума за 7 месяцев на уровне 550 руб. в преддверии публикации отчетности. Финансовые результаты по МСФО за 2022 г. были опубликованы сегодня. Бумаги с начала года до максимумов 29 марта демонстрировали рост на 52,5%, а теперь мы наблюдаем коррекцию, которая также может быть обусловлена тем, что никаких новостей о выплате дивидендов мы не услышали. А инвесторы сейчас на каждую публикуемую отчетность смотрят через призму потенциального дивидендного вознаграждения.

Выручка холдинговой компании сервиса по размещению объявлений в сфере недвижимости в IV квартале увеличилась на 35% до 2,39 млрд руб. Скорректированная EBITDA подскочила в 5 раз до 586 млн руб. Рентабельность по EBITDA выросла на 18 п.п. до 24,5%. Чистая прибыль выросла до 489 млн руб. по сравнению с убытком 888 млн руб. в IV квартале 2021 г. По итогам всего 2022 г. выручка +37% г/г до 8,3 млрд рублей, Скорр. EBITDA выросла в 5,2 раза до 1,67 млрд руб., рентабельность по EBITDA увеличилась на 15 п.п. до 20,2%. Чистая прибыль составила 480 млн руб. Позитивно, что доходы от основного бизнеса, включающего размещение объявлений, лидогенерацию и онлайн-рекламу, увеличились в IV квартале на 43% г/г до 2,3 млрд руб. Однако выручка ипотечного маркетплейса по итогам IV квартала упала на 27% до 76 млн руб.