Европа

Stoxx Europe 600 проводит сессию среды, консолидируясь в области годовых максимумов. По состоянию на 16:45 мск 7 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали ЖКХ, производство товаров первой необходимости и финансы. Отставали недвижимость, ИТ и энергетика.

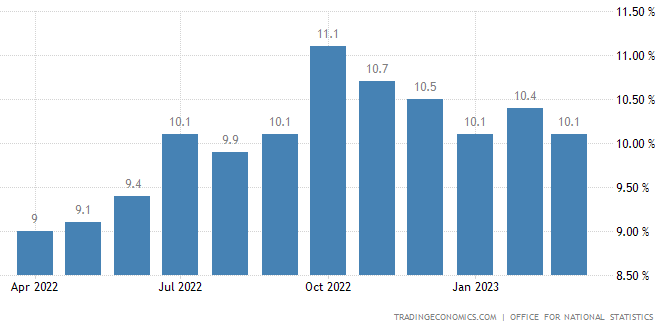

Темпы роста потребительской инфляции в Великобритании замедлились в марте до 10,1% г/г с 10,4% г/г в феврале, но превысили консенсус на уровне 9,8% г/г. На этом фоне рынок производных инструментов полностью учел в ценах повышение процентной ставки Банком Англии на 25 б.п. в мае.

В Европе продолжается сезон корпоративной отчетности, и свои результаты представили 13 компаний из Stoxx Europe 600. Пока все протекает неплохо: 75% отчитавшихся компаний превысили ожидания по выручке, а 80% — по прибыли. В первую торговую сессию после отчета акции этих компаний росли в среднем на 2,86%.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 14,0 к прибыли за прошедший год (P/E) и с коэффициентом 12,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 62,3% компаний индекса торгуются выше своей 50-дневной МА, 69,0% торгуются выше своей 100-дневной МА, 75,4% торгуются выше своей 200-дневной МА.

На 16:45 мск:

• Индекс MSCI EM -1 000,55 п. (-0,32%), с нач. года +4,6%

• Stoxx Europe 600 -467,84 п. (-0,17%), с нач. года +10,1%

• DAX -15 868,57 п. (-0,09%) с нач. года +14,0%

• FTSE 100 — 7 896,82 п. (-0,16%), с нач. года +6,0%

США

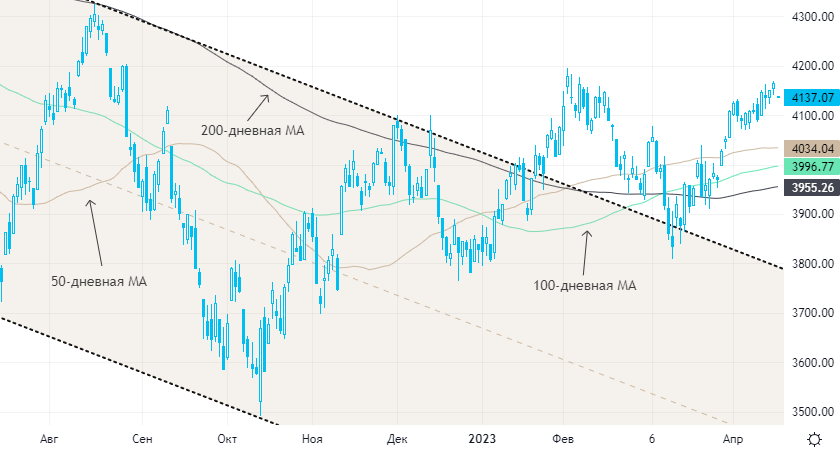

S&P 500 начал торги среды с гэпа вниз в рамках консолидации в области двухмесячных максимумов. По состоянию на 16:45 мск 9 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали ЖКХ, финансы и здравоохранение. Отставали телекомы, ИТ и производство материалов.

В США также продолжается сезон корпоративной отчетности, и свои результаты представила уже 51 компания из S&P 500, т. е. 10% компонентов индекса. Здесь результаты несколько хуже: 55% отчитавшихся компаний превысили ожидания по выручке, а 80% — по прибыли. В первую торговую сессию после отчета акции этих компаний росли в среднем на 1,52%.

В целом динамика акций европейских и американских компаний после отчетности выглядит весьма позитивной, т. к. важны не только сами цифры, но и реакция рынка на них.

Фьючерсы на ставку по федеральным фондам учитывают в ценах 83-процентную вероятность ее повышения на 0,25% до 5,00–5,25% на заседании FOMC 3 мая и 17-процентную вероятность сохранения статус-кво.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,9 к прибыли за прошедший год (P/E) и с коэффициентом 17,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 60,6% компаний индекса торгуются выше своей 50-дневной МА, 53,9% торгуются выше своей 100-дневной МА, 61,9% торгуются выше своей 200-дневной МА.

На 16:45 мск:

• S&P 500 — 4 136,22 п. (-0,45%), с нач. года +7,7%

• VIX — 16,80 пт (-0.03 пт), с нач. года -4.87 пт

• MSCI World — 2 835,89 п. (+0,31%), с нач. года +9,0%

Нефть и другие сырьевые активы

Цены на нефть сегодня вновь оставались под давлением, и июньский фьючерс на Brent опустился до самого низкого уровня с 13 марта. Таким образом, контракт вошел в область ценового разрыва, который возник 3 апреля после решения ведущих участников ОПЕК+ сократить добычу нефти в мае.

Рынок Азии слабеет: в регион, который не испытывает дефицита, продолжают поступать большие партии нефти из РФ, а НПЗ подумывают о сокращении объема нефтепереработки на фоне снижения маржинальности данного процесса.

По данным API, коммерческие запасы нефти в США снизились на неделе до 14 апреля на 2,67 млн баррелей. Запасы бензина за тот же период сократились на 1,01 млн баррелей, а дистиллятов — на 1,9 млн баррелей.

На 16:45 мск:

• Brent, $/бар. — 82,60 (-2,56%) с нач. года -3,9%

• WTI, $/бар. — 78,69 (-2,68%) с нач. года -2,0%

• Urals, $/бар. — 57,66 (-3,56%) с нач. года -10,0%

• Золото, $/тр. унц. — 1 991,30 (-0,71%) с нач. года +9,2%

• Серебро, $/тр. унц. — 25,24 (+0,19%) с нач. года +5,4%

• Алюминий, $/т — 2 420,50 (-0,68%) с нач. года +1,8%

• Медь, $/т — 8 931,00 (-0,90%) с нач. года +6,7%

• Никель, $/т — 25 140,00 (-1,92%) с нач. года -16,3%