Специально для Investing.com.

Рост фондового рынка Америки становится крепким трендом, который ничем невозможно сломить. Любая, казалось бы, негативная статистика для этого рынка не может его остановить. Да что там статистика — экономика всей страны со дня на день упадёт на колени. В такой ситуации невольно задаёшься вопросом: "Всё ли со мной в порядке, или просто рынок сошёл с ума?"

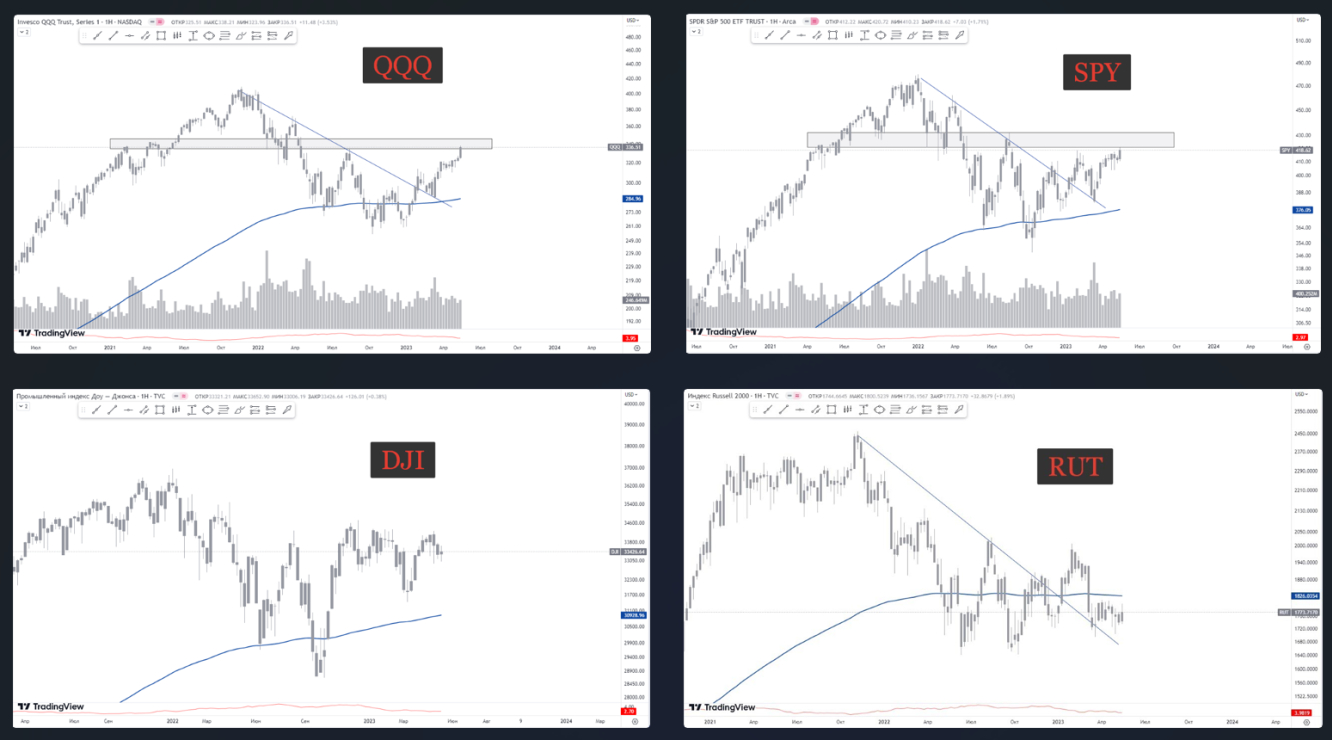

Техническая картина

На прошлой неделе мы увидели очередной забег к новым вершинам со стороны индекса технологических компаний. Остальные индексы поддержали его более скромными цифрами роста, особенно индекс промышленных компаний.

По технической картине всё также видно полное отсутствие интереса участников рынка к прочим индексам. Small cap-компании вообще в полном ауте уже очень давно, промышленники потеряли интерес совмем недавно, а вот широкий рынок в лице S&P 500 старается расти за технлогическими компаниями.

Уже в который раз намекаю вам на полное отсутствие ширины текущего роста технологических компаний.

Рост индекса технологических компаний уже практически вертикальный, а вот ширины от этого совсем не прибавляется. Кстати, такая "вертикальность" восхождения является верным признаком скорого обрыва альпиниста с маршрута.

Стоит отметить, что всё это происходит при растущем индексе доллара.

Уже вторую неделю подряд он показывает рост. На прошлой неделе он даже вышел за нисходящий тренд, теперь очень интересно посмотреть на закрепление за его пределами.

Медь, так же, как и индекс доллара, ничего хорошего не сулит для рисковых инструментов.

Продолжительный период цена на этот металл снижается. Сейчас она стоит у нижней границы своеобразного треугольника и норовит пройти ниже неё. На прошлой неделе она лишь "попробовала на вкус" пробитие этой поддержки. Ждём дальнейшей динамики.

Волатильность, как и положено ей при росте рисковых инструментов, показывает полное спокойствие, больше похожее на затишье перед бурей.

Ну и наконец, посмотрим на инфляционные ожидания в лице доходности десятилетних казначейских бумаг.

Несмотря на локальный тренд на снижение, мы видим всплеск активности на прошлой неделе. Неужели плохая для рынка отчётность по рынку труда нашла отражение хоть в каком-то индикаторе базовой метрики рынка?

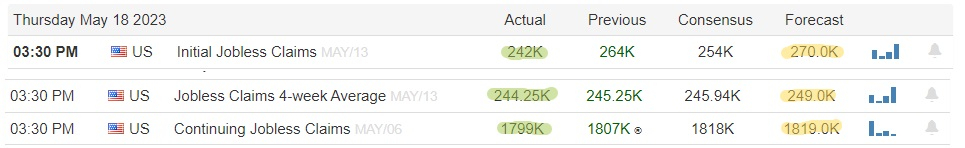

События, интересная статистика

На прошлой неделе произошло всего два значимых для глобального состояния рынка события. Первым был рынок труда с отчётностью по количеству заявок по безработице.

Тут очевидно усиление показателей по всем фронтам, несмотря на ожидание их ослабления. Что ни на есть плохие данные для рынка рисковых инструментов. Ведь Джером Пауэлл нам говорил на последней пресс-конференции ФРС о том, что они очень плотно следят за макроданными. Но рынку всё нипочём.

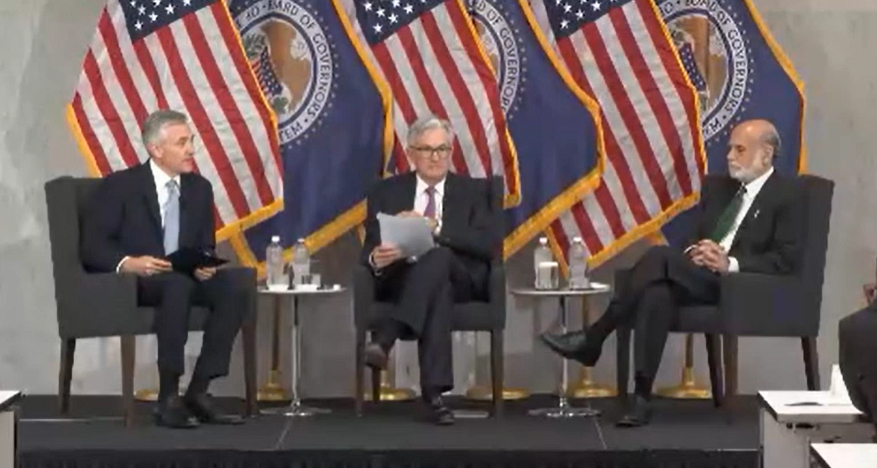

Кстати, о Джероме — он и был вторым значимым событием прошлой недели. Точнее, его выступление.

Как можем наблюдать, в этот раз он был не один — вместе с ним выступал и Бен Бернанке, бывший глава ФРС, который находился на посту с 2006 по 2014 год. Вполне возможно, тем самым нам подали знак о том, что всё будет хорошо. Бен Бернанке был серьёзным специалсистом своего дела, он очень плотно изучал историю Великой депрессии и все возможные кризисы после этого. Отметился он в истории монетарной политики США как серьёзный новатор и человек, который преодолел серьёзнейший кризис 2008 года.

Так вот, на этом выступлении мы услышали практически полный повтор пресс-конференции ФРС, которая прошла в начале марта. Ничего страшного, или одобряющего из уст текущего главы ФРС мы не услышали. Всё так же уверения о том, что банковский кризис не такой, как вам всем кажется, что банковская система вполне себе крепка (вспоминается та же риторика о текущей экономической ситуации, только в начале 2021 года), и что простым гражданам не стоит ничего боятся. "All funds are SAFU" — Changpen Zhao.

Также Джером поведал нам о том, что ФРС по-прежнему будет следить за экономической ситуацией, и они будут очень осторожны в принятии своих решений.

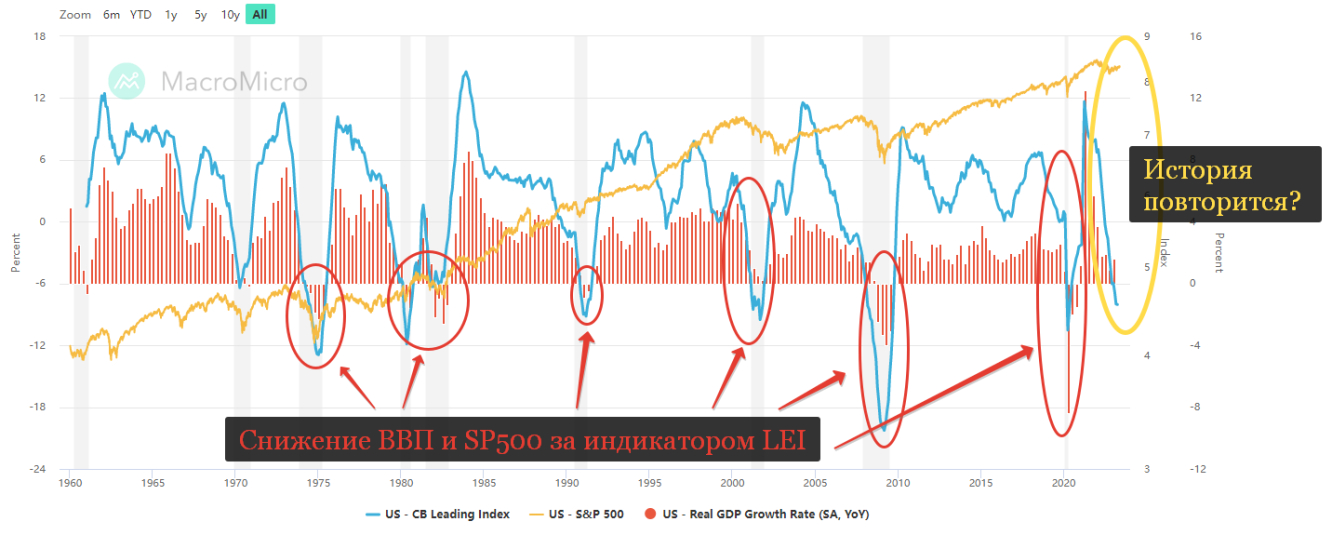

Ну и напоследок, стоит посмотреть на интересный экономический индикатор под названием Leading Economic Indicator, или сокращённо LEI. Как понятно из названия, это опережающий экономику индикатор, который включает в себя 10 экономических параметров, на основе которых рассчитываются его показания.

Как видим, с 1960-х годов этот индикатор точно предсказал каждое снижение как ВВП США, так и самого фондового рынка в целом. Точность 100%-я. Снижение этого индикатора видно и сегодня, вот только реакции со стороны ВВП и фондового рынка пока что не видно совсем.

Резюме

Фондовый рынок Америки взлетел вопреки всем сомнениям скептиков и всем плохим данным на новые высоты. Особенно хорошо пошёл индекс технологических компаний. Но всё это всё больше и больше становится похоже на рулетку в казино. Особенно пугает практически вертикальный угол восхождения индекса технологических компаний, да и в общем, картина складывается не очень хорошо.

Скорее всего, на этой неделе мы можем увидеть первые признаки остановки роста, ведь NDX подошёл к мощному уровню сопротивления, да и коррекция снижения 2022 года завершена более чем полностью, если смотреть по сетке Фибоначчи. Покупать "в потолок" сейчас — не самая хорошая затея, а вот присмотреться к хорошим вариантам для продажи можно вполне.

На этой неделе нас не ждёт ничего сверхествественного для рынка рисковых инструментов. Будет небольшое обновление данных по рынку труда, потребительской инфляции, доходам/расходам граждан и по рынку недвижимости. Учитывая, что более важные события прошлых недель не смогли поломать общий задор, не стоит ожидать от этих событий чего-то большего.

В любом случае, всегда сохраняйте свой риск- и мани-менеджмент, держите нос по ветру и никуда не торопитесь.

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле.