Российские акции подорожали по итогам торгов во вторник, 23 мая.

На 19:15 мск:

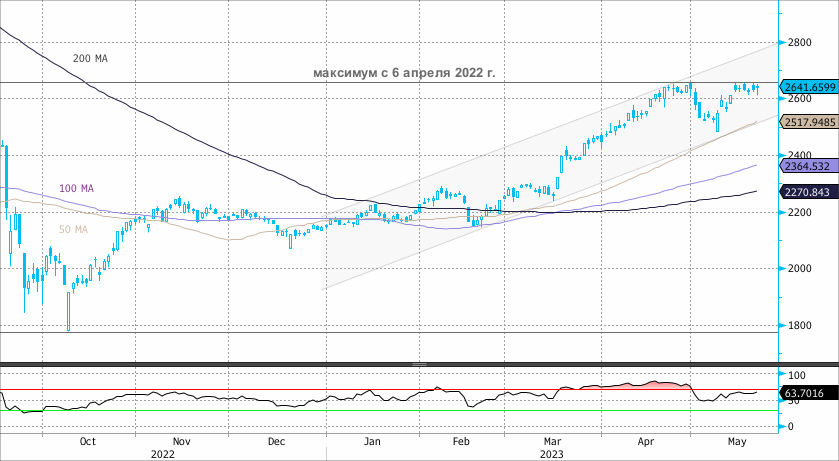

· Индекс МосБиржи — 2 641,66 п. (+0,32%), с нач. года +22,6%

· Индекс РТС — 1 038,00 п. (+0,21%), с нач. года +6,9%

· Stoxx Europe 600 — 466,10 п. (-0,60%), с нач. года +9,7%

· DAX — 16 152,86 п. (-0,44%), с нач. года +16,0%

· FTSE 100 — 7 762,95 п. (-0,10%), с нач. года +4,2%

· S&P 500 — 4 184,55 п. (-0,19%), с нач. года +9,0%

· VIX — 17,63 п. (+0.42 пт), с нач. года -4.04 пт

· MSCI World — 2 845,71 п. (+0,10%), с нач. года +9,3%

Внешний фон был умеренно негативным для российского рынка. Европейские акции подешевели. Президент США Джо Байден и спикер Палаты представителей Кевин Маккарти в понедельник не достигли соглашения по увеличению лимита госдолга. Экономические перспективы региона также взволновали инвесторов. Индекс деловой активности PMI в производственной сфере, согласно отчету S&P 500, неожиданно упал до 44,6 в мае. Показатель PMI в сфере услуг также снизился, но до 55,9 п. Напомним, цифра выше 50 п. указывает на увеличение деловой активности, цифра ниже 50 п. – на снижение активности. Германский производственный PMI снизился до 42,9 п. в мае по сравнению с 44,5 п. в апреле (прогнозировалось майское значение 45 п.).

Акции в США также были под давлением, а доходности казначейских облигаций росли по всей длине кривой, особенно заметно – на коротком участке. До 1 июня остается всего несколько дней. Накануне глава Минфина США Джаннет Йеллен заявила, что без повышения потолка США вряд ли дотянут до 15 июня, если будут стараться выполнить все свои обязательства. Байден и Маккарти назвали переговоры в понедельник продуктивными, но соглашение не достигнуто. В Invesco предполагают, что краткосрочный технический дефолт США является вероятным. Меж тем в Citi подсчитали, что объем новых длинных позиций во фьючерсах на S&P 500 вырос на $21 млрд за неделю. Количество лонгов превышает количество шортов в соотношении 9 к 1. В Goldman также отметили, что хеджфонды последние 2 недели активно покупают американские акции. Общий объем покупок достиг самого высокого темпа с октября 2022 г. Это говорит о том, что спекулянты не верят в сильные негативные последствия и делают ставку на то, что договоренность по повышению потолка госдолга будет достигнута. Спекулянты играют в сценарий, когда на это не потребуется несколько месяцев переговоров.

Цены на нефть подросли во вторник. Не исключено, что предупреждение министра энергетики Саудовской Аравии, направленное спекулянтам, открывающим короткие позиции во фьючерсах на нефть, было услышано рынком. Он намекнул, что в апреле спекулянты уже почувствовали на себе удар со стороны картеля, когда рынок позиционировался в медвежьем направлении, но альянс ОПЕК+ неожиданно сообщил о сокращении поставок на 1,67 млн баррелей в сутки. Указание на апрельскую ситуацию сигнализирует, представляет собой некую форму вербальной интервенции. Посыл в том, что картель аналогичным образом может принять решение еще более существенно сократить добычу, что поддержит цены.

На 19:15 мск:

· Brent, $/бар. — 77,28 (+1,70%), с нач. года -10,0%

· WTI, $/бар. — 73,38 (+1,85%), с нач. года -8,6%

· Urals (инд. Средиземноморье), $/бар. — 53,64 (+2,48%), с нач. года -16,2%

· Золото, $/тр. унц. — 1 967,31 (-0,23%), с нач. года +7,9%

· Серебро, $/тр. унц. — 23,43 (-0,85%), с нач. года -2,2%

· Алюминий, $/т — 2 232,50 (-1,37%), с нач. года -6,1%

· Медь, $/т — 8 100,00 (-0,34%), с нач. года -3,2%

· Никель, $/т — 21 005,00 (-1,91%) с нач. года -30,1%

Доллар в понедельник прибавил к рублю на 215 копеек до 80,15, евро прибавил 18,5 копейки до 86,69, а юань подешевел на 0,1 копейки до 11,371.

На 19:15 мск:

· EUR/USD — 1,0775 (-0,35%), с начала года +0,7%

· GBP/USD — 1,2425 (-0,10%), с начала года +2,8%

· USD/JPY — 138,72 (+0,09%), с начала года +5,8%

· Индекс доллара — 103,487 (+0,28%), с начала года -0,0%

· USD/RUB (Мосбиржа) — 80,1875 (+0,05%), с начала года +14,7%

· EUR/RUB (Мосбиржа) — 86,6 (-0,10%), с начала года +16,6%

Несмотря на снижение акций «Газпрома» (MCX:GAZP) и «Газпром нефти» (об этом ниже), нефтегазовый сектор во вторник продемонстрировал рост. Пользовались спросом бумаги сектора, которые будут платить дивиденды. В лидерах роста «Новатэк» (MCX:NVTK), обычка и префы «Татнефти», «Сургутнефтегаз» (MCX:SNGS) (обычка), а также префы «Башнефти» (MCX:BANE).

В финансовом секторе лидировали по темпам акции ВТБ (MCX:VTBR). Банк прогнозирует прирост рублевых депозитов физлиц в 2023 году в целом по рынку на 10%, но сам рассчитывает расти быстрее рынка, заявил зампред правления Анатолий Печатников. Также банк считает, что текущий год станет рекордным с точки зрения выдачи новых кредитов. Объем выдачи ипотеки в 2023 году может достигнуть 5,2 трлн рублей, что на 4% превышает показатели 2021 года (до СВО). 2021 г. был рекордным с точки зрения кредитования. ВТБ ожидает, что превысит его показатели. Также глава ВТБ Андрей Костин подтвердил, что банк интересуется покупкой доли в «Яндексе» (YNDX). При этом акции «Яндекса» (MCX:YNDX) были явным аутсайдером отраслевого индекса «Информационных технологий» после резкого роста в течение двух предыдущих торговых дней, когда котировки в понедельник подскакивали до максимума с апреля 2022 года на уровне 2371,4 руб.

В потребительском секторе лучше конкурентов смотрелись бумаги «Мать и дитя» (MDMG). MD Medical Group объявила о намерении провести делистинг с Лондонской фондовой биржи. Бумаги MDMG с апреля застряли в диапазоне 500-600 руб., поскольку компания не объявляла никаких дивидендных решений, хотя в 2022 г. стала первой компанией с кипрской пропиской, которая смогла выплатить дивиденды. Делистинг потенциально увеличивает шансы на дивидендные выплаты.

В транспортном секторе лидировали по темпам роста бумаги ДВМП (MCX:FESH). Меж тем по данным Global Ports, контейнерооборот терминалов Балтики достиг минимальных объемов в сентябре 2022 года. Тогда порты Санкт-Петербург и Усть-Луга обработали в общей сложности 31 тыс. TEU. С октября контейнерный грузооборот восстанавливается и до января 2023 года темп восстановления составлял около 50 тыс. TEU в месяц. В апреле оба порта уже обработали 91 тыс. TEU. Это 53% среднемесячного объема перевалки на тех же терминалах в 2021 году.

73,8 % компаний индекса торгуются выше своей 50-дневной МА, 88,1 % торгуются выше своей 100-дневной МА, 85,7 % торгуются выше своей 200-дневной МА.

Дивидендная доходность индекса МосБиржи составляет 9,8 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E).

Ключевые новости

Экспорт удобрений из России во II-IV кварталах 2023 года может вернуться к уровню того же периода 2021 года, считает глава Российской ассоциации производителей удобрений (РАПУ) Андрей Гурьев. В 2021 году Россия экспортировала около 38 млн тонн удобрений.

В фокусе

Segezha Group (MCX:SGZH) 24 мая планирует опубликовать финансовые результаты по МСФО за I квартал 2023 года.

Ozon (MCX:OZONDR) (OZON) 24 мая планирует опубликовать финансовые результаты за I квартал 2023 года.

TCS Group (MCX:TCSGDR) (TCSG) 24 мая планирует опубликовать финансовые результаты за I квартал 2023 года.

Итоги российского рынка

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Лидером снижения стал индекс «Строительных компаний» (-0,5%). Среди девелоперов подорожали только акции «Самолета» и расписки «Эталона». Бумаги «ПИК» и «Группы ЛСР» оказались в красной зоне.

Лидером роста стал индекс «Финансов» (+0,85%). В лидерах роста акции ВТБ и Сбербанка (MCX:SBER). В лидерах снижения бумаги «Ренессанса».

Из 40 акций индекса МосБиржи 21 подорожала и 19 подешевели по итогам дня (на 18:45 мск).

Корпоративные истории

«Россети Юг» (MRKY (MCX:MRKY)) опубликовала финансовые результаты по МСФО за 1 квартал 2023 г. Выручка выросла на 19,3% г/г до 13,278 млрд рублей (выручка по РСБУ составила за тот же период 12,666 млрд руб.). Чистая прибыль увеличилась в 6 раз до 1,54 млрд рублей (по РСБУ за тот же период 1,556 млрд руб.). Положительная динамика финансовых показателей обусловлена увеличением выручки от передачи электроэнергии и ростом потребления электрической энергии в регионах присутствия компании. При росте операционных расходов на 8% г/г до 11,343 млрд руб., операционная прибыль подскочила более чем в 3,5 раза до 2,442 млрд руб. Напомним, компания транспортирует электроэнергию на территории Ростовской, Астраханской и Волгоградской областей, а также Калмыкии. Акции MRKY продемонстрировали во вторник уверенный рост, вновь предприняв попытку закрепиться выше ключевого сопротивления 0,05 руб. за акцию.

Совет директоров «Газпром нефти» (SIBN) рекомендовал дивиденды за 2022 год на уровне 81,94 рубля на одну обыкновенную акцию. Поскольку по результатам 9 месяцев 2022 года уже было объявлено 69,78 рубля за акцию, финальный дивиденд составит 12,16 руб. на акцию. Дата, на которую определяются лица, имеющие право на получение дивидендов, - 10 июля. Чтобы попасть в дивиденды, акции необходимо купить до 6 июля включительно. Дивдоходность сейчас составляет 2,4%. Опрос «Интерфакса» показал, что ожидания аналитиков варьировались от 6 до 16 рублей на акцию. Ожидания Алексея Кокина, главного аналитика «Открытие Инвестиции» по нефтегазовому сектору, подразумевали финальный дивиденд порядка 15 руб. на акцию. Акции «Газпром нефти» сегодня резко взлетели в цене до рекордного за всю историю листинга максимума 579,45 руб. Однако после этого стремительно упали ниже 520 руб. и растеряли весь рост, реализованный с 15 мая. Суточный торговый объем 22 и 23 мая демонстрирует рекордные величины: 2,7 млрд руб. вечера и свыше 3,3 млрд руб. сегодня. Отметим, что от минимумов 4 мая до сегодняшнего пика котировки выросли на 26%. Рост с начала года на максимумах составлял также 26%. На уровнях выше 550 руб. за акцию наблюдалась краткосрочная техническая перекупленность, которая в настоящий момент устранена, если судить по 14-дневному RSI с текущим значением 54%.

Совет директоров «Газпрома» (GAZP) рекомендовал не выплачивать финальные дивиденды за 2022 г. Опять же, опрос «Интерфакс» показывал накануне, что аналитики ожидают финальные выплаты в широком диапазоне от 0 до 20 руб. за акцию. Наши ожидания подразумевали дивиденд не более 5 руб. на акцию. Также компания опубликовала сегодня аудированную консолидированную финансовую отчетность (МСФО) за 2022 г. Выручка группы за 2022 год выросла до 11,673 трлн рублей после 10,2 трлн рублей в 2021 году (+14,4% г/г). Показатель EBITDA составил 3,64 трлн руб. против 3,69 трлн руб. в 2021 году. Чистая прибыль снизилась на 41% г/г до 1,226 трлн руб. Коэффициент «чистый долг»/EBITDA» вырос до 1,1х (на конец 2022 г.) с 0,23х (по итогам первой половины 2022 г.). Зампред правления «Газпрома» Фамил Садыгов отметил, что долговой портфель при этом сохраняет комфортную структуру погашения. Чистый долг в 2021 г. составил 2,9 трлн руб., а по итогам 2022 г. вырос до 3,9 трлн руб. Однако ликвидные средства на балансе (денежные средства и их эквиваленты) составили 1,16 трлн руб. Это более чем на 70% превышает величину краткосрочного долга. Также Фамил Садыгов прокомментировал решение по финальным дивидендам. Дело в том, что промежуточные дивиденды за 2022 г. составили 1,208 трлн руб., что соответствует 55% скорректированной чистой прибыли группы за весь 2022 г. При этом дивполитика подразумевает выплату дивидендов не менее 50% показателя за весь год. То есть, заплатив промежуточные дивиденды, компания выполнила условие дивполитики и даже перевыполнила его. Акции «Газпрома» на рекордном за 8 месяцев объеме (свыше 27 млрд руб.) падали до минимума с 20 марта.