Российские акции подорожали по итогам торгов в пятницу, 26 мая. Индекс МосБиржи обновил максимум 2023 года на уровне 2685.14 п. Этот уровень является новым пиком с 6 апреля 2022 г. По итогам недели Индекс МосБиржи вырос на 2,1% - третья подряд неделя роста. Индекс РТС за неделю прибавил 1,84% после снижения на 0,2% неделей ранее.

На 22:00 мск:

· Индекс МосБиржи — 2 682,03 п. (+1,21%), с нач. года +24,5%

· Индекс РТС — 1 055,63 п. (+1,46%), с нач. года +8,8%

· Stoxx Europe 600 — 461,41 п. (+1,15%), с нач. года +8,6%

· DAX — 15 983,97 п. (+1,20%), с нач. года +14,8%

· FTSE 100 — 7 627,20 п. (+0,74%), с нач. года +2,4%

· S&P 500 — 4 205,36 п. (+1,30%), с нач. года +9,5%

· VIX — 17,95 п. (-1.19 пт), с нач. года -3.72 пт

· MSCI World — 2 796,86 п. (+0,29%), с нач. года +7,5%

Российский фондовый рынок игнорировал укрепление рубля в преддверии приближения пикового дня майских налоговых платежей, а также косвенно опирался на внешний фон. Основной драйвер роста – многочисленные корпоративные новости, связанные с дивидендными решениями советов директоров и отчетностью компаний. В пятницу точно не было недостатка с новостями (об этом ниже).

71,4 % компаний индекса торгуются выше своей 50-дневной МА, 83,3 % торгуются выше своей 100-дневной МА, 83,3 % торгуются выше своей 200-дневной МА.

Дивидендная доходность индекса МосБиржи составляет 9,6 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E).

Внешний фон был позитивным для российского рынка. Европейские акции продемонстрировали максимальный суточный рост за 2 месяца на фоне повышения оптимизма по поводу того, что республиканцами и демократам в США удастся выйти из тупиковой ситуации, чтобы повысить потолок госдолга и избежать технического дефолта.

На рынке акций США – также позитивная картина. Индекс Dow Jones (промышленный) вырос почти на процент, но индекс широкого рынка, а тем более индекс Nasdaq – демонстрировали куда более впечатляющую динамику. Спикер Палаты представителей Кевин Маккарти отметил, что в переговорах по потолку госдолга был достигнут прогресс. Меж тем доходности трежерис продолжали расти на коротком и среднем участке кривой, но снижались вечером на участке 10 лет и старше.

Ценовой индекс расходов на личное потребление – приоритетный для ФРС индикатор инфляции, вырос в апреле на 0,4% м/м после роста на 0,1% м/м в марте. Аналитики прогнозировали рост на 0,3% м/м. В годовом базисе роста дефлятора PCE составил 4,4% г/г после роста на 4,2% г/г в марте. Базовый дефлятор PCE вырос на 4,7% г/г, на 0,1 процентного пункта выше мартовской цифры и прогнозного значения на апрель. Данные повысили ожидания повышения ставок на 25 б.п. Однако, если случится технический дефолт, трудно представить, что ФРС в таких обстоятельствах решится на продолжение цикла ужесточения денежно-кредитной политики. Если технического дефолта не будет, значит, будет соглашение по повышению потолка госдолга. Однако это соглашение будет подразумевать в любом случае сокращение расходов и ужесточение фискальной политики. Это должно преуменьшить необходимость дальнейшего повышения ставок с учетом уже реализованного ужесточения кредитных условий.

Цены на нефть подросли в пятницу. С одной стороны, это реакция на возвращение на рынки акций аппетита к риску. С другой стороны, рынок нефти позитивно оценивает устранение неопределенность в отношении потолка госдолга. Шансы на это сегодня повысились. Трейдеры рынка нефти не уверены по поводу того, какое решение примет ОПЕК+ по итогам заседания в Вене 3 и 4 июня. Поэтому излишние распродажи сейчас не в фаворе. Накануне нефть подешевела, сегодня восстановила часть потерь. Вторую неделю подряд Brent завершает в плюсе. До этого было 4 недели снижения кряду.

На 22:00 мск:

· Brent, $/бар. — 76,94 (+0,89%), с нач. года -10,4%

· WTI, $/бар. — 72,69 (+1,20%), с нач. года -9,4%

· Urals (инд. Средиземноморье), $/бар. — 53,19 (+1,53%), с нач. года -16,9%

· Золото, $/тр. унц. — 1 944,96 (+0,18%), с нач. года +6,6%

· Серебро, $/тр. унц. — 23,28 (+2,35%), с нач. года -2,8%

· Алюминий, $/т — 2 237,50 (+0,29%), с нач. года -5,9%

· Медь, $/т — 8 135,00 (+2,17%), с нач. года -2,8%

· Никель, $/т — 21 162,00 (-0,31%) с нач. года -29,6%

Доллар в пятницу потерял к рублю 10,75 копейки до 80,06, евро потерял 39 копеек до 85,68, а юань подешевел на 2,4 копейки до 11,303.

На 22:00 мск:

· EUR/USD — 1,073 (+0,05%), с начала года +0,2%

· GBP/USD — 1,2351 (+0,24%), с начала года +2,2%

· USD/JPY — 140,62 (+0,40%), с начала года +7,2%

· Индекс доллара — 104,196 (-0,05%), с начала года +0,7%

· USD/RUB (Мосбиржа) — 80,06 (-0,13%), с начала года +14,5%

· EUR/RUB (Мосбиржа) — 85,68 (-0,45%), с начала года +15,3%

Ключевые новости

Минфин РФ выступает за введение обязательства по размещению на бирже части акций компаний, выкупаемых у нерезидентов, уходящих из России, сообщил замминистра финансов РФ Алексей Моисеев. Ранее об этом говорила глава ЦБ РФ Эльвира Набиуллина.

В фокусе

Совет директоров «ФСК – Россети» (FEES) 29 мая рассмотрит дивиденды за 2022 г.

Итоги российского рынка

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

Лидером снижения стал индекс «Химии и нефтехимии» (-0,4%). В лидерах снижения были префы «Казаньоргсинтеза», а также обычка и префы «Нижнекамскнефтехима».

Лидером роста стал индекс «Транспорта» (+2,1%). Здесь все бумаги в плюсе и в лидерах роста позитивно отчитавшийся за 1 квартал «Совкомфлот».

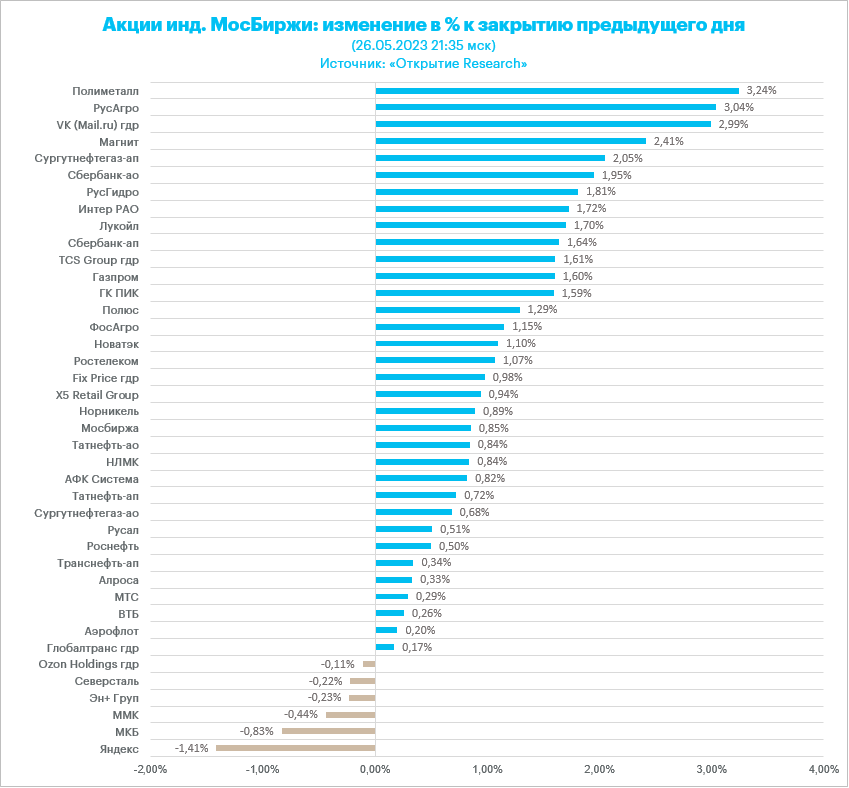

Из 40 акций индекса МосБиржи 24 подорожалb и 6 подешевели по итогам дня (на 21:45 мск).

Корпоративные истории

Совет директоров ТГК-2 (TGKB) рекомендовал не выплачивать дивиденды за 2022 год.

Совет директоров «Нижнекамскнефтехима» (NKNC) рекомендовал дивиденды по итогам 2022 года 1,49 рубля на акцию. Дивдоходность как по префам, так и по обычке ниже 2%. ГОСА назначено на 29 июня, а реестр на получение дивидендов закроется 11 июля. Последний день покупки, чтобы попасть в дивиденды — 7 июля. Инвесторов не впечатлил размер дивидендов, поэтому префы и обычка компании заметно подешевели.

Совет директоров «Казаньоргсинтеза» (KZOS) рекомендовал дивиденды по итогам 2022 года из расчета 9,1 рубля на обыкновенную акцию. Дивдоходность около 8,6%. Дивиденд на преф 0,25 руб. Дивдоходность меньше 1%. ГОСА назначен на 30 июня, реестр на получение дивидендов закроется 11 июля. Последний день покупки, чтобы попасть в дивиденды — 7 июля. Префы и обычка предприняли попытку роста после новостей по дивидендам. Однако префы завершили пятницу в красной зоне.

Совет директоров компании «Абрау-Дюрсо» (ABRD) рекомендовал по итогам 2022 года выплатить дивиденды в 0,19 рубля на акцию, а по итогам 1 квартала 2023 г. из нераспределенной прибыли прошлых лет - 6,14 рубля на акцию. Дивдоходность 2,3%. ГОСА назначено на 29 июня, а реестр на получение дивидендов закроется 17 июля. Последний день покупки, чтобы попасть в дивиденды — 13 июля. В преддверии решения СД по дивидендам акции в мае подросли с 240 до 290 руб. Последние дни наблюдалась попытка закрепиться выше 280 руб. Пока борьба за этот уровень идет с переменным успехом. В пятницу взять его снова не удалось.

Совет директоров «ФосАгро» (MCX:PHOR) рекомендовал выплатить промежуточные дивиденды за 1 квартал 2023 г. 264 руб. на акцию. Дивдоходность порядка 3,6%. ВОСА назначено на 30 июня, реестр на получение дивидендов закроется 11 июля. Последний день покупки, чтобы попасть в дивиденды — 7 июля. После солидного отчета за I квартал рекомендации по дивидендам «Фосагро» в целом совпали с нашими ожиданиями. Напомним, что согласно дивидендной политике компании, при соотношении чистого долга к EBITDA менее 1,0х компании выплачивает акционерам более 75% свободного денежного потока (FCF). На конец I квартала леверидж составил 0,6х, а общая сумма выплат эквивалентна 34,2 млрд руб., что составляет порядка 80% от FCF "ФосАгро" за I квартал. По-прежнему видим акции компаний привлекательной дивидендной историей.

Совет директоров ОГК-2 (MCX:OGKB) рекомендовал дивиденды за 2022 г. в размере 0,0581 руб. на одну обыкновенную акцию. Общая сумма выплат может составить 6,4 млрд руб. Дивидендная отсечка установлена на 10 июля. Годовое собрание акционеров "ОГК-2" состоится 27 июня в форме заочного голосования. Реестр лиц, имеющих право на участие в собрании, закроется 2 июня. Рекомендации СД оказались существенно ниже наших ожиданий. Напомним, что чистая прибыли ОГК-2 по РСБУ в 2022 г. составила 12,1 млрд руб., однако столь слабый результат был обусловлен «бумажным» убытком в размере 9,5 млрд руб., связанным с обесценением основных средств. Согласно дивидендной политике, для расчета базы для выплат прибыль компании должна корректироваться на неденежные статьи, однако этого почему-то не произошло. Как следствие, результат вышел разочаровывающим, и потому мы закрыли свою идею в данных бумагах.

Совет директоров «Мосэнерго» (MSNG) рекомендовал дивиденды за 2022 г. в размере 0,18652 руб. на одну обыкновенную акцию. Общая сумма выплат может составить 7,4 млрд руб. Дивидендная отсечка установлена на 4 июля. Годовое собрание акционеров «Мосэнерго» ранее было назначено на 22 июня в форме заочного голосования. Реестр лиц, имеющих право на участие в собрании, закроется 28 мая. Новость нас разочаровала. Напомним, что чистая прибыль «Мосэнерго» по РСБУ в 2022 г. составила 20,7 млрд руб. (по МСФО компания не публиковала результатов), и мы ждали выплаты минимум 50% от данной величины, как это было в 2021 году. Однако по факту акционерам может быть направлено лишь 35,7% от чистой прибыли. Не думаем, что такое решение окажет поддержку котировкам, по крайней мере, в краткосрочной и среднесрочной перспективе.

Чистая прибыль «Совкомфлота» (FLOT) по МСФО в первом квартале 2023 года составила $285,9 млн по сравнению с убытком $90,8 млн в аналогичном периоде 2022 года. Показатель EBITDA в первом квартале вырос почти в 2,4 раза, до $452,5 млн. Выручка на основе тайм-чартерного эквивалента увеличилась почти в два раза, до $551,7 млн. Чистый долг компании сократился на 30,4% и составил $646,1 млн. Очень сильное начало года, которое компания объясняет сохраняющейся положительной рыночной конъюнктурой. За один квартал на уровне чистой прибыли «Совкомфлот» заработал практически столько же, сколько за первые 9 месяцев 2022 года. Про размер скорректированной прибыли, являющейся базой для расчета дивидендов, в сообщении не приводится. На наш взгляд, вклад января—марта в выплаты акционерам за 2023 год «Совкомфлота» составил около 4 руб. на акцию., что сопоставимо с дивидендом за весь 2022 год (4,29 руб. на акцию с отсечкой 5 июля). Поэтому полагаем, что опубликованные результаты могут стать хорошим драйвером для краткосрочного роста акций компании.

Расписки Qiwi (MCX:QIWIDR) (QIWI) сегодня достигали максимума с 1 сентября 2021 г. на уровне 702,5 руб., но завершили день снижением после бурного роста в течение двух предыдущих дней в преддверии публикации отчетности по МСФО за 1 квартал 2023 г. Компания увеличила общую чистую выручку на 35,6% г/г до 8,6 млрд. Скорректированная чистая прибыль выросла в 1,8 раза до 4,2 млрд рублей. Скорректированная EBITDA выросла на 21,5% г/г до 4,5 млрд рублей. Однако рентабельность по EBITDA снизилась до 52,4% (58,5% годом ранее). В целом очень достойные результаты, которые могут стать драйвером роста цены расписок компании.