• Рынок акций ответил ростом на новости о дальнейшем замедлении инфляции.

• ФРС, как предполагается, возьмет паузу сегодня и затем повысит ставки в июле.

• ИПЦ может снизиться в июле ввиду эффекта базы сравнения, и ФРС имеет смысл повысить ставки сейчас и сделать паузу потом.

Данные по инфляции, как и ожидалось, не преподнесли сюрпризов. Как я предполагал, эффект базы сравнения снова внес вклад в снижение общего ИПЦ (предыдущее значение +4,9%, месячное изменение +0,1%, эффект базы сравнения -1% = 4%).

Рынки, что естественно, отреагировали на данные ростом, и индекс S&P 500 пробил отметку 4300. Однако сегодня внимание переключится на ФРС. Пауэлл не переставая повышает ставки с марта 2022 года.

Что же произойдет на сегодняшнем заседании?

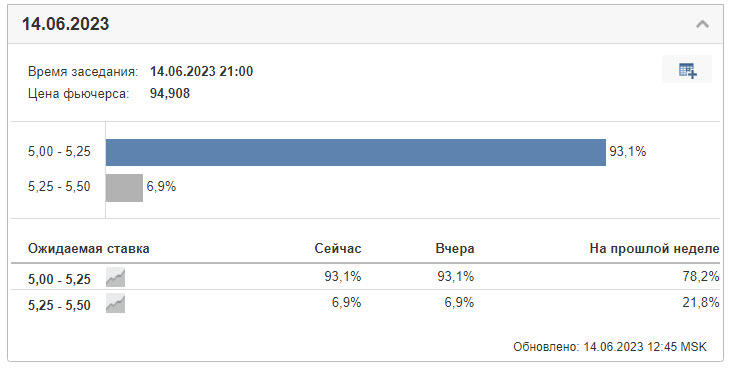

Инструмент мониторинга за ставкой по федеральным фондам от Investing.com указывает на 93%-ную вероятность паузы. Получается, что для рынков это почти предрешенный исход с учетом продолжающегося снижения инфляции.

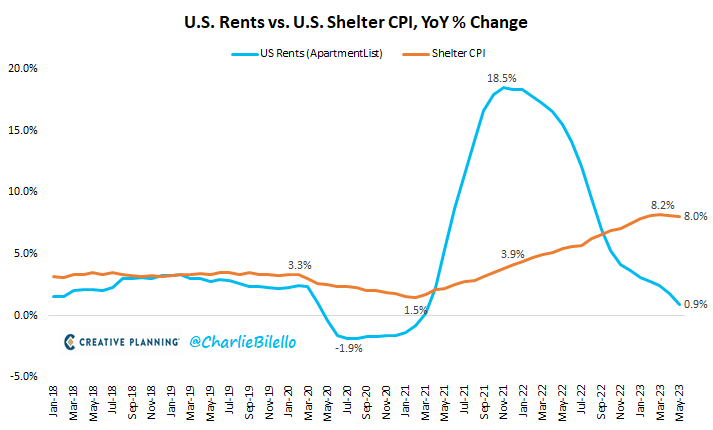

Важно упомянуть, что жилищный компонент ИПЦ, который составляет примерно 1/3 от показателя, снижается уже два месяца подряд. Это позитивный сигнал на июль.

Благодаря также эффекту базы сравнения, который должен составить 1,3%, в следующем месяце ИПЦ может оказаться на отметке 2,9% (последнее значение 4%, предполагаемое месячное изменение в июле +0,2%, эффект базы сравнения -1,3% = 2,9%).

Так что, как это ни удивительно, ИПЦ в июле может составить меньше 3% и немного приблизиться к целевому уровню центробанка 2%.

Поэтому сейчас я пойду всем наперекор и спрошу: почему многочисленные СМИ и аналитики указывают на паузу в июне и затем повышение ставок в июле на 0,25 процентного пункта, если ожидается, что ИПЦ продолжит снижаться?

Не разумнее ли было бы повысить ставки сейчас и взять паузу в июле?

В сложившейся ситуации будет очень интересно понаблюдать сегодня за реакцией рынка, вне зависимости от решения ФРС. При этом я бы посоветовал подождать до конца недели, пока ситуация не прояснится.

Правда следить инвесторам нужно не за акциями, а за следующими активами:

• 2-летние казначейские облигации США;

• EUR/USD.

Межрыночный анализ поможет нам лучше разобраться в складывающейся ситуации. Акции до сих пор росли, и, как вы помните, в своих предыдущих статьях я был в числе немногих оптимистов.

Действовать наперекор толпе может быть непросто с эмоциональной точки зрения, и в процессе мы можем столкнуться с сильными откатами. Но в долгосрочной перспективе у нас нет иного выбора, если мы в итоге хотим добиться успеха.

Инструменты InvestingPro помогают искушенным инвесторам анализировать акции. Вооружившись аналитикой экспертов с Уолл-стрит и комплексными моделями оценки, инвесторы могут принимать обдуманные решения, максимизируя свою доходность.

Вы сможете с легкостью найти полную, всеобъемлющую информацию о различных компаниях на одной странице в одном месте, что сэкономит вам время и усилия.

Оформите бесплатную пробную 7-дневную подписку на InvestingPro сегодня!

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски. Автор в настоящее время не владеет позициями в упомянутых в этой статье активах.