MP Materials Corp (NYSE:MP) — американская компания-производитель редкоземельных материалов в Западном полушарии. Компания владеет и управляет рудником и перерабатывающим предприятием Mountain Pass Rare Earth в Калифорнии. MP Materials принадлежат права на минеральные ресурсы на руднике Mountain Pass и прилегающих территориях, а также права на интеллектуальную собственность, связанную с переработкой и разработкой редкоземельных минералов.

Компания специализируется на производстве неодим-празеодима (NdPr) — редкоземельного материала, используемого в высокопрочных постоянных магнитах, которые питают тяговые двигатели, используемые в электромобилях, робототехнике, ветровых турбинах, беспилотниках и других передовых транспортных технологиях. В основном компания производит концентраты, перерабатываемые далее в Китае.

Компания была основана в 2017 г., ее штаб-квартира находится в Лас-Вегасе, штат Невада.

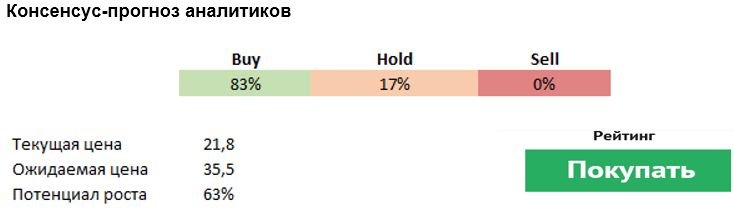

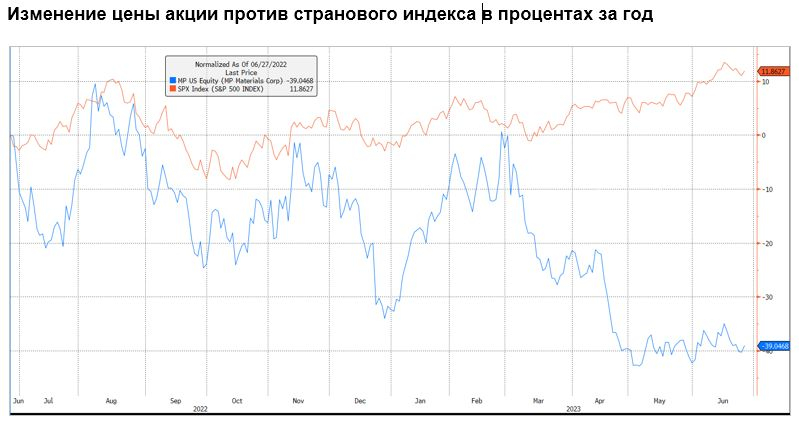

Акции компании уже значительно скорректировались, при этом падающий тренд наблюдается на протяжении всего последнего года, но компания сохраняет высокий потенциал роста на уровне 63%. Акции сейчас выглядят перепроданными, и на этих уровнях соотношение риска и доходности уже благоприятно для входа.

Компания имеет хорошие рыночные позиции и заключенные государственные контракты. Так, в июле 2020 г. Министерство обороны США заключило контракт с MP Materials, направленный на восстановление отечественного производства и разделение тяжелых редкоземельных материалов в США.

В ноябре 2020 г. Министерство обороны США присудило MP Materials $9,6 млн в рамках правительственных усилий по увеличению отечественного производства редкоземельных материалов.

В 2021 г. MP Materials получила от Министерства энергетики США финансирование в размере $3 млн на разработку и изучение системы производства редкоземельных оксидов и металлов из побочных продуктов переработки угля в сотрудничестве с Университетом Кентукки.

В феврале 2022 г. Министерство обороны США проинвестировало $35 млн в компанию в рамках усилий по стимулированию внутреннего производства редкоземельных металлов в США для уменьшения зависимости от Китая.

Компания сохраняет высокий потенциал развития, поскольку спрос на редкоземельные материалы продолжит расти на фоне перехода к технологиям «зеленой» энергетики в ближайшие десятилетия, бенефициаром которой она является, поскольку для производства магнитов требуются редкоземельные материалы.

Рынок редкоземельных металлов является одним из самых молодых товарных рынков в мире и растёт впечатляющими темпами по сравнению с другими базовыми металлами (никель, медь, железо, золото и др.): за 50 лет объем мирового производства и потребления РЗМ увеличился примерно в 40 раз – с 5 до 200 тыс. т в год. Прогноз роста рынка в денежном выражении — $9,6 млрд к 2026 г., среднегодовой темп роста — 12,3%.

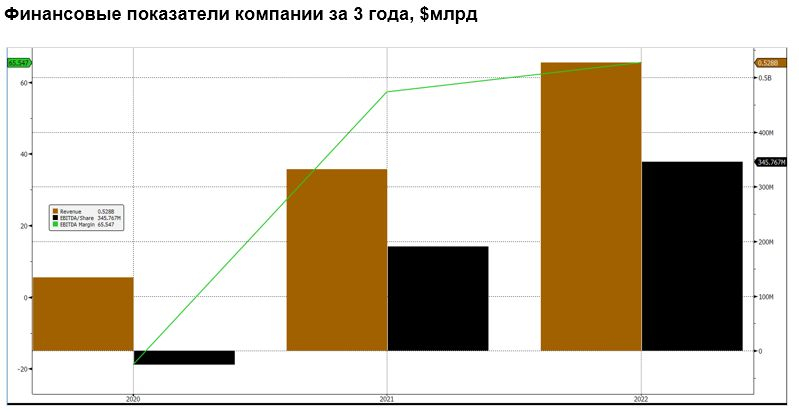

Компания демонстрирует крайне высокую рентабельность бизнеса: маржа по EBITDA на уровне 65%, по чистой прибыли — 52,7%, ROE=19,7%.

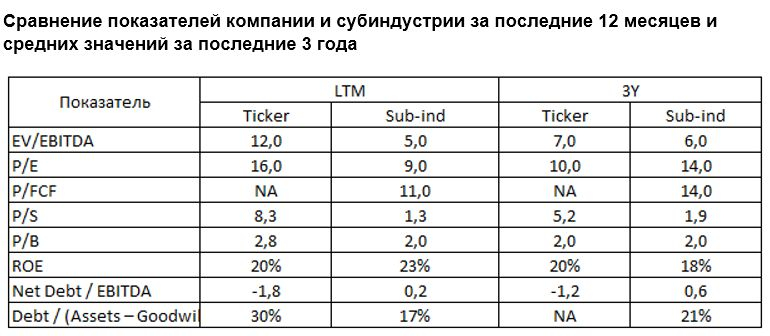

Компания торгуется на относительно невысоких текущих уровнях по мультипликатору P/E (~16), но при этом по форвардному P/E и мультипликатору P/S конкуренты выглядят предпочтительней. У компании низкая долговая нагрузка.

Компания продолжает следовать плану по укреплению своих позиций в цепочке поставок редкоземельных металлов в США через вертикальную интеграцию.

Сотрудничество с General Motors (NYSE:GM) не только обеспечит долгосрочную стоимость для акционеров MP Materials, но также уменьшит дисбаланс между спросом и предложением на редкоземельные материалы.

В 2022 г. компания заключила также стратегическое партнерство с японским промышленным конгломератом Sumitomo (TYO:8053).

Компания получает государственные субсидии и работает по долгосрочным государственным контрактам

Риски

Отрицательная доходность акции за последний год по сравнению с индексом S&P 500.

Опасения относительно рецессии и снижения цен на продукцию имеют краткосрочную природу, в долгосрочном периоде компания представляется надежной инвестицией.

Ожидаемое снижение EPS в текущем году по сравнению с 2022 г.

На мировом уровне в индустрии редкоземельных металлов доминируют китайские компании, но на североамериканском рынке компания сохраняет сильную позицию.

Не является индивидуальной инвестиционной рекомендацией.

Евгений Шатов, управляющий партнер «Борселл»