Чем дольше период инвестирования, тем ниже риски по акциям. Так ли это на самом деле? Вопрос хороший.

Живший в XVII веке математик Блез Паскаль сформулировал следующий ставший впоследствии известным аргумент: если Бог существует, то вера в него приведет к бесконечному блаженству в раю, а неверие — к бесконечным мукам в аду. Но, если Бог не существует, то верующий мало что теряет, а атеист приобретает в лучшем случае немногое.

Паскаль пришел к следующему выводу: поскольку мы никогда не сможем доказать или ниспровергнуть существование Бога, нам, пожалуй, стоит исходить из того, что он существует, поскольку бесконечные муки гораздо хуже ограниченной выгоды.

Аргумент Паскаля можно применить и к инвестированию. Давайте начнем со следующего утверждения:

«Риски, связанные с инвестированием в индекс и удержанием позиций, относятся только к краткосрочному периоду. Чем дольше вы держите позиции, тем менее рискованными они становятся. Управление активами — это в любом случае глупое занятие, поскольку 95% управляющих из года в год отстают от своего индекса».

Этот любопытный комментарий содержит два больших заблуждения.

Давайте начнем со второго комментария о том, что «95% управляющих из года в год отстают от своего индекса».

Большой обман

«У вас не получится опередить рынок» — это один из главных обманов Уолл-стрит.

Да, многие взаимные фонды из года в год показывают результаты хуже соответствующего индекса, но это не имеет никакого отношения к их долгосрочным результатам. Причины отставания многих фондов и инвесторов на коротком горизонте достаточно очевидны, если сопоставить индекс с портфелем инвестированного капитала.

• У индекса нет наличности.

• На него не распространяются требования, связанные с продолжительностью жизнью, в отличие от вас.

• Ему не нужно беспокоиться о компенсации для удовлетворения жизненных потребностей.

• Он заставляет вас брать на себя избыточные риски (что означает потенциальные убытки), чтобы показать одинаковый с ним результат. При росте в этом нет ничего страшного, но не при падении.

• В отличие от вас, он не обременен налогами, издержками и другими расходами.

• У него есть возможность свободной замены, а у вас — нет.

• Ему играет на руку обратный выкуп акций, а вам — нет.

• В отличие от вас, ему не приходится иметь дело с превратностями судьбы.

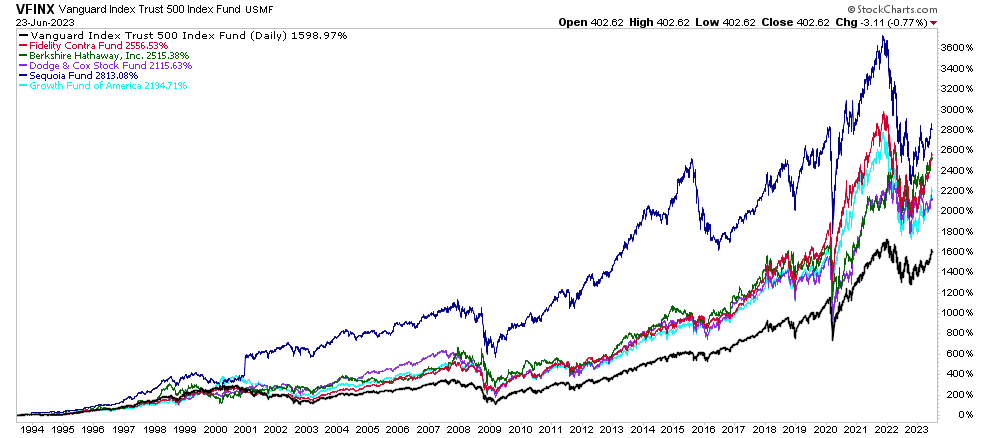

Однако на долгом горизонте миф о том, что «управляющие не могут опередить свой индекс» оказывается несостоятельным, как это наглядно демонстрирует следующий график.

Вот так! Оказывается, на долгом горизонте многие активные управляющие фондами показывают великолепные результаты. И нет, они не опережают каждый год свои бенчмарки, правда, если уж на то пошло, цель инвестирования не состоит в том, чтобы опередить какой-то случайно выбранный бенчмарк. Цель инвестирования — приумножить со временем ваши «сбережения», чтобы удовлетворить ваши будущие потребности в доходах с коррекцией на инфляцию, избежав в процессе крупных потерь капитала.

Инвестирование и предотвращение крупных убытков подводит нас к первому пункту нашего комментария, согласно которому акции со временем становятся менее рискованными.

Действительно ли риски по акциям со временем снижаются?

Смысл этого утверждения в том, что «риски по акциям» снижаются с течением времени.

Во-первых, риск не равен вознаграждению.

«Риск» — это отражение того, сколько денег вы потеряете, если все пойдет не по плану.

На Уолл-стрит вам советуют всегда действовать активно и не сидеть сложа руки. Проблема в том, что рано или поздно вам не повезет. Когда вы действуете агрессивно и гонитесь за рыночной доходностью при ралли, чем выше взбирается рынок, тем сильнее увеличиваются риски вашего портфеля. Большинство инвесторов регулярно берут на себя больше риска, чем осознают, из-за чего при развороте рынка они оказываются более уязвимыми к потерям.

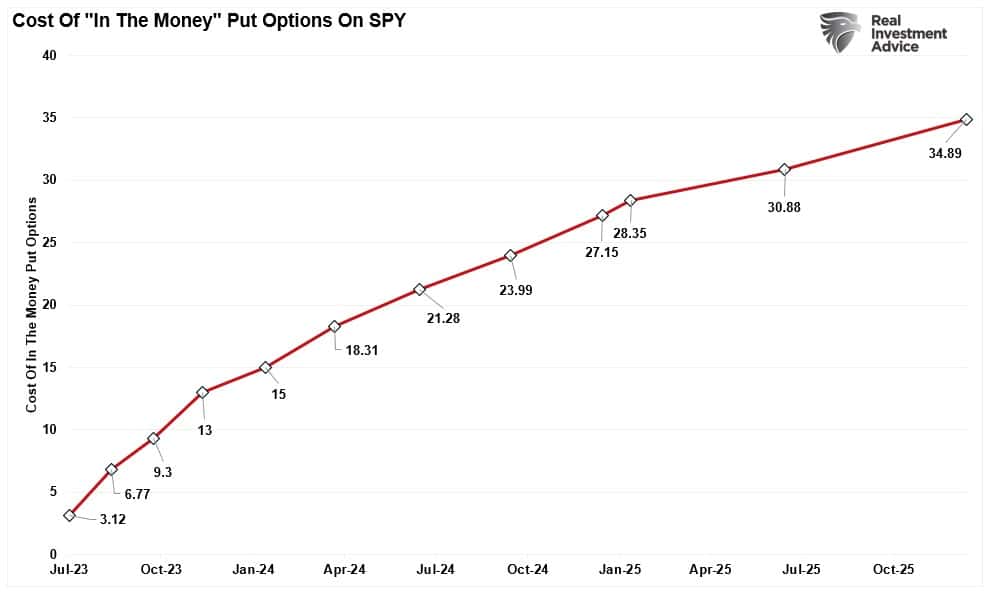

Откуда нам известно, что риски по акциям со временем возрастают? На это указывает стоимость «страховки». Если бы риски держания акций со временем снижались, тогда снижалась бы и стоимость «страхования» портфеля. На графике ниже отражена стоимость покупки страховки (опционов пут) для биржевого фонда SPDR® S&P 500 (NYSE:SPY).

Как мы можем видеть, чем длиннее период страхования, тем «дороже» оно становится. Иными словам, чем дольше не происходит неожиданное событие, вызывающее убытки, тем больше возрастает его вероятность.

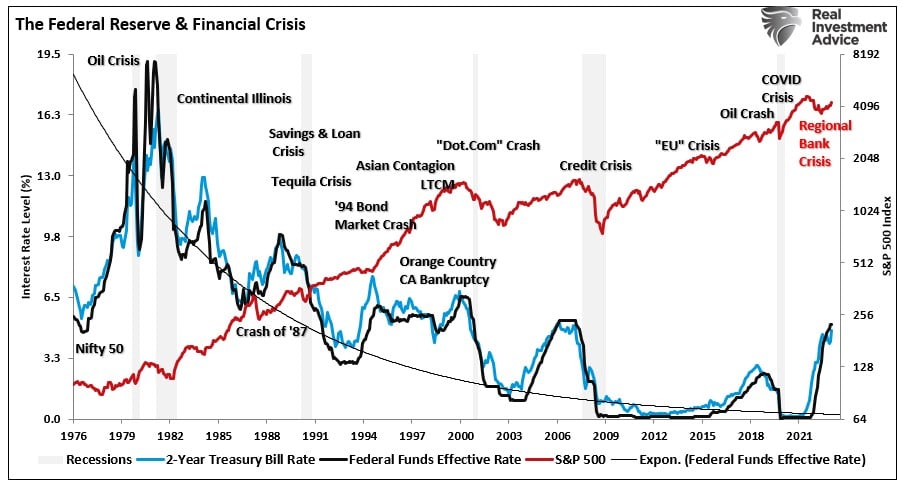

Кроме того, из истории мы знаем, что со временем сильные просадки случаются регулярно. Особенно это справедливо для периодов ужесточения денежно-кредитная политики ФРС через повышение процентных ставок.

Безусловно, в течение последнего десятилетия финансовые рынки не поддавались законам фундаментального анализа и логики благодаря масштабному стимулированию.

Но, как утверждал Паскаль, даже если вероятность того или иного явления мала, нам не стоит сбрасывать его со счетов, если оно означает ужасные последствия. Когда, управляя своими сбережениями, вы берете на себя дополнительные инвестиционные риски и экономите на страховке, у вас появляется возможность дополнительно приумножить свое богатство, но с возможностью большего успеха неразрывно связан риск катастрофической неудачи.

Как добиться успеха на длинном горизонте

Как говорится в гольфе, «драйв — это для показухи, а патт — для денег». Это значит, что вам вовсе не обязательно мастерски посылать мяч на большие расстояния. Для победы достаточно направить мяч в лунку выверенным коротким ударом.

Это же можно сказать про инвестиции. Инвестировать в рынок — это одно. Однако для победы «в долгую» инвестору крайне важно понимать «короткую» форму инвестирования.

Когда оценки повышаются до невиданных уровней, а связанные с этим риски сильной просадки возрастают в геометрической прогрессии, инвесторам необходимо сосредоточить внимание на управлении «рисками по акциям» в своем портфеле вместо того, чтобы гнаться за доходностью.

Полезным для инвесторов здесь будет следующий комментарий бывшего председателя Комиссии по ценным бумагам и биржам (SEC) Артура Левитта из его речи ‘The Numbers Game’ («Игра цифр») 1998 года:

«Хотя соблазн велик, а давление сильно, иллюзии цифр — это всего лишь иллюзии, эфемерные и, в конечном счете, саморазрушительные».

Суть нашей философии «управления рисками» удачно резюмировал Говард Маркс, сказавший:

«Если сегодня вы откажитесь примкнуть к беспечному рынку, вы, вероятно, будете некоторое время (а) отставать в плане доходности и (б) казаться занудой. Но это не такая уж большая цена, если ваша позиция означает, что вы сохраните свою голову (и капитал), когда другие в конечном счете их потеряют. Опираясь на собственный опыт, могу сказать, что за периодами беспечности всегда в конечном счете следовали коррекции с наказанием. В этот раз ситуация, возможно, будет развиваться иначе, но я бы предположил обратное».

Вместо того, чтобы клиенты платили комиссии за следование за рынком, комиссии нужно платить специалистам по инвестициям за использование инвестиционной дисциплины, торговых правил, портфельных хеджей и практик управления активами, доказавших свою способность уменьшать вероятность серьезного и непоправимого урона для ценных сбережений клиентов.

К сожалению, следовать этим правилам ОЧЕНЬ тяжело. Если бы все было так просто, любой бы смог разбогатеть с помощью инвестиций. Инвестирование без дисциплины и стратегии приводит к ужасным последствиям.

Лично я предпочитаю «верить», так как меня совсем не прельщает перспектива «вечных мук».