• Из отчетов по форме 13F за второй квартал 2023 года можно почерпнуть много информации о действиях инвесторов за этот период.

• Баффетт активно покупал акции компаний из сектора жилищного строительства.

• «Медвежьи» действия Бьюрри шли вразрез с общим высоким спросом хедж-фондов на акции техкомпаний.

Отчеты по форме 13F за второй квартал позволяют инвесторам получить более четкое представление о том, какие активы покупали и продавали крупнейшие фонды и инвестиционные фирмы в период с мая по июнь, за который индекс S&P 500 вырос приблизительно на 9%.

Для тех, кто не знает, поясним, что отчеты по форме 13F должны подавать ежеквартально на рассмотрение в Комиссию по ценным бумагам и биржам (SEC) институциональные управляющие, под управлением которых находятся активы стоимостью более $100 миллионов.

В этих документах содержится информация о позициях управляющих в публично торгуемых ценных бумагах, включая акции и биржевые фонды (ETF), по состоянию на конец предыдущего квартала.

Розничным инвесторам отчеты по форме 13F позволяют ознакомиться со стратегией управляющих и узнать, что они думали о происходящем на рынках в отчетный период.

В первом квартале инвесторы воспользовались банковским кризисом и затяжным замедлением китайской экономики, нарастив свои позиции в акциях, связанных с этими темами. Подробнее об этом можно узнать в статье об отчетах по форме 13F за первый квартал.

Во втором квартале «бычий» рынок набрал обороты, и инвесторы столкнулись с необходимостью ребалансировки портфелей. Давайте посмотрим на некоторые из самых крупных позиций за этот квартал.

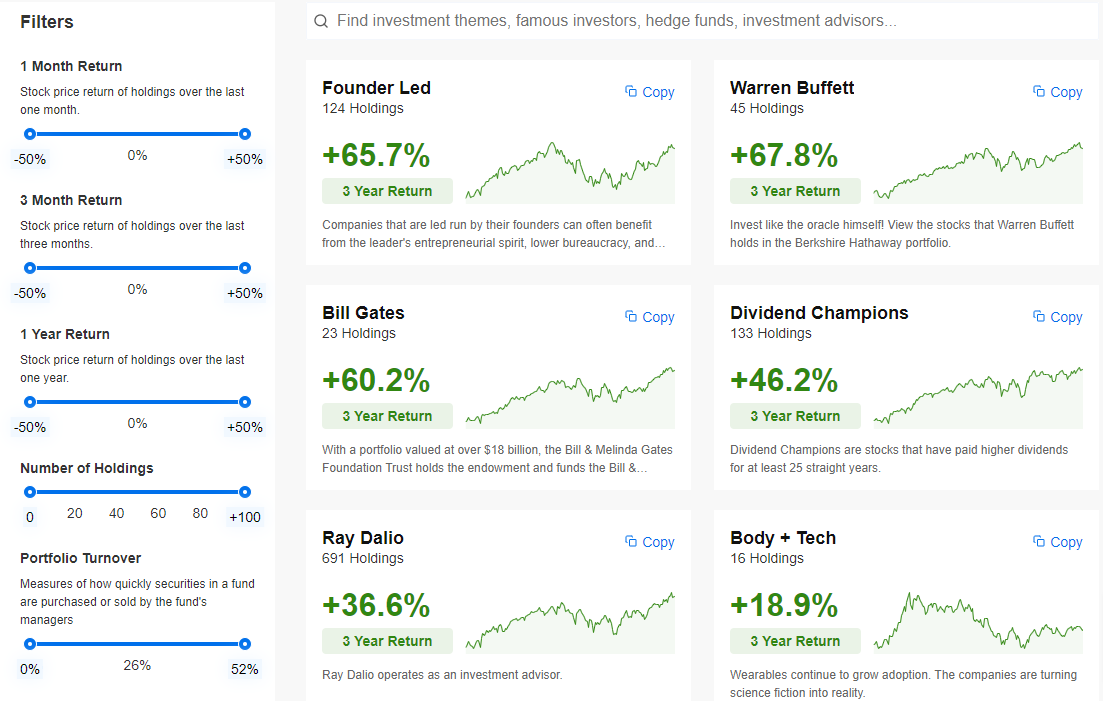

Источник: InvestingPro

К слову об отчетах 13F, на платформе InvestingPro вы можете в один клик получить доступ к 13F любого работающего в США инвестора. Нажмите на кнопку «Идеи», выберите имя интересующего вас управляющего, и вы получите доступ к отчетам для SEC, а также другой важной информации о позициях этого инвестора, включая таблицы компаний, данные о распределении позиций по секторам и сводку инвестиций.

Бьюрри снова ставил на снижение S&P 500

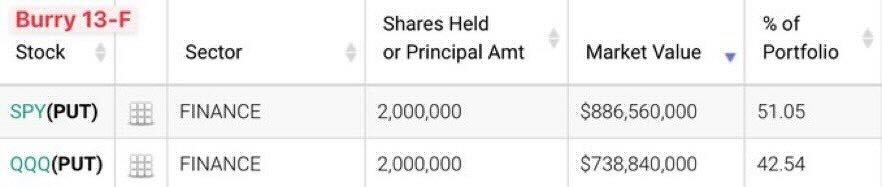

Хедж-фонд Майкла Бьюрри Scion Capital придерживался «медвежьего» подхода к широкому рынку и технологическому сектору. Этот фонд купил 20 тыс. опционов пут на SPDR S&P 500 (NYSE:SPY) по приблизительной цене $2,25 за контракт и такое же количество опционов пут на Nasdaq через Invesco QQQ Trust (NASDAQ:QQQ) по цене $2,70 за контракт.

Источник: SEC

Ставка на снижение QQQ отражает мнение Бьюрри о том, что нынешний ажиотаж вокруг искусственного интеллекта (ИИ) может утихнуть, и тогда некоторые из тех акций SPY, которые показали сильное ралли в отчетный период, могут утратить импульс.

Таким образом, Бьюрри придерживался философии противоположного инвестирования, пока все вокруг как сумасшедшие скупали акции технологических компаний. Учитывая купленные Бьюрри активы в первом квартале, его действия можно также рассматривать как хеджирование.

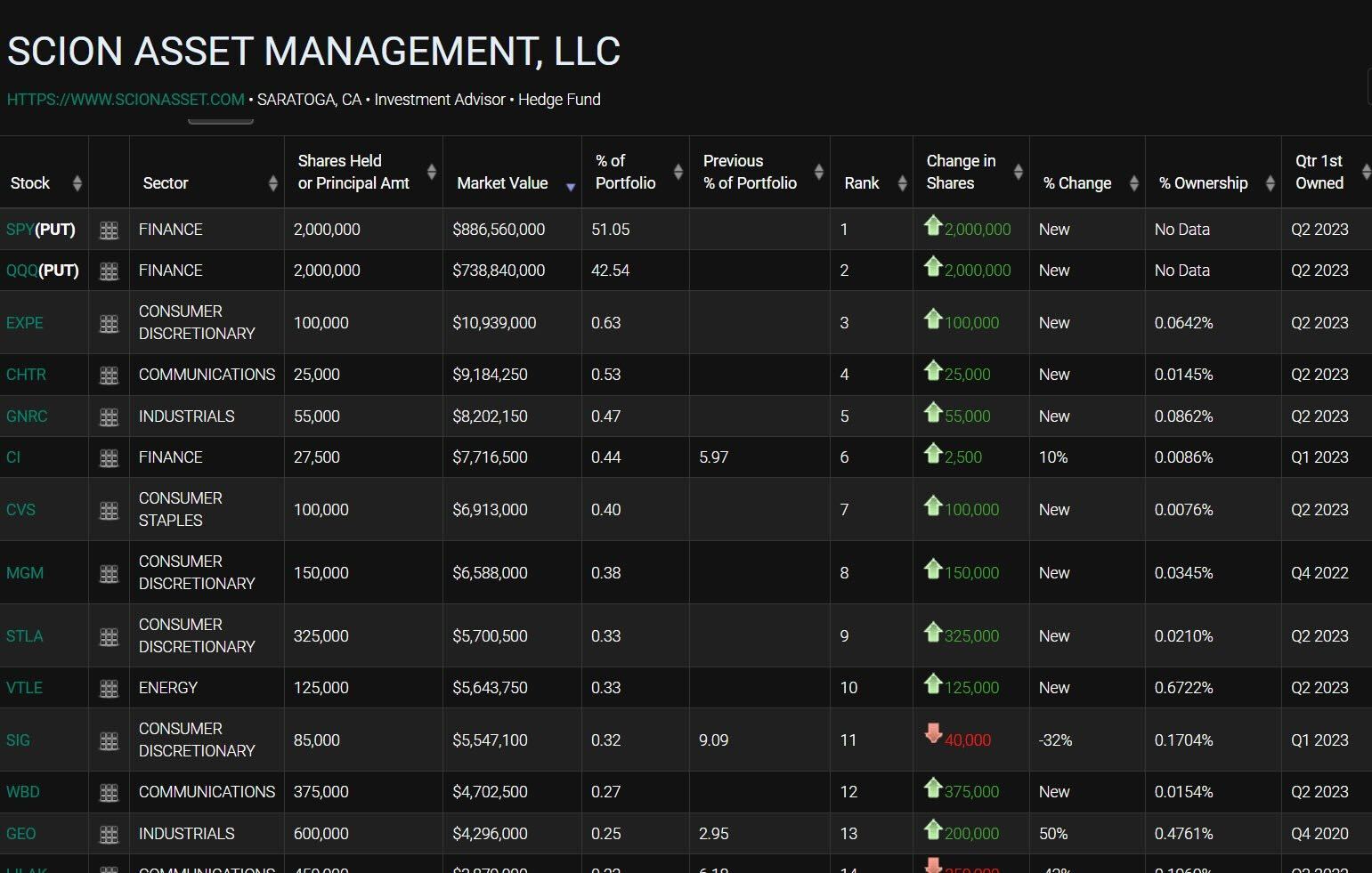

Во втором квартале Бьюрри также закрыл свои позиции в акциях нескольких компаний. Инвестор, что примечательно, продал все принадлежавшие его фонду 250 тыс. акций JD.com (NASDAQ:JD). В прошлом доля этой компании в его портфеле достигала 10,26%.

Бьюрри также ликвидировал свою позицию в Alibaba (NYSE:BABA), состоявшую из 100 тыс. акций. Ранее доля этой компании в портфеле инвестора достигала 9,56%, а средняя рыночная цена бумаг за квартал составила $87,76.

Источник: Scion Asset Management

И наконец, Бьюрри закрыл свою позицию в Zoom Video Communications (NASDAQ:ZM) в размере 100 тыс. акций. На долю этой компании некогда приходилось 6,91% портфеля Scion, а средняя рыночная цена ее акций за квартал составила $66,97.

Хедж-фонды участвовали в ралли ИИ и избавлялись от акций нефтегазового сектора

В отличие от Scion, хедж-фонды во втором квартале активно покупали акции технологических гигантов в стремлении извлечь выгоду из мощного ралли и повсеместной шумихи вокруг ИИ.

По данным Bloomberg, институциональные инвесторы в минувшем квартале увеличили свои позиции в акциях Meta Platforms (NASDAQ:META) (деятельность компании запрещена на территории РФ) на 5,7 млн акций рыночной стоимостью $6,7 миллиарда — это самое крупное приобретение хедж-фондов за отчетный период.

Институциональные инвесторы, в отличие от Бьюрри, также увеличили свои позиции в Microsoft (NASDAQ:MSFT) и Apple (NASDAQ:AAPL), придав дополнительный импульс мощному рыночному ралли.

Если говорить об отдельных секторах, то самым большим весом в портфелях институциональных инвесторов обладал технологический сектор — его доля составила 28%. На втором месте оказался сектор здравоохранения с результатом 16%.

Сильнее всего сократились инвестиции в нефтегазовый сектор — хедж-фонды не ждали произошедшего впоследствии роста цен на нефть.

Баффетт скупал акции сектора жилищного строительства и продавал бумаги Activision Blizzard

Легендарный инвестор Уоррен Баффетт воспользовался «бычьим» рынком второго квартала как возможностью для корректировки своей рыночной стратегии. Во-первых, Berkshire Hathaway (NYSE:BRKa) открыла несколько позиций в перепроданном секторе жилищного строительства. Биржевой фонд этого сектора SPDR® S&P Homebuilders ETF (NYSE:XHB) вырос за отчетный квартал на 18%.

Хотя минувший квартал был удачным для сектора, этот стратегический ход Баффетта идет вразрез с высокими процентными ставками, оказывающими давление на активность жилищного рынка. В этом смысле стратегические позиции Berkshire Hathaway могут намекать на то, что Баффетт ждет смены курса ФРС.

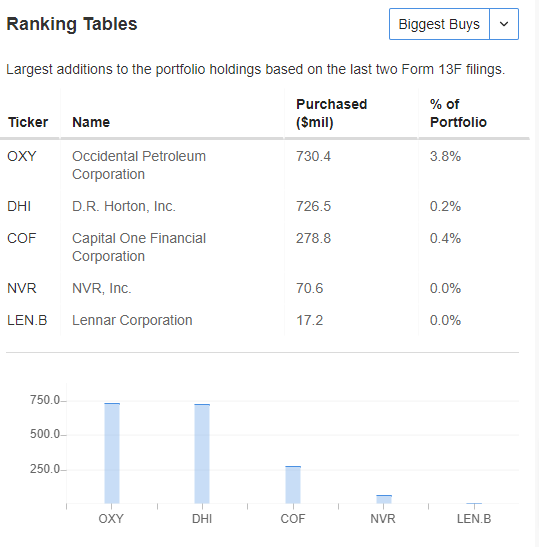

Крупнейшим приобретением Berkshire Hathaway стала DR Horton (NYSE:DHI) — Баффетт купил 5 969 714 акций этой компании. Berkshire Hathaway также приобрела 152 572 акции Lennar (NYSE:LEN) и 11 112 акций NVR (NYSE:NVR).

Помимо этого, компания Баффетта увеличила свою позицию в Capital One Financial (NYSE:COF) и Occidental Petroleum (NYSE:OXY), опять-таки действуя на опережение. В третьем квартале, когда цены на нефть выросли, этот шаг почти сразу же окупился.

Позиция в COF увеличилась с 9 922 000 до 12 471 030 акций, в OXY — с 211 707 119 до 224 129 192 акций.

Баффетт также воспользовался общим «бычьим» рынком, чтобы избавиться от многих своих позиций.

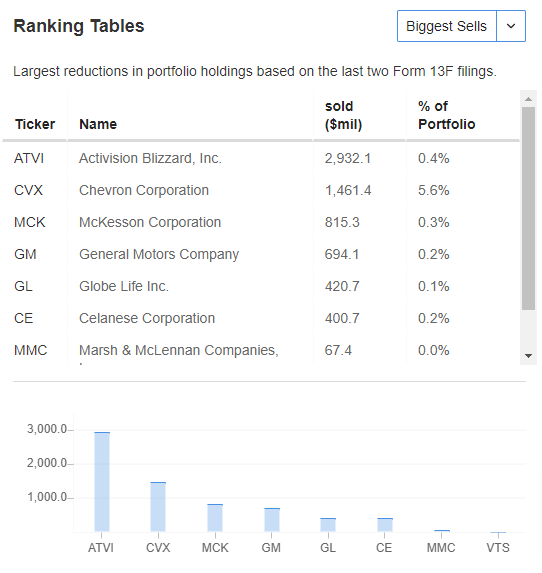

Источник: InvestingPro

Так, Berkshire Hathaway продала акции Activision Blizzard, (NASDAQ:ATVI), Celanese (NYSE:CE), Chevron (NYSE:CVX), General Motors (NYSE:GM) и Globe Life (NYSE:GL).

Кроме того, конгломерат полностью вышел из позиций в Marsh & McLennan Companies (NYSE:MMC), McKesson Corp. (NYSE:MCK) и Vitesse Energy (NYSE:VTS) в рамках ребалансировки портфеля.

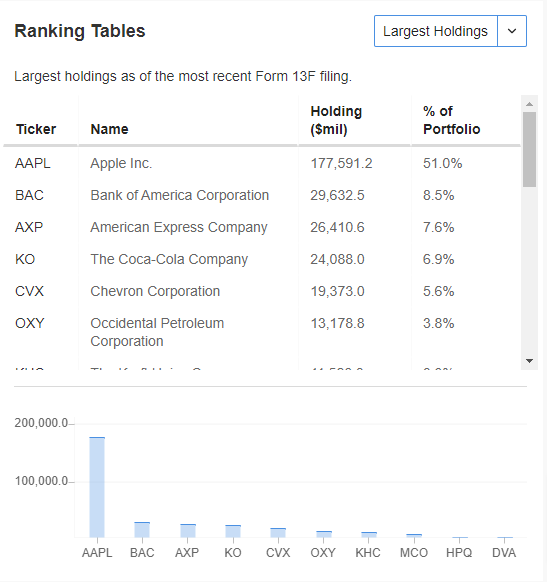

Эти выверенные действия Баффетта не изменили общую расстановку сил в его портфеле. По состоянию на конец второго квартала конгломерату принадлежало 915 560 382 акций Apple, что отражает непоколебимую верность Баффетта этому техгиганту, который играет ключевую роль в его общей инвестиционной стратегии.

Источник: InvestingPro

К концу второго квартала 2023 года инвестиции Баффетта включали акции 49 компаний, их общая стоимость достигала $348,19 миллиарда. В портфеле инвестора доминировала Apple с долей 51,00%. Следом за ней шли Bank of America Corp (NYSE:BAC) с долей 8,51% и American Express (NYSE:AXP) с долей 7,59%.

Источник: InvestingPro

***

Всю необходимую вам информацию вы можете найти на InvestingPro!

Дисклеймер: У автора открыты длинные позиции в акциях Apple, Microsoft и American Express.